|

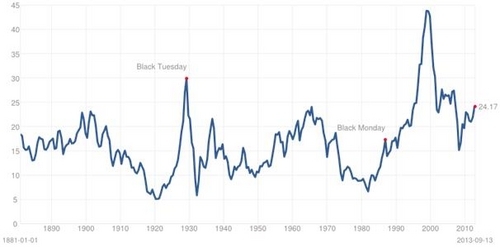

◇그림:로버트 쉴러 교수의 CAPE 비율, 출처: http://www.multpl.com ]

지난 여름은 우리에게 무척이나 뜨거운 날씨를 선사해주었고, 많은 이들이 ‘이 여름이 과연 끝나기나 할까’라는 생각을 했었다. 하지만 언제 그런 생각을 했냐는 생각이 들게 만드는 시원한 가을이 찾아왔다. 그리고 이 가을이 지나가면 곧 추운 겨울이 다가온다. 이와 같이 계절에는 사이클이 있다. 비단 이뿐 만이 아니라 밤이 가면 낮이 오는 하루하루, 기업의 흥망성쇠, 더 나아가 역사까지도 모든 것에는 사이클이 존재한다.

주식시장도 마찬가지이다. 앞서 말한 자연의 질서와 차이점을 굳이 언급한다면 주식시장의 사이클은 투자자들의 감정이 만들어 낸다는 데에 있다. 흔히들 주식시장은 장기간 우상향하기 마련이라는 이야기를 한다. 그렇다고 해서 오로지 상승만 하는 것이 아니라, 하락기를 거쳤다가 다시 상승하고 또 다시 하락하는 등 사이클을 거치면서 우상향한다.

그런데 흥미로운 점은 사이클 상 추세가 바뀌게 되는 변곡점에 다다랐다고 많은 시장참여자들이 인식할 때, 주식시장의 밸류에이션을 놓고서 투자자들간에 의견이 분분해지며 더 나아가 첨예하게 논쟁을 벌인다는 것이다. 실제로 지금 이순간 전세계 금융시장에서 제일 잘나가고 있는 미국에서 주식시장의 고평가 여부를 놓고 시장참여자들 사이간에 뜨거운 논쟁이 벌어지고 있다.

흔히들 기업의 가치를 평가할 때 판단하는 기준 중 하나는 주가수익비율(PER)인데, 이 지표는 주가를 주당순이익으로 나누어서 계산한다. 여기에 케이스-쉴러 주택가격 지수의 창시자로 유명한 예일대 로버트 쉴러박사는 직전 1년 주당순이익을 지난 10년간 평균 주당순이익으로 대체해 CAPE(순환조정 주가수익비율)을 착안해냈다. 다시 말해, 쉴러 교수에 있어서 일반적으로 경기 사이클이 약 4년마다 순환하니 계절성을 고려하여 밸류에이션을 산정하는 것이 합리적인 행동인 셈이다.

실제로 쉴러 교수는 이 CAPE모델을 가지고 2000년 닷컴버블과 2008년 서브프라임 모기지 버블 사태를 예측하여 일약 스타덤에 오르기도 했다. 그가 만든 CAPE 모델에 의하면, 이 비율이 16배가 넘으면 주식시장은 고평가로 인식된다. 현재 상황도 비슷하다. 상단에 첨부한 그림에서 보다시피 금융위기 이후 지금까지 늘 고평가 상태였다.

그런데 CAPE모델이 수차례 경고를 했음에도 불구하고, 실제 S&P500 지수는 꾸준히 상승해왔다. 물론 중간중간 신용등급 강등, 유로존 재정위기 등을 겪으면서 부침현상을 겪기도 했지만, 끝내 사상최고치까지 경신하기에 이르렀다. 상황이 이렇다 보니, 점점 더 많은 투자자들이 CAPE 모델의 가치 평가 적정성에 대한 의구심을 품기 시작했다.

아니나 다를까, 우리나라에서 “투자의 미래”라는 저서로 유명한 와튼 스쿨의 제레미 시겔 교수가 로버트 쉴러에게 다음과 같은 일침을 날렸다. “나도 한동안 이 모델을 신뢰했었다. 그런데 이거 어째 갈수록 좀 이상해진다”

시겔 교수가 말하길, 현재 CAPE모델이 10년간 평균 주당순이익을 상당히 낮게 잡고 있기 때문에 이것이 지금까지 주식시장이 비싸 보이도록 만들었다고 한다. 물론 시겔 교수 역시 처음부터 이 모델에 회의적인 입장은 아니었다. 장기 주식시장의 성과를 예측하는데 최고의 도구라고 여길만큼, 열렬히 신뢰했다. 하지만 최근 들어 뭔가가 이상하다고 느꼈던 것이고, 그 원인을 찾았다. 그리고 지난달 말 파이낸셜 타임즈와의 인터뷰에서 아래와 같은 주장을 했다.

“그렇게 된 이유를 분석해보니, 주범은 바로 1990년대에 회계 기준의 변화다. 그 시기 이후 기업들

은 보유한 자산가격이 하락했을 때 대폭적인 대손 상각처리를 해야 했지만, 자산가격이 상승했을 때는 해당 자산을 매각하지 않으면, 이익에 반영되지 못했다. 이를 뒷받침 하는 확실한 증거가 있는데, 국민계정(the National Income and Product Accounts,NIPA)에서 발표하는 기업들의 세후 순이익과 비교해보면 알 수 있다.

실제로 2001-2002년, 2007-2009 경기 침체 시기 당시 일부 대기업들이 대규모로 대손 상각을 실시함으로서 S&P500 EPS가 급전직하했던 반면, NIPA에서 발표하는 이익은 견고했다. 이렇게 하향 편향된 EPS(주당순이익)가 CAPE의 10년 평균 EPS를 감소시켰으며, 이것이 CAPE비율을 상승하게 만들었다. 사실 이것을 NIPA의 이익으로 대체하면 현재 주식시장은 전혀 고평가가 아닌 셈이다”

이에 질세라, 실러 교수는 “순이익이 갑작스레 급등하는 것은 지속가능한 것이 아니다 이건 거품이자 금융위기의 전조이기도 하며, 그 거품은 언젠가 꺼지기 마련이다”라면서 반박했다. 그리고 이 두 유명 석학간의 주식시장 벨류에이션 논쟁은 그들을 따르는 추종자들 사이에서도 치열하게 벌어지고 있다. 그리고 이런 논쟁에서 빠질 수 없는 폭락론자들도 1987년 블랙먼데이 붕괴가 임박했다고 주장하고 있다. 물론 현재로서는 쉴러 측 비관론자들 진영이 밀리고 있는 상황이다.

그런데 이처럼 전문가들을 비롯해 많은 시장참여자들 사이에서 논쟁이 치열하게 벌어지는 본질적인 원인은 대체 무엇일까? 아마도 그것은 버블에 대한 두려움에서 비롯된 것이 아닐까라는 생각이 든다. 그도 그럴 것이, 기업의 실적이 뒷받침 되는 한 고 PER은 용인이 되지만, 그 이상으로 주가가 상승세를 지속한다면 이는 필연적으로 비이성적인 현상 즉, 버블을 형성하기 마련이고 그 버블은 수많은 투자자들의 투자포트폴리오에 돌이킬 수 없는 치명적인 손실을 가하기 때문이다. 그래서 시겔교수 같은 낙관론자들은 기업 실적이 충분히 고평가를 감당할 수 있다고 주장하며, 반대로 쉴러 같은 비관론자들은 버블이 임박했다고 주장한다.

현재 미국 기업들의 이익은 높은 주가수익비율을 합당하게 만들 만큼 좋아지긴 했다. 지금까지는 확실히 그러했다. 그런데 한가지 문제점은 기업 이익 개선의 주된 이유 중 하나가 양적완화정책에 힘입은 저금리의 장기화로 인해 기업들의 조달비용 및 단위노동비용이 저렴해진 혜택을 입었다는 데에 있다는 것이다. 경기가 완연한 회복세를 보이면서 소비자들의 수요가 살아나야 본격적으로 미래 이익 개선세도 가시화 되는데, 현재 미국의 실물 경제는 아직까지도 ‘양적완화축소’를 언제 시행해야 될지를 두고 의견이 분분한 만큼 뚜렷한 경기회복을 보이고 있다고 판단하기엔 이른 시점이다.

현재 기업들의 이익의 질이 매우 좋다고 할 수 없으며, 전반적인 이익 개선세도 그리 오래가지 못할 가능성도 크다는 이야기이다. 9월을 기준으로 고용시장을 비롯해 전반적인 미국 경제가 조금씩 좋아지고 있긴 하지만, 아직은 부족한 감이 있다. 이렇게 판단하기 애매한 상황이 시장참여자들로 하여금 밸류에이션 부담을 느끼게 만드는 듯 하다. 따라서 지금 첨예하게 벌어지고 있는 밸류에이션 논쟁이 사그라들기 위해선 궁극적으로 가계 부문에서 실물경기 회복세가 뚜렷해 져야만 한다.

물론 S&P500지수는 한동안 상승랠리를 펼칠 가능성도 있다. 지금 글로벌 경제상황을 고려해봤을 때, 유로존이나 중국이 경기 부진에서 반등세를 보이고 있다고 한들 여전히 미국을 상대적으로 매력적으로 보이기 때문에, 시중에 풀린 글로벌 유동성들 상당수가 미국 주식시장으로 흘러 들어갈 수 있기 때문이다.

하지만 서두에서 말했듯이, 모든 것에는 사이클이 존재하기 마련이다. 미국의 주식시장도 한 방향으로만 갈 수 없는 법이다. 현재 S&P500의 PER은 약 19.13배 수준, 그리고 계절성 및 순환성을 감안한 CAPE은 24.17배 수준이다. 과연 변덕이 심하기도 하고, 때로는 투자자들에게 모욕감을 안겨주는 심술쟁이 미스터 마켓이라 불리는 주식시장은 이번엔 어느 편의 손을 들어줄지 궁금해진다. 그리고 주식시장이 제레미 시겔 교수 말대로 좀 더 상승할 것인지, 아니면 쉴러 교수 말대로 추세가 반전되어 급락하게 될지 그에 대한 해답의 실마리는 미국의 실물경제 상황에서 찾아볼 수 있을 것이다.