|

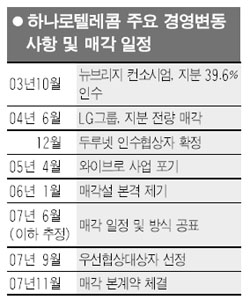

하나로텔레콤이 연내 공개입찰 방식을 통한 매각을 추진할 것으로 알려져 주가가 새로운 전환기를 맞을 것으로 전망된다. 7일 통신업계에 정통한 한 관계자는 “하나로텔레콤이 6월중 매각방식 발표와 함께 9월께 우선협상대상자를 선정하고 11월께 매각을 완료할 방침을 내부적으로 결정했다”고 말했다. 이에 따라 앞으로 국내 통신업체들의 움직임과 하나로텔레콤의 주가 향배에 관심이 한껏 쏠릴 것으로 보인다. 하나로텔레콤은 지난달 매각을 위한 자문회사를 선정했다는 소식에도 불구하고 활황 장세에서 이렇다 할 움직임을 보이지 못했다. 하지만 하나로텔레콤측이 내부적으로 매각 로드맵을 마련하는 등 보다 적극적인 움직임을 보임에 따라 앞으로 기업가치에 대한 평가가 본격화될 전망이다. 하나로텔레콤이 공개입찰 방식이라는 다소 ‘뜻밖의 수’를 선택한 것은 나름대로기업가치에 대한 ‘자신감’의 속내를 드러낸 것으로 해석된다. 실제 하나로텔레콤은 지난 1ㆍ4분기에 창사 이래 최대 분기 매출인 4,511억원, 영업이익 124억원을 기록하며 전분기 대비 흑자로 돌아서는 등 호조세를 보이고 있다. 또 하나TV 가입자가 50만명에 육박하는 등 TV포털 사업이 성공적으로 자리매김했고, 7월부터 통신업계의 결합상품 출시가 본격화되면 ‘괜찮은 몸값’을 받을 수 있다는 계산이 녹아 있다. 하나로텔레콤 인수에 대해서는 이동통신과 초고속인터넷, 케이블TV업체(SO) 등이 거론되고 있지만 현재 유ㆍ무선 통합과 규모의 경제가 필요한 SKT와 LG측이 유력한 인수 주체로 꼽힌다. 증권업계에서는 하나로텔레콤이 매각될 경우 주가가 1만원대(7일 종가는 8,740원)로 상승할 것으로 관측하고 있다. 이럴 경우 지난 2003년 11월 하나로텔레콤을 인수한 AIG-뉴브리지측은 당시 주당 6,400원(감자 후 기준가격)과 비교해 50% 이상의 차익 실현이 예상된다. 특히 당시 환율이 1,100원 후반대였지만 현재 900원대로 떨어진 점을 감안하면 최소 ‘3,000억원+a’의 계산이 가능하다. 정승교 우리투자증권 애널리스트는 “하나로텔레콤 매각은 시기상으로 매우 늦어진 측면이 있는 만큼 일단 절차를 밟게 되면 상당히 빠르게 진행될 가능성이 크다”며 “SKT와 LG측이 유력한 인수대상자가 될 것”이라고 분석했다. 그는 이어 “하나로텔레콤의 경우 양호한 펀더멘털과 하나TV의 성공 등을 감안할 때 현재의 주가는 충분하지 않다”며 “조만간 매각 작업이 본격화되면 주가도 상당히 영향을 받을 수 밖에 없을 것”이라고 전망했다. 이동섭 대신증권 애널리스트는 “하나로텔레콤은 인수 주체로 거론되고 있는 업체들이 겉으로는 ‘노’하고 있지만 속내는 다를 가능성이 크다”며 “인수하는 주체가 어디냐에 따라 주가는 1만~1만2,000원에 형성될 것”이라고 말했다.