|

|

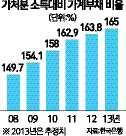

중산층 붕괴의 주요 원인인 가계부채에 대해 정부는 주기적으로 대책을 쏟아내고 있다. 가계부채는 단기간에 해결할 수 없는 구조적 문제지만 부채의 양적·질적인 측면에서 악화 속도라도 잡기 위해서다. 지난 2월 말 금융당국은 대출자가 상환기간을 늘려 원금을 이자와 함께 갚는 구조로 전환을 꾀했다. 문제는 대출자와 금융기관 모두 이를 외면하고 있다는 것. 금융계의 한 관계자는 "대출자 개인에게는 장기적으로 변동금리가 고정금리보다 싸지만 정부는 대부분의 가구가 변동금리 대출을 받으면 금리상승시 위험이 한꺼번에 터지기 때문에 고정금리로 유도할 수밖에 없다"고 설명했다.

2일 금융당국에 따르면 2금융권의 5년 이상 일시상환 대출을 주택금융공사의 30년 이하 분할상환 대출로 전환하는 지원사업은 2차 신청을 마감한 현재까지 신청금액이 20억원을 약간 넘겼다. 금융당국이 오는 7월까지 1,000억원을 지원하겠다고 나선 것에 비하면 저조한 반응이다. 가장 많은 수요자가 있을 것으로 예상된 농협과 새마을금고는 사업에 참여하지 않기로 했다.

이 사업은 신협·수협·산림조합 등에서 만기 5년 이하의 변동금리 일시상환 주택담보대출자 중 4개월 이하 연체자를 대상으로 연체이자를 감면하고 5% 후반 고정금리로 낮춰주는 내용이다.

그러나 신협중앙회의 한 관계자는 "대출자는 장기로 나눠도 원금을 갚는 것에 부담을 느낀다"면서 "기존 변동금리가 6~7%인데다 신규대출은 5% 후반이라서 이자가 줄어드는 효과도 크지 않다"고 말했다.

2금융권도 부담을 느낀다. 우선 대출고객을 주금공에 넘기고 연체이자를 탕감해야 한다. 주금공이 대출채권을 갖고 주택담보증권(MBS·금융기관이 대출하고 집을 담보로 발행하는 장기채권)을 발행하면 2금융권은 떼일 가능성이 상대적으로 높은 후순위 증권을 사야 한다. 집값이 하락 추세인 최근에는 더욱 위험이 높다. 금융위원회 관계자는 "사업 초기인데다 2금융권이 MBS 발행에 익숙하지 않은 것도 원인"이라고 설명했다.

은행의 장기 고정금리 주택담보대출을 늘리기 위해 마련한 이중상환청구권부사채(커버드본드)는 지난 4월15일 활성화를 위한 법이 시행됐지만 발행은 단 한 건도 없다.

커버드본드는 은행이 만기 5년 이상의 고정금리 주택담보대출을 담보로 채권을 발행하고 은행이 파산하더라도 투자자는 담보를 이중으로 청구할 수 있어 안전한 투자상품으로 꼽힌다. 금융당국은 은행이 30년짜리 고정금리 주택담보대출을 내줄 때 같은 기간의 커버드본드를 발행하는 식으로 은행의 자금조달 부담을 덜 수 있을 것으로 봤다. 은행의 기존 가계대출 주요 자금조달 창구인 만기 3년짜리 은행채를 커버드본드로 갈아타기를 기대하는 것이다.

그러나 시중은행은 은행채에 비해 커버드본드의 발행비용이 비싸다고 지적한다. 은행들은 그나마 신규 가계대출을 위한 자금조달 창구로 활용하려면 금융당국이 예대율 규제를 풀어야 한다고 주장하고 있다. 예대율은 대출금을 예수금(예금 포함)으로 나눈 것인데 은행의 무절제한 대출확대를 막기 위해 도입됐다. 현재 시중은행의 예대율은 99%에 육박하기 때문에 은행이 예금이 아닌 커버드본드로 자금을 조달해 대출상품을 판매하면 예금은 늘지 않고 대출금만 많아져 예대율을 어기게 된다. 그러나 스탠더드앤드푸어스(S&P) 등 해외 신용평가사 일부는 커버드본드가 안정적이므로 이를 통한 대출은 예대율 산정에서 제외해도 된다고 본다. 이에 대해 금융위 관계자는 "커버드본드로 기존 가계대출을 안정적으로 관리하라는 것이지 이것을 이용해 신규 가계대출을 늘리라는 게 아니다"라라고 반박했다.