환전수수료등 수익 줄고…외화차입 늘며 건전성악화…<br>신한·우리등 4개銀 올 이자 수익등 급감<br>외채 외환위기 前 수준 늘어 환위험 고조<br>전문가 "불안대비 리스크 관리 강화해야"

원ㆍ달러 환율 하락에 따른 환차손으로 시중은행들의 외화 관련 영업 수익이 크게 줄고 있다. 반면 단기간에 많은 외화를 차입하면서 외환위기 이전 수준까지 외채가 늘어나 환 위험은 커졌다. 전문가들은 환율하락과 과도한 외화차입금 증가에 따른 은행의 수익성ㆍ건전성 악화를 막기 위한 리스크 관리가 필요하다고 지적한다.

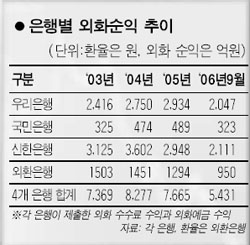

신한ㆍ우리ㆍ국민ㆍ외환은행 등 4개 은행의 환전 수수료와 이자수익 등 외화 수익은 지난 2004년 8,277억원까지 늘었다가 2005년 7,665억원으로 감소한 후 올들어 9월 말까지도 5,431억원을 기록하는 데 그쳤다.

은행 측은 외화자산과 수수료 수입은 꾸준히 증가하지만 환율이 급락하면서 원화로 환산한 순익이 줄었다고 설명한다. 원ㆍ달러 환율은 2001년 말 1,313원50전에서 2004년 말 1,035원으로 21%나 하락했고 올 9월 말에는 946원20전까지 떨어졌다. 6일에는 9년 만에 최저 수준인 916원40전까지 추락했다.

장동기 신한은행 재무기획부 부부장은 7일 “외화 수수료와 순이자가 5% 늘어도 환율이 10% 하락하면 원화로 환산한 순익은 줄게 된다”며 “최근 5년 동안 환율이 30% 이상 하락한 상황에서 외화 순익이 크게 증가하기를 기대하기 힘들다”고 말했다. 그는 “아직까지는 외화 순익 감소가 은행 전체 수익에 큰 영향을 안 주지만 환율이 추가로 하락할 경우 부담이 커질 수 있다”고 우려했다.

또 한국은행은 이날 요구불성격의 외화예금에 대한 지급준비율을 5.0%에서 7.0%로 2%포인트 높였다. 은행들의 외화예금 예대마진은 더 좁혀져 외화 순익은 더 줄어들게 됐다. 한 시중은행 관계자는 “원화예금의 예대마진은 2.5% 안팎이지만 외화예금은 1.5%를 밑돈다”며 “외화예금에 대한 지급준비율 인상은 외화 순익을 더 줄일 수밖에 없다”고 말했다.

전문가들은 은행들이 원화 강세를 틈타 외화차입을 크게 확대한 것은 금융기관은 물론 국가전체의 건전성까지 악화시킨다고 지적한다.

은행들은 국내 수출업체의 선물환 매도에 대응하기 위해 달러를 대규모로 차입하고 엔화차입도 크게 늘리면서 올들어 상반기에만 304억달러의 외채를 늘렸다. 지난해까지 842억원 안팎에 머물던 은행 외채가 단기간에 외환위기 이전 수준인 1,146억달러까지 많아졌다.

또 은행의 외채 증가는 우리나라 단기외채 규모도 외환위기 이전 수준으로 끌어올렸다. IMF 외환위기 이후 매년 40억원을 밑돌던 단기외채 증가규모가 올들어 상반기에만 201억달러 증가해 96년보다 더 많은 946억달러가 됐다. 단기외채 비중도 20~30%대에서 41%로 크게 높아졌다.

정영식 삼성경제연구소 수석연구원은 “2,300억달러에 달하는 외환보유액와 외채보다 많은 대외채권 등을 감안하면 외환위기 재발 가능성은 낮다”고 전제한 뒤 “그러나 높은 단기외채 비중이 국내 금융시장의 불안 가능성을 높일 수 있는 만큼 외화차입의 엄격한 관리 등 외화자금에 대한 리스크 관리를 강화할 필요가 있다”고 지적했다.