금융전문가 진단<BR>대출규제만으론 ‘유동성 버블’ 해소못해<BR>‘저금리→투기→투기 억제’ 악순환 우려<BR>단기자금 은행으로 돌릴 추가 조치 요구

통화정책의 가장 큰 무기인 금리인상을 동원하지 않고, 감독당국의 대출규제만으로 부동산 투기자금을 옥죌수 있을 것인가.

금융감독당국이 지난 30일 종합부동산대책의 일환으로 내놓은 2단계 주택담보대출 규제 방안은 자금줄을 죄어 부동산대책이 투기를 잠재우는데 일정한 역할을 할 것으로 전문가들은 분석하고 잇다. 하나, 대출 규제가 오히려 투기의 원천이 되는 부동자금을 부풀려 아파트 공급 확대 및 수요 축소를 골간으로 하는 정부의 부동산 억제정책을 둔화시킬 요인이 될 가능성도 배제할수 없다는 우려의 목소리가 나오고 있다. 이에 많은 금융전문가들은 400조원에 달하는 부동자금이 투기자금으로 전환하는 것을 막기 위해 금리인상이 필요하다는 의견을 제시하고 있다.

신용상 한국금융연구원 연구위원은 “금융감독당국의 투기지역 아파트담보대출 제한 조치가 상당히 강력한 내용을 담고 있어 강남 등 부동산가격이 급등했던 지역에서 매물이 나올 가능성이 높다”면서 “부동산에 몰렸던 부동자금을 금리인상 등의 조치를 통해 해소해야 한다”고 지적했다.

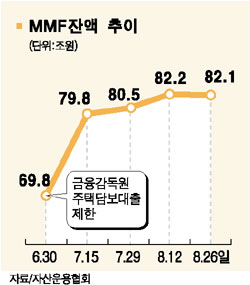

기실, 금리인상 조치 같은 후속조치가 없을 경우 지난 6월말 금융감독당국의 1단계 주택담보대출비율 조정이후 한달여 사이에 머니마켓펀드(MMF)에 20조원 가량 부동성자금이 몰렸던 현상이 재발되는 풍선효과가 나타났다. 저금리 기조가 지속되는한 이 효과가 조만간 나타날 것이라는 우려에서다.

전민규 우리투자증권 이코노미스트는 “대표적인 단기금융상품인 MMF 잔고가 7월말에 전년동기대비 50% 이상 급증하고 현금, 요구불예금, 수시입출식 저축성예금(MMDA), MMF 등 주로 단기성 자금들로 구성돼 있는 통화지표인 ‘M1’은 7월 말 현재 전년 동월 대비 12% 이상 증가했다”고 지적했다. 부동자금의 단기유동화가 이미 재연되고 있다는 것이다.

삼성경제연구소 박재룡 수석연구원은 “금리를 올리지 않으면 ‘저금리→부동산 투기→투기 억제→서비스업 불황→금리 인하’의 악순환만 반복될 것”이라고 지적했다.

결국 부동산시장에서 빠져나오는 부동자금을 적절하게 분산화하는 조치가 추가로 진행돼야 부동산투기의 연착륙은 물론 국가경제에 악영향을 미치지 않을 수 있다는 지적이다. 신 연구위원은 “금리인상을 통해 단기부동자금의 일부를 은행으로 돌려놓아야 하고 은행들도 주력 대출대상을 기존 가계 중심에서 중소기업으로 전환토록해야 한다”고 강조했다.

특히 미국등에서 부동산버블을 잠재우기 위해 금리인상을 통해 본격적인 해소에 들어간 점을 고려해야 한다는 목소리가 커지고 있다. 글로벌 투자은행인 모건스탠리의 경제분석가인 앤디 시에는 “유동성 버블을 활용해 투기세력이 작동하면서 미국은 물론 세계 각국의 부동산 가격이 튀어 올랐다”면서 “미 연방준비제도이사회(FRB)의 금리인상으로 버블을 끝낼 촉매로 작요하고 있다”고 진단했다.

저금리의 기본 전제였던 기업의 자금조달비용 낮추기가 실질적인 효과를 보지 못하는 가운데 저금리 기조를 굳이 유지하려는 것에 대한 비판이다. 대기업들의 경우 자체 자금을 통한 투자에 나서고 있고 중소기업의 경우 은행들이 실제 리스크관리 차원에서 대출을 꺼려 저금리 효과가 제대로 발휘되지 않는 상황을 고려하면 금리인상이 가능한 빨리 이뤄져야 한다는 것이다. 황건호 한국증권업협회장은 “가계의 여유자금이 산업자본으로 전환되도록 유도해 부동자금을 산업자금화하고 가계소득을 증대시키는 선순환 구도를 정착시켜야 한다”고 말했다.