'신대구-부산고속도로' 지분18% 처분 결정<br>"대우건설 인수 실탄 확보·재무구조 개선 효과"

최근 비핵심 자산을 잇따라 매각하고 있는 금호산업이 증권사로부터 긍정적인 평가를 받으며 초강세 행진을 이어가고 있다.

금호산업은 지난달 30일 사회간접자본시설(SOC) 출자 법인인 ‘신대구-부산고속도로’ 의 지분 18%를 현금 유동성 확보를 위해 1,957억원에 매각키로 했다고 밝혔다. 전문가들은 이번 매각이 대우건설 인수 자금마련과 재무구조 개선이라는 두 가지 효과를 동시에 가져올 수 있을 것으로 평가했다.

삼성증권은 이와 관련해 3일 “금호산업은 대우건설 인수 자금을 마련하기 위해 비핵심 자산을 지속적으로 매각하고 있어 투자매력이 갈수록 커지고 있다”고 말했다. 송준덕 삼성증권 애널리스트는 “최근 잇따른 비핵심 자산 매각으로 보유 현금 규모는 1조원 수준으로 늘어날 것”이라고 말했다. 금호산업은 지난 2월에도 금호타이어와 금호P&B 지분 32.1%, 22.8%를 금호석유화학에 매각한 바 있다.

특히 금호산업이 대우건설을 인수할 경우 금호산업의 건설부문 매출액은 6조5,000억원(연결 기준)에 달해 규모 면에서 국내 최대업체로 부상하면서 주가에 상승 모멘텀이 될 것이라고 삼성증권은 분석했다. 또 인수자금을 차입금이 아닌 비핵심 자산 매각으로 마련하고 있는 점도 긍정적이라는 평가다. 송 애널리스트는 “비핵심 자산 매각은 재무구조를 획기적으로 개선시키기 때문에 대우건설 인수에 실패한다고 해도 주주가치는 크게 향상될 것”이라고 말했다.

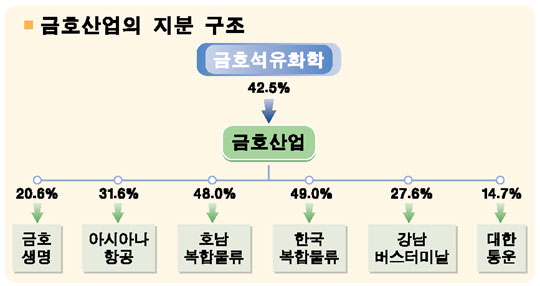

또 이번 SOC지분 매각으로 금호산업이 건설ㆍ물류에 특화된 사업지주회사로 변신하려는 시도도 한층 탄력을 받을 것으로 보인다. 삼성증권은 “그 동안 기존 사업과 관련 없는 지분 보유로 금호산업의 정체성에 혼란이 있었다”며 “건설, 물류로 특화된 지주회사로의 지배구조 개선은 현재의 주가 할인율을 축소시키는 계기가 될 것”이라고 말했다.

삼성증권은 금호산업의 목표주가로 현 주가 대비 20% 이상 높은 3만100원을 제시했다.