|

기업 구조조정 전문회사로 탈바꿈한 유암코가 이달 중 선정할 첫 구조조정 대상 기업이 '자율협약' 기업이 될 가능성이 높아 보인다. 자율협약은 유동성 지원이 필요한 기업과 은행이 자율적으로 협약을 맺어 구조조정을 실시하는 것이지만 법적 구속력이 없어 쉽지 않다는 단점이 있다.

또한 자율협약에는 은행 외에 2금융권이 참여하지 않기 때문에 은행의 지원금이 2금융권의 채무를 갚는 데 쓰일 수 있다는 약점이 있다. 이 때문에 유암코가 자율협약 기업의 채권을 사올 경우 은행과 윈윈하기 쉬운 구조라는 관측이 나온다. 현재 상당수 조선사들이 자율협약 형태의 구조조정을 진행하고 있다.

유암코 고위관계자는 10일 "채권은행들과 자율협약, 또는 워크아웃을 맺고 있는 기업 가운데 (첫 구조조정) 대상 기업을 찾아보고 있다"며 "이달 중 기업을 선정해 은행들과 접촉하고 내년 상반기까지 구조조정 사모펀드(PEF)를 설립해 관련 인력을 충원할 계획"이라고 밝혔다.

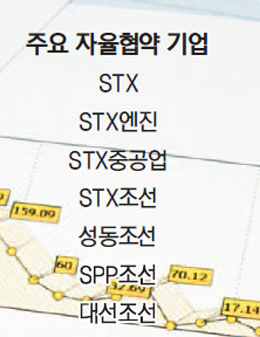

현재 구조조정 시장에서 채권은행과 워크아웃, 또는 자율협약을 진행 중인 기업들은 약 100여개가 넘는 것으로 추산된다. 기업 구조조정을 가장 많이 하는 우리은행의 경우 70여개 기업의 워크아웃과 10여개 기업의 자율협약에서 주채권은행, 또는 부채권은행으로 참여하고 있다. 자율협약을 진행하는 주요 기업들은 STX·STX엔진·STX중공업·STX조선·성동조선·SPP조선·대선조선 등 주로 중공업 및 조선 관련 기업들이다.

은행 여신담당자들은 이와 관련해 실제 구조조정 과정이 워크아웃 기업보다 까다롭다는 측면에서 유암코의 첫 구조조정 대상은 자율협약 기업 중 선택될 가능성이 높다고 전망한다.

최근 자율협약에서 워크아웃으로 전환된 동부제철 사례를 보면 자율협약의 함정을 파악할 수 있다. 동부제철의 경우 신용보증기금의 채무에 대한 이자 부담 때문에 '고육지책'으로 워크아웃으로 전환된 사례다. 신보는 1,800억원에 달하는 동부제철 여신을 보유하고 있는데 2금융권으로 자율협약에서는 빠지기 때문에 동부제철은 연 12%가 넘는 이자를 신보에 물어야 했다. 자율협약에 참여한 은행의 지원금으로 신보의 빚을 갚는 기형적인 구조가 된 것이다.

시중은행의 한 여신 부행장은 "자율협약은 2금융이나 상거래 채권자가 많을 경우 은행이 감당해야 할 부담이 크고 법적 구속력이 없어 신속한 구조조정이 어려운 경우가 많다"며 "은행 입장에서는 자율협약 기업의 채권을 정리하고 싶은 유인이 크고 유암코 역시 자율협약 기업의 재무 상태가 워크아웃 기업보다는 양호할 수 있어 윈윈하는 게임이 되지 않겠느냐"고 말했다.

유암코는 이달 중 구조조정 대상 기업을 선정해 은행들과 협의에 나선다는 방침이다. 구조조정 대상 기업을 사올 때는 유암코와 은행 양측이 서로의 실사 법인을 선정해 가격을 협의하는 방식으로 진행할 것으로 보인다. 유암코 관계자는 "기업 구조조정 과정에서 신규 자금을 지원할 경우 은행들은 지원 때마다 절반에 가까운 금액을 충당금으로 다시 쌓아야 해 부담이 상당히 크다"며 "유암코가 기업을 사올 경우 그런 부담이 없기 때문에 기업을 살리는 방향으로 신속한 구조조정을 할 수 있을 것"이라고 말했다. /윤홍우·김보리기자 seoulbird@sed.co.kr