|

증권사들이 장기 투자 고객들을 위한 서비스로 연금저축 담보대출을 속속 선보이고 있다. 노후자금을 준비하는 대표적 장기 투자 상품인 연금저축펀드에 유입된 자금을 붙잡아두기 위한 것으로 급히 자금이 필요한 투자자들에게 펀드를 중도해지하지 않고 요긴하게 자금을 융통할 수 있는 방법이다. 다만 노후자금에 대한 신용대출인 만큼 투자자들도 신중히 결정해야 한다는 지적도 제기된다.

현대증권은 자사에서 판매한 연금저축펀드에 가입한 고객을 대상으로 '신연금저축펀드 담보대출 서비스'를 시작했다고 15일 밝혔다. 4,000만원 한도 내에서 연금저축펀드 평가액의 최대 60%까지 종합자산관리계좌(CMA)로 대출을 받을 수 있으며 대출금리는 연 3.0%다. 대출기간은 180일이며 일정 요건을 충족하면 6개월마다 최대 6회까지 만기를 연장할 수 있다.

현대증권은 고객들이 주택 구입 자금을 마련할 때처럼 일시적으로 거금이 필요할 때 연금저축펀드를 중도해지하는 사례가 적지 않았는데 이에 따른 세제상 불이익을 방지하기 위해 서비스를 시작했다고 밝혔다. 지난 2013년 3월 이후 신설된 연금저축펀드의 경우 만기 전 중도해지와 같이 연금 이외의 출금이 발생하면 환급 받은 세금을 다시 부담해야 한다. 박두현 상품전략본부장은 "일시적인 유동성이 필요할 경우 연금저축펀드를 자산으로 활용하고자 하는 고객들에게 좋은 대안이 될 것"이라고 말했다.

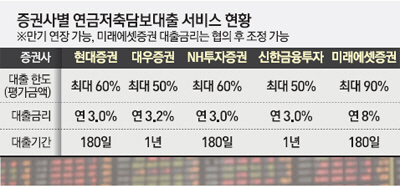

현대증권뿐 아니라 연금저축 담보대출 서비스는 이미 많은 증권사가 새 수익원으로 활용하고 있다. 업계에서 처음 서비스를 도입한 대우증권을 비롯해 NH투자증권과 미래에셋증권·신한금융투자 등이 줄줄이 연금저축 담보대출 서비스를 실시하고 있다. 이들 증권사는 대체로 연 3% 내외로 금융투자업계 최저 수준의 금리 메리트를 내세우고 있다. 미래에셋증권의 경우 기존 펀드 담보 대출금리(8%)와 같은 금리를 내걸었지만 일선 영업점에서 고객과 협의를 통해 이보다 훨씬 낮은 금리에 대출을 제공하고 있다. 증권사들도 대출 서비스를 통해 충성도 높은 장기 투자 고객인 연금저축펀드 가입자들을 중도해지 없이 유지할 수 있어 관심이 높은 편이다. 연말을 맞아 세액공제 혜택을 받기 위해 연금저축펀드에 가입하려는 고객이 늘고 있어 유사시 저금리의 담보대출을 제공한다는 매력은 투자자들의 선택을 돕는다는 평이다. 금융투자업계의 한 관계자는 "연금저축펀드는 노후자금이라 담보대출을 일으키는 일이 많지는 않아도 고객에게 유동자금을 제공한다는 차원에서 필요하고 중요한 서비스로 인식되고 있다"고 말했다.

다만 금리가 상대적으로 낮아도 노후에 대비하는 자금인 만큼 연금저축을 담보로 한 대출은 신중해야 한다는 의견도 제기된다. 증권사들도 고객들이 대출 연체에 몰렸을 때 담보로 잡은 연금저축펀드가 환매되는 상황까지 가지 않도록 고객관리에 신경을 써야 한다는 지적이다. 대우증권의 한 관계자는 "각 영업점에서 연금저축 담보대출을 받은 고객들의 담보 비율을 모니터링하고 담보 비율이 하락하면 고객에게 곧장 연락을 취한다"고 강조했다.