|

과거 금융위기 때마다 우리 금융시장을 휩쓸었던 '트리플 약세(채권값↓·원화가치↓·주가↓)'의 패턴에 변화의 조짐이 나타나고 있다. 지난해 말 미국의 금리 인상, 연초 중국의 위안화 평가절하 및 증시급락에도 불구하고 채권시장이 계속 강세를 유지하고 있는 것이다.

1일 금융투자협회에 따르면 3년물 국공채의 금리(1월29일 기준)는 1.564%로 지난해 연말 대비 9.8bp 하락했다. 채권 금리의 하락은 채권을 사려는 투자자가 몰리면서 채권 가격이 그만큼 오른다(강세)는 것을 의미한다. 한국은행의 한 관계자는 "채권값이 오를 것이라고 베팅하는 3년 국채선물 누적 순매수 잔액은 1월 중 22만5,000계약으로 사상 최고치를 경신했다"고 분위기를 전했다.

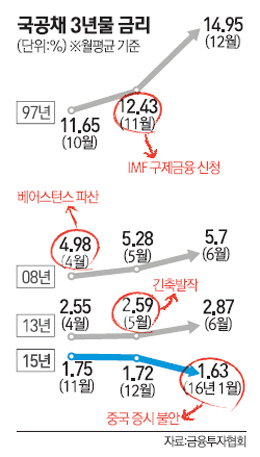

과거 우리나라는 외부 충격이 올 때마다 외국인 자금이 썰물처럼 빠져나가면서 원화 가치는 급락했고 주가하락과 동시에 채권 금리는 급등(채권값 하락)했다. 지난 1997년 10월 11.65%(월평균)던 국공채 3년물 금리는 국제통화기금(IMF) 구제금융 신청에 14.95%(12월)까지 치솟았다. 2008년 글로벌 금융위기에는 세계 5위 투자은행(IB) 베어스턴스가 무너졌던 4월 4.98%던 국공채 3년물 금리가 리먼브러더스의 파산을 앞둔 7월 5.96%까지 상승했다. '긴축 발작(taper tantrum)'으로 신흥국의 통화 가치와 주가, 채권값이 대폭락했던 2013년도 마찬가지였다. 벤 버냉키 전 미국 연방준비제도(Fed·연준) 의장의 양적완화 축소 발언이 있던 4월 2.55%던 국공채 3년물 금리는 8월 2.94%까지 올랐다.

전문가들은 우리 금융시장이 선진국형으로 상당 부분 이행한 것 아니냐는 분석을 내놓고 있다. 미국의 금리 인상과 중국의 증시폭락이라는 메가급 충격에도 한국 시장이 상대적으로 덜 타격을 입은 것은 한국 시장을 상대적으로 안전한 시장으로 본다는 의미라는 것이다. 임지원 JP모건 수석 이코노미스트는 "신흥국 채권은 위험자산이지만 우리나라는 국가신용등급 상향, 충분한 외환보유액, 경상수지 흑자, 적은 단기외채 등으로 글로벌 투자자들이 채권을 선진시장 자산으로 인식한다"고 말했다. 예전과 달리 대외 충격으로 안전자산 선호 현상이 강해지면 우리 채권시장으로 돈이 몰린다는 설명이다. 그는 "현재 한국 주식은 선진시장과 이머징시장 중간, 외환은 이머징시장 자산으로 분류된다고 보면 된다"고 덧붙였다.

미국의 추가 금리 인상으로 내외금리 차가 좁혀져도 과거처럼 급격한 자본유출이 일어나지는 않을 것이라는 분석도 나온다. 윤여삼 KDB대우증권 채권팀장은 "미국과 금리가 역전되면 우리나라 채권 버리고 나가지 않을까 하는 걱정도 있지만 그런 움직임은 나타나지 않을 것"이라고 말했다.