|

일본은행(BOJ)이 마이너스 금리의 폭을 넓힐 경우 엔화는 추가 강세를 보일 것으로 전망됐다. 일본과 반대로 자본유출을 우려하는 우리나라 입장에서는 한일 통화스와프를 적극 추진할 필요가 있다는 지적이다. 마이너스 금리 확대에 따라 가장 주목할 위험신호는 유럽 상업은행들로 지목됐다. 실물경기가 둔화한 상태에서 수익에 직격탄을 맞은 상업은행들이 넘어질 경우 지난 2008년 리먼 사태보다 더 심각한 파장을 불러일으킬 수 있다는 분석이다.

전문가들은 일본이 마이너스 금리 폭을 늘리면 늘릴수록 안전자산 회귀 심리로 엔화는 더 강세로 갈 것으로 봤다. 아베노믹스의 핵심은 엔저(円低)다. 엔고(円高)는 장기 디플레이션에 빠져 있는 일본에 독이다. BOJ는 마이너스 금리 폭을 넓힐 수밖에 없다. 그러나 이는 글로벌 금융시장의 불안 심리를 더욱 부추겨 다시 엔고를 불러온다. 안동현 서울대 경제학과 교수는 "아베 신조 일본 총리가 국내 상황만 생각하면 마이너스 금리 폭을 늘려야지만 글로벌 금융시장과 싸워서 이길 수는 없다"며 "마이너스 금리 폭이 늘어나면 엔화는 더 강세로 갈 것"이라고 말했다. 이어 "엔화가 강세로 가면 원화는 약세로 가는 건데 금융시장 불안을 대비한 안전판으로 일본과 통화스와프가 필요하다"고 지적했다.

일본의 마이너스 금리는 시장의 불안 심리를 증폭시켰지만 그 자체가 우리 경제에 직접적인 악영향을 미치는 요소는 아니다. 마이너스 금리의 충격이 시간이 지나면 가라앉을 것이라는 전망이 나오는 것도 이런 이유에서다. 다만 변동성이 문제다. 임진 금융연구원 거시국제경제실장은 "마이너스 금리를 경쟁적으로 도입하면 글로벌 자금의 변동성이 심해지고 포트폴리오가 재조정되는 과정에서 우리나라 투자자금이 빠져나갈 수 있다"고 우려했다.

전문가들은 특히 마이너스 금리의 확산이 상업은행의 위기를 불러올 수 있다는 점에 주목한다. 2008년 글로벌 금융위기 이후 상업은행의 위험자산 투자는 사실상 막혔다. 예대마진이 줄어들면 수익에 직격탄이 된다. 여기에 실물경기 둔화로 부실채권(NPL)마저 급격히 늘고 있다. 버는 돈은 줄어드는데 부실채권이 늘어나면 국제결제은행(BIS) 비율을 맞춰야 하는 은행이 택할 수 있는 길은 유상증자나 자산매각뿐이다. 상업은행발 자산폭락 위기설이 흘러나오는 이유다. 안 교수는 "상업은행이 넘어지게 되면 2008년보다 훨씬 더 위기가 커질 수 있다"고 말했다.

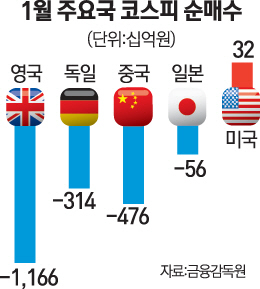

위기의 전조는 우리나라 유가증권시장에서도 이미 나타나기 시작했다. 올해 1월 우리나라 유가증권시장의 급락을 이끌었던 것은 유럽계 자금이었다. 빠져나간 유럽계 자금은 전체(3조710억원)의 38%(1조1,660억원)에 달했다.

자본유출 문제가 원자재 수출국에서 전체 신흥국으로 확산할 수 있다는 경고도 나온다. 이준협 현대경제연구원 연구위원은 "경기·유가에 이어 금융시장 불확실성까지 문제가 하나 더 늘었다"며 "실물과 금융의 상호작용으로 원자재 수출 신흥국만 아니라 나머지 국가들도 자본유출 문제가 발생할 수 있는 상황이 됐다"고 말했다.