|

현대중공업이 재무구조 개선을 위해 검토하고 있는 자회사 현대오일뱅크의 기업공개(IPO)가 난항을 겪을 전망이다.

지난해부터 이어진 국제유가 하락 속에 정유주를 둘러싼 시장 여건이 좋지 않아 현대중공업이 기대하는 정도로 기업가치를 인정받기 어려운 상황이기 때문이다. 여기에 주가수익비율(PER) 등 통상적인 IPO 절차에 따라 평가한 현대오일뱅크의 기업가치가 현대중공업이 6년 전 인수했던 수준에도 못 미치고 있다는 점도 부담이다.

21일 투자은행(IB) 업계에 따르면 현대오일뱅크 모회사인 현대중공업이 지난 17일 "시장 여건이 우호적으로 조성되면 국내 증시에 상장하는 것을 검토할 수 있다"고 공시했지만, 현대오일뱅크는 IPO를 위한 별도의 실무 작업을 전혀 진행하지 않고 있는 것으로 알려졌다.

현대오일뱅크의 상장작업의 가장 큰 걸림돌은 밸류에이션(평가가치)이다. 지난 2011년 현대중공업이 현대오일뱅크 IPO 의사를 내비쳤을 당시 정유업계의 주가수익비율(PER)은 12~13배 수준에 달했지만, 현재는 국제유가 불확실성·글로벌 경기 침체 탓에 7~8배를 받기도 어려운 상황이다.

실제 현대오일뱅크의 비교 기업으로 꼽히는 국내 정유주 3인방(S-Oil·SK이노베이션·GS)의 지난해 연간 순이익을 기준으로 한 PER는 8배 안팎에 불과하고, 상각전 영업이익 대비 기업가치(EV/EBITDA) 방식을 활용해 산출한 비교기업의 기업가치 배수 또한 7배 수준에 머물러 있다.

현대오일뱅크의 공모가가 현대중공업이 현대오일뱅크를 인수할 당시의 주당 가격을 넘어서야 한다는 기대감도 부담이다.

현대중공업은 지난 2010년 매각 측인 아랍에미리트(UAE) 국영석유투자회사(IPIC)로부터 현대오일뱅크 지분 70%를 인수하며 주당 1만5,000원(총 2조5,000억원)을 지급했다. 여기에 인수자금을 마련하기 위해 조달한 차입금 비용을 고려하면 실질 주당 인수가는 2만원을 훌쩍 넘긴다. 하지만 지난해 현대오일뱅크의 예상 EBITDA(8,000억원대 후반)나 연 환산 당기순이익(4,322억원)을 통해 산출한 시가총액은 3조7,000억원 안팎으로, 주당 가치는 1만5,000원선에 불과하다.

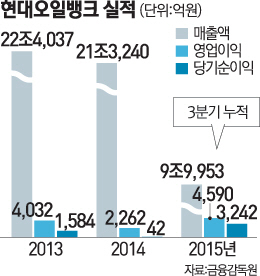

업계의 한 관계자는 "인수가보다 낮게 구주를 매각하는 것은 아무래도 당시 인수에 관여한 경영진 입장에서는 조금 부담스러울 수 있다"면서 "다만 현대오일뱅크가 최근 5년 사이 실적 흐름이 좋고, 지난해 막대한 적자를 기록한 현대중공업의 재무구조 개선이 시급하기 때문에 낮은 가격에도 불구하고 IPO를 밀어붙일 가능성도 있다"고 말했다.

/박준석·지민구기자 pjs@sed.co.kr