25일은 국내 인수합병(M&A) 시장에서 다시 보기 힘든 결전의 날이다. 초대형 매물인 현대증권과 두산 DST를 두고 창과 창이 부딪힌다. 유동성 위기를 겪고 있는 현대·두산그룹 입장에서도 핵심 계열사의 재무구조 개선을 위해 이번 본입찰의 흥행이 어느 때보다 절실하다.

M&A 시장에서는 두 회사 모두 증권과 방위산업 분야에서 알짜 회사인데다 당분간 동종업계에서 새로운 매물이 출현할 가능성이 낮다는 점을 들어 이번 본입찰이 뜨겁게 달아오를 것으로 전망하고 있다.

3파전으로 진행되던 현대증권 인수전은 미래에셋증권이 지난 23일 본입찰에 참여하지 않기로 번복하면서 KB금융지주와 한국금융지주의 맞대결로 압축됐다. 국내외 사모펀드(PEF) 중에는 지난해 현대증권 차순위 협상자로 떠올랐던 파인스트리트를 비롯해 LK투자파트너스, 글로벌원자산운용, 홍콩계 액티스 등이 응찰자격이 있지만 자금동원 능력과 금융당국의 대주주 적격성 심사 등을 고려할 때 양대 금융지주에 밀리는 형세다. 특히 현대그룹이 본입찰에 참여하는 인수후보자에게 300억원의 보증금을 내도록 하며 자금력이 부족한 PEF를 걸러내고 있는 점도 PEF들의 입지를 축소시킨다.

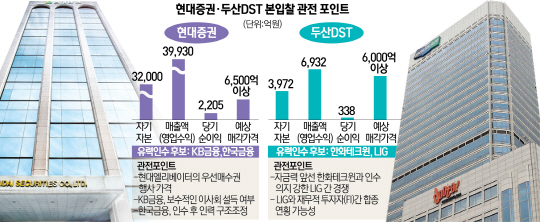

KB금융과 한국금융은 지난해 12월 대우증권 본입찰에서 박현주 미래에셋 회장의 과감한 베팅에 허를 찔리며 분루를 삼켜야 했다. 현대증권 인수전은 두 회사에 대우증권 인수 실패로 무너진 자존심을 회복하고 통합 미래에셋대우증권과의 벌어진 격차를 줄일 수 있는 절호의 기회다. 한국투자증권(3조3,000억원)은 지난해 말 자기자본 기준 업계 5위인 현대증권(3조2,000억원)을 인수하면 단숨에 미래에셋대우(6조원)에 버금가는 초대형 증권사로 도약할 수 있기 때문이다. 업계 18위 수준인 KB금융(6,200억원)도 현대증권을 품으면 미래에셋대우와 NH투자증권(4조6,000억원)에 이어 3위로 도약할 수 있다.

문제는 가격이다. 현대엘리베이터는 지난해 11월 현대상선에 현대증권 지분을 담보로 자금을 빌려주면서 우선매수권을 취득했다. 현대엘리베이터는 우선매수권 행사가격을 현대증권 매각가격의 하한선으로 잡고 있다. 시장에서는 현대그룹이 지난해 오릭스 프라이빗에퀴티(PE)가 현대증권 인수가격으로 제시했던 6,500억원 이상을 매각가격으로 제시한 것으로 추정하고 있다. 이 가격은 23일 기준 매각 대상 현대증권 지분의 시장가격(3,650억원)보다 두 배가량 높고 경영권 프리미엄(30~70%)을 얹은 증권가 예상가(4,000억~5,000억원)도 훨씬 웃돈다. 채권단의 한 관계자는 “현대증권의 시장가격은 낮지만 현대엘리베이터의 우선매수권이 가격상승 요인으로 작용하고 있다”며 “대우증권 인수전에서 패한 한국금융과 KB금융의 막판 눈치싸움이 치열해지면 가격이 더 오를 수도 있다”고 지적했다.

KB금융이 과연 보수적인 이사회의 문턱을 넘어 이번엔 과감한 베팅을 할 수 있을지, 현대증권과 중복 점포가 많아 인력 구조조정 문제가 불거질 수밖에 없는 한국금융이 내부 반발을 어떻게 다독거릴 것인지도 이번 인수전의 관전 포인트다.

같은 날 본입찰을 실시하는 두산DST는 방산 업체로 자리를 굳히고 있는 한화테크윈과 LIG의 맞대결이 예상된다. 매각 대상은 두산(51%)과 IMM PE 등(49%)이 보유한 두산DST 지분이다. 현재 시장에서 거론되는 매각가격은 6,000억~7,000억원선이다. 이는 두산과 IMM PE 등이 제시한 지난해 예상 상각전영업이익(EBITDA) 550억원에 기업거래배수 10~11배를 적용한 것이다.

가장 유력한 인수후보는 한화테크윈. 현금 동원력에서 높은 점수를 받는다. 최근 한화종합화학과 한국항공우주산업(KAI) 보유지분을 잇따라 팔아 7,200억원의 현금을 확보한 만큼 이번 인수전에도 무리가 없다. 특히 2014년 말 삼성의 방산 부문 계열사인 삼성테크윈(한화테크윈)과 삼성탈레스(한화탈레스)를 인수하며 그룹 내 방산 부문 역량 강화에 집중하고 있는 한화 입장에서 두산DST는 놓칠 수 없는 매물이다.

LIG는 자금력은 상대적으로 열세지만 인수 의지만큼은 뒤지지 않는다. LIG는 2014년 LIG손해보험을 KB금융지주에 매각한 후 그룹 내 방산 계열사인 LIG넥스원을 중심으로 사업을 재편하고 있다. 이번 인수전도 기존 계열사와의 시너지 창출을 통해 방산 부문의 외형을 키울 목적으로 참여했다. 부족한 자금은 재무적투자자(FI)들과 컨소시엄을 구성해 해결한다는 방침이다. IB업계의 한 관계자는 “당분간 방산 분야에서 두산DST 외에 매물로 나올 기업이 없어 한화나 LIG 모두 이번 인수전에 사활을 걸고 있다”고 전했다.

/서민우·박준석기자 ingaghi@sed.co.kr