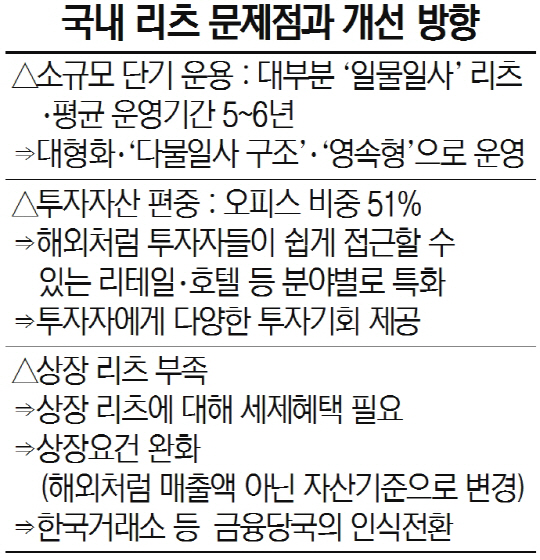

국내 주식시장에서 리츠가 투자자들로부터 관심을 끌지 못하는 이유 중에 하나는 규모가 너무 작기 때문이다. 현재 유가증권시장에 상장된 리츠의 평균 시총은 300억원, 평균 자산규모도 1,000억원 수준에 불과하다. 싱가포르나 호주와 비교하면 구멍가게 수준이다.

리츠가 인기를 끌기 위해서는 우선 대형 스폰서의 참여가 필요하다. 실제 우리와 비슷한 시기에 리츠를 도입한 싱가포르는 정부관계기업(GLC)인 대형 디벨로퍼, 일본의 경우는 대형 부동산 회사들이 리츠 성장에 큰 역할을 했다.

최근 한국에서도 롯데나 신세계, GS 등과 같이 일반 개인들에게도 잘 알려진 ‘부동산 대기업’들이나 부동산을 많이 소유하고 있는 금융사 등 대형 스폰서의 참여가 필요하다는 주장이 제기되고 있다.

특히 전문가들은 대기업들의 리츠 시장 참여를 유도하기 위해서는 세제 혜택이 전제되어야 한다고 주장한다.

진창하 한양대학교 경제학부 교수는 “리츠 시장이 활성화되기 위해서는 리츠에 좋은 물건이 담겨야 하고, 이를 위해서는 리츠에 물건을 제공하는 기업들의 양도소득세를 이연해 줄 필요가 있다”고 말했다.

피터 버워 아시아태평양부동산협회(APREA) 최고경영자(CEO)도 한국 리츠 시장이 활성화되지 못하고 경쟁력이 떨어지는 이유를 리츠 상장에 따른 혜택이 전혀 없는 조세 체계에서 찾았다.

그는 “한국의 조세 체계가 다른 나라에 비해 경쟁력이 없는 것이 가장 큰 문제”라고 지적하며 “리츠를 성공적으로 안착시킨 나라들이 대부분 세제 혜택을 주는 것처럼 한국도 (대형 스폰서가) 리츠로 자산을 이관할 시 양도소득세 이연과 같은 세제 혜택을 주는 것을 고려할 필요가 있다”고 말했다.

아울러 개인투자자들에 대해서도 보다 획기적인 세제 혜택이 필요하다는 주장도 나온다. 현재 개인들의 경우 리츠 투자로 배당을 받으면 배당소득이 연간 2,000만원 이하인 경우 14%의 배당소득세를 내고, 2,000만원 초과인 경우 종합소득세율을 적용 받는다.

조만 한국개발연구원(KDI) 국제정책대학원 교수는 “싱가포르의 경우는 일반 개인이 리츠에 투자해서 배당 수익을 받게 되면 이에 대한 소득세가 면제되는데 이 부분이 시장 활성화에 굉장히 큰 역할을 한다”며 “물론 리츠뿐만 아니라 모든 주식에 똑 같은 규정이 적용되는 것을 감안해야 하지만 리츠 시장 활성화를 위해서는 이 같은 획기적인 세제 혜택도 고민해볼 필요가 있다”고 말했다.

실제 현재 국토교통부에서도 리츠 활성화를 위해 세제 관련 규제를 완화하는 데 정책의 초점을 맞추고 있다.

권대철 국토교통부 토지정책관은 “법인들은 취득세와 양도소득세, 재산세에 관한 부분, 개인들은 배당소득세와 관련해서 리츠 활성화에 도움이 되는 방향으로 기획재정부와 얘기를 나누고 있다”며 “다른 분야와 형평성을 맞춰야 하겠지만 리츠가 가진 공공성을 고려해서 세제 완화가 가능한 부분을 찾고 있다”고 말했다.