SK텔레콤의 CJ헬로비전 인수합병(M&A) 무산 위기로 또 다른 케이블 방송 사업자인 딜라이브(옛 씨앤엠) 매각도 차질을 빚을 것이 확실시되면서 딜라이브 대주단이 패닉 상태에 빠졌다. 2조원이 넘는 인수금융이 부실화된 딜라이브는 최근 채무재조정을 끝내고 재매각을 타진하던 중이었으나 SK텔레콤의 CJ헬로비전 인수가 불발되면서 대형 M&A를 통한 케이블 업계 재편 가능성이 희박해졌기 때문이다.

딜라이브 대주단은 당초 SK텔레콤-CJ헬로비전 합병이 성사될 경우 SK텔레콤의 경쟁업체인 KT나 LG유플러스가 딜라이브의 인수 주체로 떠오를 것으로 기대해왔다.

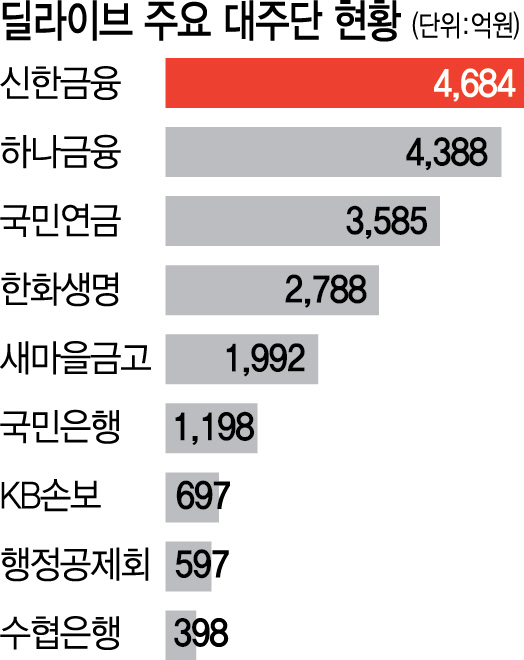

6일 금융권에 따르면 SK텔레콤과 CJ헬로비전의 합병 여부는 대형 시중은행을 비롯해 무려 21개 금융사가 발을 담근 딜라이브 대주단에도 초미의 관심사였다. 대형 방송사업자의 출범이 또 다른 대형 사업자의 탄생을 유도하는 M&A의 발판이 될 수 있었기 때문이다.

딜라이브 대주단은 최근 부실화된 2조2,000억원 규모의 인수금융에 대해 가까스로 채무재조정을 끝내고 재매각을 추진하던 참이었다. 딜라이브는 인터넷TV(IPTV)를 앞세운 통신사업자들이 방송 시장에 뛰어들면서 고객이 이탈했고 지나치게 늘어난 부채로 이자를 갚기도 버거운 상태다. 최근 대주단을 중심으로 8,000억원 규모의 출자전환과 함께 채무재조정이 이뤄지기는 했으나 이는 재매각을 위해 시간을 연장한 것에 불과했다.

하지만 SK텔레콤-CJ헬로비전 합병이 사실상 불발되면서 딜라이브 대주단은 매각 계획 자체를 수정해야 할 처지에 놓이게 됐다. 딜라이브 매수 주체로 거론되는 곳은 KT와 LG유플러스 정도인데 공정거래위원회의 합병 불허 논리대로라면 이들이 딜라이브를 인수하는 것 역시 쉽지 않기 때문이다. 더구나 SK텔레콤이 CJ헬로비전 인수에 실패하면 이들이 딜라이브 인수에 뛰어들 유인도 사라진다.

딜라이브 대주단의 한 관계자는 “SK텔레콤의 CJ헬로비전 인수가 경쟁 사업자인 KT와 LG유플러스를 자극하고 결국 이들도 대형화를 위해 딜라이브 인수를 검토할 것으로 기대했으나 최종적으로 합병이 불허된다면 제2의 매각 시나리오를 찾는 것 자체가 쉽지 않다”고 말했다.

딜라이브 대주단은 현재 딜라이브 여신에 대한 자산건전성을 대부분 요주의로 분류해 일정 규모의 충당금을 쌓고 충격에 대비하고 있는 상태다. 대주단 사이에서는 딜라이브가 매각에 성공한다 할지라도 투자금액의 20%가량은 손실이 불가피하다는 전망도 나온다. 딜라이브 대주단인 한 시중은행의 고위 관계자는 “채무재조정을 통해 딜라이브의 이자부담 등이 경감된 만큼 일단 기업 가치를 최대한 높이면서 재매각 시기를 노려야 하지 않겠냐”고 말했다.