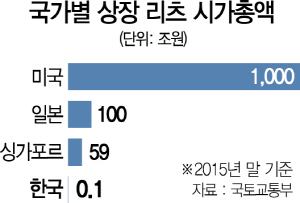

지난해 말 기준 싱가포르 증시에 상장된 리츠(REITs)의 시가총액은 59조원에 달한다. 싱가포르와 비교하면 시가총액이 1,000억원 수준에 불과한 국내 상장 리츠 시장은 없는 것이나 마찬가지다. 부동산 공모 펀드 시장은 전체 부동산 펀드 시장의 2.4%에 불과하다. 개인투자자들이 소액으로 대형 부동산에 투자할 수 있는 길이 사실상 차단돼 있다는 의미다.

비슷한 시기에 부동산 간접투자 상품을 도입한 한국과 싱가포르의 격차가 이렇게 벌어진 이유는 무엇일까. 전문가들은 그 이유 중 하나로 우량 상품의 존재 유무를 꼽고 있다. 싱가포르 증시에 1호로 상장된 리츠는 ‘캐피탈랜드몰트러스트(CMT)’다. 2002년 6월에 상장된 CMT는 싱가포르 시청역 인근에 위치한 복합 건물(쇼핑몰·호텔·오피스 등)인 ‘래플스시티’를 포함해 16개의 자산을 편입하고 있다. 한 리츠 안에 여러 개의 자산을 담고 있는 덕분에 일부 자산의 임대수익이 떨어지더라도 다른 자산들이 이를 보완하면서 안정성과 지속성을 갖추게 된 것이다. CMT의 지난해 배당수익률은 5.8%로 싱가포르 10년물 국채 수익률(2.6%)에 비해 3.2%포인트 높았다.

부동산 간접투자 상품이 성공하기 위해서는 자산의 대중성과 임대료를 안정적으로 지급할 수 있는 임차인의 신용도도 중요하다. CMT가 담고 있는 래플스시티나 클락키 등은 싱가포르인들뿐만 아니라 관광객들에게도 잘 알려진 부동산이다. 친숙한 자산인 만큼 개인들이 투자 판단을 내리기가 쉽다. 실제 국내 부동산 간접투자 시장의 대표적인 성공 사례로 꼽히는 ‘하나랜드칩부동산투자신탁 1호’의 경우도 하나대투증권이라는 확실한 임차인을 확보하고 있었으며. 공실률이 3%에 불과했다. 김낙영 하나자산운용 부동산본부 부장은 “지난 5월 사모 형태로 약 220억원을 모집한 ‘롯데 팩토리 아울렛 가산점’의 경우 롯데쇼핑이라는 확실한 임차인 덕분에 조기에 개인투자자들을 모을 수 있었다”고 설명했다. 한국의 경우 과거 2008년 금융위기 이전 개발 사업에 투자하는 부동산 공모 펀드가 망가지면서 투자자들의 신뢰를 잃은 사례가 있는 만큼 운용사들도 확실한 임차인을 확보한 상품 위주로 시장을 키워나가야 할 필요성이 있다. 싱가포르의 경우도 리츠의 개발 사업 투자는 10% 이하로 제한돼 있다.

상품을 만드는 운용사나 판매사인 은행·증권사 등의 부동산 간접투자상품에 대한 이해도도 높아져야 한다. 한 자산운용사 관계자는 “운용역들은 기관 자금을 모아 만드는 사모 형태의 상품에 익숙해져 있고 프라이빗뱅커(PB)들은 부동산 공모 상품을 팔아본 경험이 별로 없다”며 “이들이 성숙해져야 시장이 더욱 건전하게 성장할 수 있을 것”이라고 말했다. 그는 이어 “아직 초기 단계이다 보니 판매수수료가 150~200bp나 될 정도로 높다”며 “고객들을 위해서는 수수료 체계도 개선이 필요해 보인다”고 덧붙였다.

금융위원회와 국토교통부로 이원화된 관리·감독 체계도 개선돼야 할 점이다. 한 업계 관계자는 “부동산펀드 자산운용사나 리츠 자산운용사나 하는 일이 같고 상품의 성격도 같은데 관할 부처가 다르다 보니 불필요한 비용이 발생하거나 시간을 낭비하는 경우가 생긴다”며 “해외의 경우처럼 통일해서 관리할 필요가 있다”고 말했다.