국내 1위 선사인 한진해운이 5,000억원 규모의 유동성 확보방안을 포함한 자구안을 25일 산업은행에 제출했다. 산은은 26일 채권단회의를 소집해 자구안 수용 여부를 결정할 방침이다.

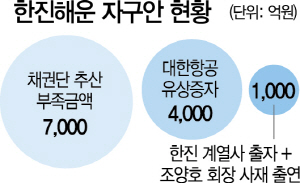

하지만 한진해운이 마련한 자구안이 채권단의 기대(7,000억~9,000억원)에 미치지 못해 이 회사의 운명을 둘러싸고 진통이 예상된다.

현재로서는 기업회생절차(법정관리)에 들어갈 가능성이 높아 보인다. 채권단과 해운업계 등에 따르면 한진해운은 이날 오후5시께 그룹 차원의 유동성 지원책과 용선료 및 선박금융 협상 상황 등이 담긴 자구방안을 산은에 제출했다.

한진 측은 기존에 제시했던 대한항공 유상증자를 통한 4,000억원에 한진 계열사 출자 및 조양호 한진그룹 회장의 사재 출자로 1,000억원을 추가로 마련해 총 5,000억원을 부담할 수 있다고 통보했다.

관심을 모은 조 회장의 사재출연은 조 회장이 보유한 주식 일부를 현물 출자하는 방식으로 이뤄질 것으로 알려졌다. 다만 구체적으로 얼마를 출자할지는 명시하지 않았다.

조 회장은 현재 한진그룹 지주사인 한진칼 지분 17.67%와 대한항공 지분 2.40%(우선주 기준)를 각각 보유하고 있다.

그룹의 한 관계자는 “회장 본인이 소유한 부동산도 거의 없다”며 “사재출연을 하려야 할 수 없는 구조”라고 설명했다.

한진그룹이 마련한 자구안이 채권단의 기대에 턱없이 부족한 규모로 나타나면서 한진해운의 법정관리 가능성이 더 커졌다는 분석도 제기된다. 채권단의 한 고위관계자는 “이 정도 수준이면 명분이 약해 법정관리로 보내는 방향으로 의견이 모일 가능성이 크다”고 말했다.

다만 법정관리에 들어갈 경우 해운 동맹 탈퇴와 부산항만 위축 등 심각한 부작용이 예상돼 당국과 채권단이 최종 결정을 어떻게 내릴지는 좀 더 두고 봐야 한다는 관측도 나온다.