개인투자자의 비중이 기관투자가보다 높은 우리 증시 특성상 외국계 헤지펀드나 기관의 공매도로 인한 개인들의 피해는 불가피하다. 체급이 다른 선수가 같은 링 위에 올라선다면 플라이급(개인) 선수는 헤비급(외국인·기관)의 펀치 하나에 ‘KO’ 될 수밖에 없다.

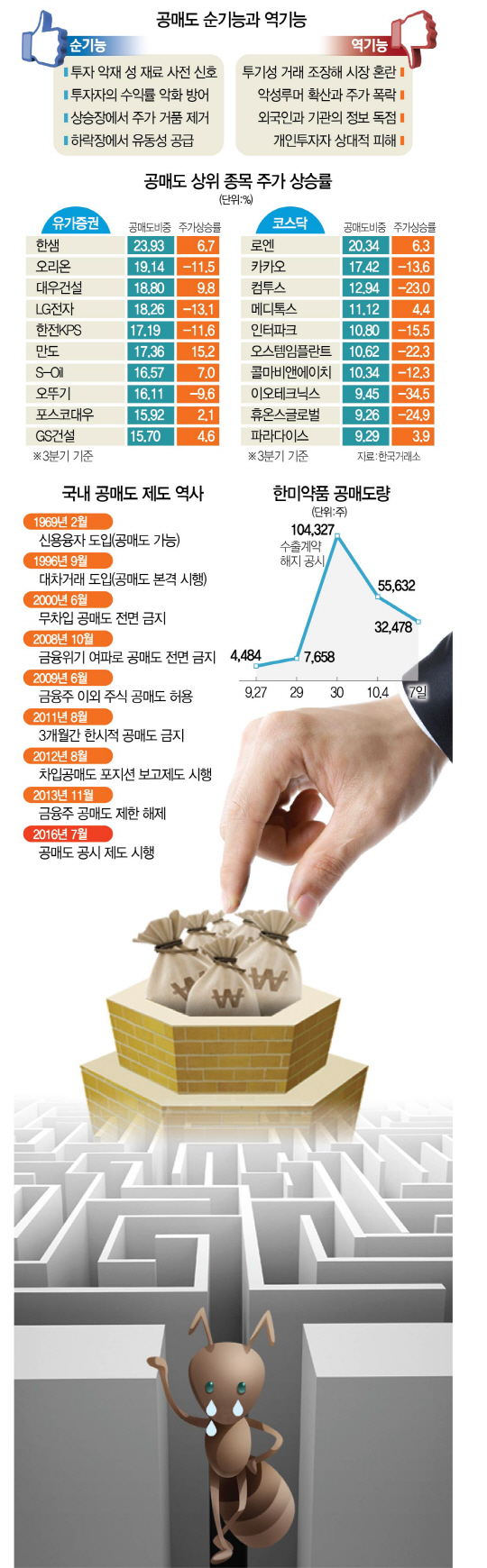

국내에서 공매도가 처음 가능해진 것은 1969년 돈을 빌려 주식을 살 수 있는 신용융자제도가 도입되면서부터다. 하지만 국내 증시에서 공매도가 실질적으로 이용되기 시작한 것은 기관투자가들에게 대차거래를 허용해준 1996년 9월 이후다. 길지 않은 역사에도 공매도는 매년 거래규모가 빠르게 늘었다. 지난 2005년 5조원대에 불과했던 유가증권시장의 공매도 거래금액은 2011년 30조원을 넘어선 데 이어 올해 현재 55조원으로 불과 10년 새 몸집을 10배나 키웠다. 코스피의 공매도 금액 비중은 2011년 1.82%에서 올해 6.34%로 3배 이상 높아졌다. 같은 기간 코스닥시장 내 공매도의 거래금액 비중 역시 0.35%에서 1.75%로 5배나 커졌다.

공매도는 증시 하락기 주가 하락의 주범으로 지목된다. 주가상승만이 개인의 이익이라는 논리에 우리 증시가 매몰돼 있기 때문이기도 하지만 주가하락에 대한 책임을 질 희생양으로 공매도가 만만한 대상이기도 하다. 한미약품(128940)에 앞서 지난 4월 중국원양자원의 주가 급락이 공매도 세력과 결탁했다는 의혹을 받는가 하면 7월 현대상선의 유상증자 과정에서도 주가 하락을 점친 외국인과 기관들이 평소 4배에 달하는 공매도 폭탄을 쏟아내며 최대 80%의 시세차익을 거뒀다. 이쯤 되면 공매도는 ‘공공의 적’이라 할 만하다.

개인투자자들 사이에서는 공매도를 금지해야 한다는 목소리도 다시 커지고 있다. 7월 처음 도입된 공매도 잔액 공시 결과 외국계 금융사들이 전체 공매도 잔액의 97%가량을 보유한 것으로 드러나면서 공매도 폐지 여론에 기름을 부었다. 한 포털사이트에는 ‘공매도 폐지’에 대한 청원 글이 올라왔고 수천명의 네티즌들이 서명하기도 했다.

그렇다면 공매도 폐지가 개인투자자의 피해를 막을 수 있는 답일까. 이에 대한 반론도 만만치 않다. 주가 하락이 공매도 폐지의 이유라면 선물매도·콜옵션매도·인버스펀드 등 주가하락에 베팅하는 투자는 모두 없애야 한다는 논리가 된다. 2008년 금융위기 당시 공매도를 제한했던 28개국 중 2011년 유럽 재정위기에 다시 공매도를 규제한 나라는 한국과 그리스뿐이다. 공매도를 금지하는 국가는 대부분 자본시장 개방도가 낮은 일부 후진국에 불과하다. 지난해 9월 중국은 중신증권의 공매도 파문으로 공매도 폐지 여론이 강하게 일며 5대 증권사가 공매도를 중단하기도 했지만 폐지로 이어지지는 않았다. 서슬 퍼런 중국 금융당국이 미국계 헤지펀드인 시타델을 조사하기는 했지만 공매도를 원천 봉쇄하면 외국인 자금의 대량 이탈 역풍을 맞는다는 것임을 우려해서다.

공매도의 순기능도 적지 않다. 주가 상승기에 가격 거품을 막는 게 첫 번째 긍정 효과다. 주가 하락기에도 새로운 유동성을 공급한다. 고세종 선문대 교수는 “특정 주식이 기업 가치에 비해 과대평가됐다고 판단될 경우 공매도를 통해 투자자는 경제적 이득을 얻고 시장은 해당 기업에 대한 제대로 된 평가 정보를 얻을 수 있다”며 “공매도는 가장 효율적인 가격 형성에 기여하는 수단”이라고 평가했다.

전문가들은 공매도 제도 논의의 초점을 존폐가 아닌 운용의 묘에 둬야 한다고 지적한다. 개인의 공매도는 종목과 수량이 한정돼 있다. 높은 이자 부담과 주식을 빌릴 수 있는 대주 기간도 최장 30일에 불과하다. 반면 기관은 개인에 비해 상대적으로 저렴한 비용으로 장기간 주식을 빌려 공매도 투자를 할 수 있다. 가뜩이나 정보가 부족한 개인은 사실상 한 손을 묶고 링 위에 올라가 기관·외국인과 싸우는 격이다.

황세운 자본시장연구원 자본시장실장은 “현행 제도에서 개인의 공매도를 위한 대주 거래는 종목과 수량이 한정돼 있고 대주에 대한 높은 이자 부담과 기간이 30일로 한정돼 있다”며 “저렴한 비용으로 장기간 주식을 빌리는 기관의 공매도 투자와 비교하면 사실상 한 손을 묶고 링 위에 올라가는 것”이라고 지적했다. 또 공매도를 이용한 불공정 거래에 대해서도 강력한 처벌이 필요하다는 목소리가 높아지고 있다. 지난해 9월 중국 정부는 중신증권 공매도 사태와 관련해 불공정 거래 혐의와 비리로 증권감독관리위원회 주석을 해임하고 유력 언론 및 증권사 간부 100여명을 처벌했다.