금리 상승으로 직격탄을 맞을 수 있는 가계의 변동금리대출(개인사업대출 포함)이 1,100조원을 넘는 것으로 추정된다. 도널드 트럼프 미국 대통령 당선인의 재정확대 정책으로 미국의 성장률과 인플레이션이 함께 오를 것이라는 ‘트럼플레이션(트럼프+인플레이션)’의 영향으로 우리나라 시장금리도 최근 급등세를 타고 있다. 시중금리가 1%포인트 상승할 경우 우리나라 전체 가계의 이자 부담은 연간 11조원가량 늘어나게 된다. 급증하는 가계부채의 고삐를 죄는 것과 더불어 이자상환 부담에 짓눌릴 수 있는 취약계층의 안전판을 강화하는 것도 중요하다는 지적이 나온다.

22일 한국은행에 따르면 지난 6월 말 기준 가계부채 1,257조3,000억원 중 변동금리대출은 70%인 880조원에 이르는 것으로 추산됐다. 한은 관계자는 “은행권의 경우 주택담보대출을 중심으로 고정금리 비중이 많이 늘어난 편이지만 2금융권은 여전히 가계대출 대부분이 변동금리”라며 “전체 가계부채의 약 70%가 변동금리대출일 것으로 추정한다”고 말했다.

은행의 가계대출 688조4,000억원(9월 말 잔액기준) 가운데 변동금리대출 규모는 450조2,000억원으로 65.4%를 차지한다. 2012년 10%대 후반이었던 은행의 고정금리대출 비중은 정부의 고정금리 유도정책으로 지난해 3월 30%를 돌파했고 올 들어서는 30% 중반까지 올라섰다. 반면 비은행 가계대출은 변동금리대출 규모가 얼마인지 정확한 추산조차 어려운 상태다.

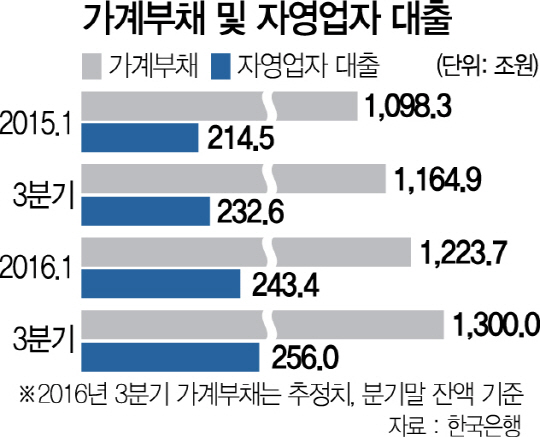

가계부채는 아니지만 유사 가계부채로 취급되는 자영업자대출도 대부분 변동금리다. 9월 말 현재 은행의 개인사업자대출은 256조원이다. 결국 가계부채의 70%에 해당하는 880조원과 자영업자대출 256조원을 합치면 금리상승 위험에 노출된 변동금리 대출은 최소 1,136조원이라는 추정이 가능하다. 가계대출 금리가 평균 1%포인트 오를 경우 늘어나는 이자 부담은 연간 11조3,600억원이나 된다.

박창균 중앙대 경영학과 교수는 “금리상승으로 가장 열악한 취약계층 10%가 어떻게 되느냐에 따라 위기 여부가 결정된다”며 “금융은 평균의 함정에 빠지면 안 된다”고 말했다. 한은 금융안정보고서에 따르면 이미 지난해 3월 말 기준 금융자산보다 부채가 많고 가처분소득 대비 원리금 상환 비율이 40%를 넘는 한계가구는 134만가구로 전체 금융부채 보유가구의 12.5%에 달했다.