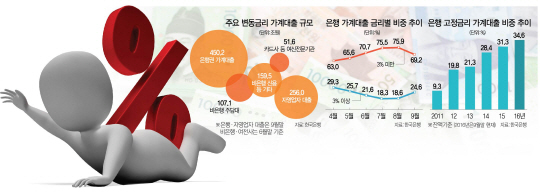

가계대출 금리가 오르기 시작한 것은 지난 9월부터다. 8월까지만 해도 시중은행에서 금리가 연 3% 미만인 가계대출 비중은 75.9%였다. 하지만 9월 들어 69.2%로 쪼그라들었다. 금융당국이 8·25대책으로 가계부채를 조이기 시작하면서 은행이 앞다퉈 주택담보대출과 신용대출 금리를 올렸던 게 원인이다.

여기에 ‘트럼프 탠트럼’ 이후 미국 금리가 급등하면서 우리나라 시장금리를 자극했고 이는 곧 가계대출 금리까지 밀어 올리고 있다. 가계 주택담보대출의 기준인 코픽스(COFIX) 금리는 두 달 연속 상승했다. 신규취급액 기준 코픽스는 9월 1.35%로 0.04%포인트 상승하며 9개월 만에 상승세로 돌아섰다. 10월에는 1.41%로 0.06%포인트 더 올랐다. 일반인들이 은행에서 변동금리로 주택담보대출을 받을 경우 올 초 2%대의 금리를 적용받았지만 최근에는 4~5%로 올랐다.

다음달 미국의 금리 인상이 현실화하고 내년 도널드 트럼프 행정부가 1조달러 규모의 인프라 투자 등 인플레이션 유발정책을 펴게 될 경우 금리는 더 오를 가능성이 높다. 문제는 가계대출의 금리 상승이 일차적으로 취약계층에 직격탄이 될 수 있다는 점이다. 실제 2008년 서브프라임 모기지(비우량 주택담보대출)발 금융위기도 미국 연방준비제도(Fed·연준)의 금리 인상이 트리거 역할을 했다. 2000년대 초반 6.5%였던 기준금리를 1%까지 낮추면서 미국 경제의 ‘골디락스’를 이끌었던 앨런 그린스펀 당시 연준 의장은 2004년 잇따른 금리 인상에 나서기 시작했고 2006년 바통을 이어받은 벤 버냉키 연준 의장의 경우 기준금리를 5.25%까지 급격히 올렸다.

이 과정에서 가장 고통을 받은 것은 대출을 안고 있던 취약계층이었다. 결국 서브프라임 모기지론을 바탕으로 설계된 파생금융상품에 대거 투자한 금융기관이 차례로 쓰러지면서 글로벌 금융위기로까지 번졌다. 금융계에 정통한 한 관계자는 “미국이 2008년 금융위기에 빠졌던 것도 2004년부터 금리를 인상하면서 취약계층의 부실이 커졌던 게 한 원인”이라며 “정도에 따라 다를 수 있지만 금리 상승으로 취약계층의 부실이 커지면 사회적인 위기로까지 번질 수 있다”고 말했다.

변동금리에 비해 당장 급한 불은 아니지만 고정금리 주택담보대출도 금리 상승 파고의 ‘안전지대’가 아니다. 금융당국의 꾸준한 구조개선 노력으로 시중은행 가계대출에서 고정금리 대출이 차지하는 비중은 2011년 9.3%에서 올해 9월 기준 34.6%(잔액 기준)까지 증가했다. 신규취급액 기준으로는 전체 대출의 절반(48.6%)가량이 고정금리 대출이다.

문제는 고정금리 대출의 구조다. 비중이 늘기는 했지만 3~5년 뒤 변동금리로 바뀌는 ‘혼합형 대출’이 대부분이다. 지난 국정감사에서는 박용진 더불어민주당 의원이 “16개 은행 주택담보대출 중 순수 고정금리 대출은 5.0%에 불과하다. 3~5년 이후 변동금리 대출로 바뀌는 혼합형 대출 비중이 31.6%에 달한다”고 지적했다. 결국 고정금리 대출을 받은 가계도 시간만 벌었을 뿐 변동금리로 바뀌는 순간 이자상환 부담이 계단식으로 커질 수밖에 없는 것이다.

금리 상승으로 취약계층의 가계대출이 부실화할 수 있다는 우려의 목소리가 커지면서 금융당국도 저소득층과 2금융권을 중심으로 단속에 나섰다. 1,300조원 돌파 여부가 주목되는 ‘3·4분기 가계신용’ 통계 발표일에 맞춰 24일에는 당초 예정에 없던 가계부채 관련 추가대책을 내놓기로 했다. 대책에는 8·25대책의 후속방안과 함께 금리 상승으로 직격탄을 맞을 수 있는 취약계층의 부담을 덜 수 있는 대책도 담길 것으로 관측된다.

/김상훈·조민규기자 ksh25th@sedaily.com