롯데그룹이 최근 지주사 전환을 공식 선언한 가운데 그 ‘방식’과 ‘속도’에 재계의 관심이 집중되고 있다.

신동빈(사진) 회장이 지난해 10월 직접 대국민 사과에 나서 강한 의지를 천명한 만큼 방법을 찾는 데는 큰 어려움이 없지만 실제 지주사 설립까지는 상당한 시일이 걸릴 가능성이 크다는 게 재계의 대체적인 관측이다.

23일 재계와 금융투자업계에 따르면 지주사 전환의 첫걸음은 순환출자 고리 해소를 통한 계열분리가 될 것으로 보인다.

롯데는 지난해 형제간 경영권 분쟁을 겪으면서 반도체 회로기판보다 복잡하다는 비판을 받은 지배구조를 상당 부분 간소화했다. 지난 2015년 초 416개에 달했던 순환출자 고리는 현재 67개로 84%가량 끊어졌다.

하지만 지주사로 본격 전환하기 위해서는 남은 고리를 모두 해소해야 한다. 특히 계열 간 순환출자 고리 해소가 최우선 과제다. 롯데는 지난해 글로벌 컨설팅업체인 맥킨지사 컨설팅을 통해 93개 계열사를 유통, 화학, 호텔·서비스, 식품 사업 부문(BU·Business Unit)으로 재편하기로 했다. 각 BU별로 중간 지주사를 두는 형태다.

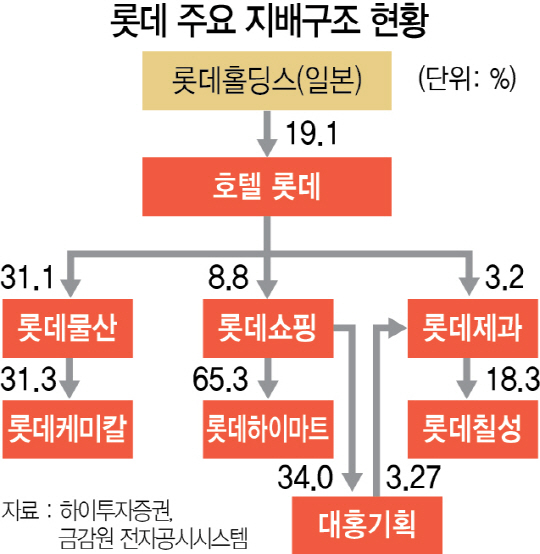

현재로서는 유통은 롯데쇼핑이 △화학-롯데케미칼 △호텔·서비스-호텔롯데 △식품-롯데제과 식으로 중간 지주사 역할을 맡을 가능성이 크다.

지금 유지되고 있는 순환출자 구조에서는 ‘롯데쇼핑→ 대홍기획 →롯데제과 →롯데쇼핑’를 큰 줄기로 파생된 고리가 50여개에 이르는데 이를 끊지 않는 한 유통과 식품의 계열분리가 이뤄지지 않는 셈이다.

이상헌 하이투자증권 연구원은 “롯데쇼핑·롯데제과·롯데칠성 등을 투자회사와 사업회사로 인적분할한 뒤 각 계열별로 투자회사를 합병하면 순환출자 고리를 해소하면서 동시에 합병회사에 대한 신 회장의 지배력을 높일 수 있다”고 분석했다.

재계 일각에서는 신 회장이 보유 중인 계열사 지분을 담보로 잡아 돈을 빌린 뒤 대홍기획이 보유한 롯데제과 지분을 매입하지 않겠느냐는 전망도 나온다.

롯데그룹의 광고계열사인 대홍기획은 지난해 말 현재 롯데제과 지분 3.27%를 갖고 있으며 이를 토대로 파생한 순환출자 고리가 54개에 이른다.

주력 계열사인 화학 부문은 순환출자 고리에 포함돼 있지 않아 계열분리가 상대적으로 쉬운 상태이며 롯데쇼핑의 경우에는 향후 지주사 역할을 할 호텔롯데가 나서 각 계열사가 들고 있는 롯데쇼핑 지분을 매입할 것이라는 전망이 우세하다.

두 번째 스텝은 호텔롯데 상장이다. 롯데그룹 입장에서는 호텔롯데 상장을 성공시켜야 ‘일본 기업’이라는 꼬리표를 떼는 동시에 상장을 통한 투자자금 마련으로 성장동력에 마중물을 확보할 수 있다.

다만 신 회장이 배임·횡령 등의 혐의로 재판을 받고 있어 이 결과가 상장 추진에 걸림돌이 될 수 있다는 점은 부담이다. 대표이사가 횡령 등의 혐의로 유죄를 받은 기업에 대해 상장을 까다롭게 제한한 한국거래소 규제 때문이다. 또 상장 이후 자금이 일본 주주에게 흘러들어갈 수밖에 없다는 점도 논란이 될 수 있다.

롯데 지주사 전환의 최종 단계는 호텔롯데와 롯데쇼핑의 합병이 될 것으로 전문가들은 예상하고 있다. 호텔롯데는 일본롯데홀딩스·광윤사·L투자회사 등 일본계 기업의 지배를 받고 있어 상장 이후에도 신 회장 개인의 지배력을 키우는 데 한계가 있기 때문이다.

재계의 한 고위관계자는 “계열 분리와 상장 및 합병 등의 복잡한 단계를 모두 거치려면 최종 지주사 설립까지는 적어도 3~4년 이상이 걸릴 것”이라고 내다봤다.