국내 시멘트 업계 구조조정의 마지막 매물인 현대시멘트 인수전이 뜨겁게 달아오르고 있다. 시멘트 업계가 사실상 7개 업체의 독과점으로 유지돼 기존 사업자가 현대시멘트 를 인수할 경우 업계 판도가 바뀔 수도 있기 때문이다.

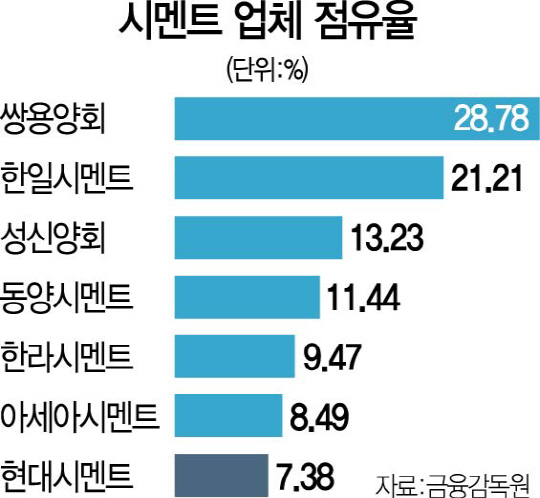

1일 투자은행(IB) 업계에 따르면 현대시멘트 적격예비후보(쇼트리스트)로 선정된 7곳은 정밀실사의 막바지 작업을 진행하고 있다. 매각 측인 산업은행과 하나금융투자는 오는 14일 본입찰을 진행할 예정이다. 현재 적격예비후보는 전략적투자자(SI)인 쌍용양회(003410)와 한라시멘트, 현대성우홀딩스, 재무적투자자(FI)인 IMM프라이빗에쿼티(PE)와 유암코(연합자산관리), LK투자파트너스 컨소시엄, 파인트리자산운용 등 총 7곳이다. 이 가운데 사모펀드(PEF)인 한앤컴퍼니가 최대주주인 쌍용양회, 글랜우드PE·베어링PEA가 최대주주인 한라시멘트는 자금력을 기반으로 인수전에 적극적이다. 특히 시멘트 업계 점유율 9.47%로 6위인 한라시멘트는 현대시멘트 (7.38%)를 인수해 단숨에 업계 1위로 올라서겠다는 의지를 밝히고 있다.

현대시멘트 인수를 통해 독보적인 점유율 1위를 차지하기 위해 시멘트 업체들이 사활을 걸고 있지만 예상보다 높은 매각대금이 부담스럽다. 과거 시장에 나왔던 시멘트 업체 매물의 수익성 대비 기업가치가 10~13배 정도에서 인수합병(M&A)이 성사됐던 것을 바탕으로 매각 측은 현대시멘트 의 예상 매각대금을 6,000억원 내외로 기대하고 있다. 2015년 현대시멘트 의 상각 전 영업이익(EBITDA)은 663억원을 기록했고 지난해는 500억~600억원으로 추정된다.

현대시멘트 의 부채가 계속 증가하고 당기순손실도 커지는 등 재무구조가 망가진 것도 부담이다. 지난해 3·4분기 기준 현대시멘트 의 당기순손실은 2,666억원으로 전년(110억원) 대비 2,324%나 늘었다. 인수를 준비하고 있는 한 적격예비후보 관계자는 “매각 측이 원하는 가격을 쓰기는 부담스럽다”며 “현재의 시장 구조를 유지하기 위해 차라리 신규로 시멘트 업계에 진입하는 업체가 인수하는 편이 나을 수도 있다”고 말했다.