세계최대 모바일 전시회인 ‘모바일 월드 콩그레스(MWC) 2017에서 첫 공개한 LG전자의 차세대 프리미엄폰 ‘G6’가 LG전자 스마트폰 사업의 부활을 이끌지 주목된다. 특히 G6 공개 후 LG전자의 주가가 전고점(6만6,100원)을 넘어서 상승탄력을 이어갈 수 있을 지도 시장의 관심 포인트다.

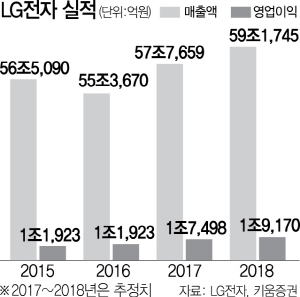

G6 출시에 앞서 LG전자는 프리미엄 생활가전 시장에서 탄탄한 실적을 보이며 반등세를 타고 있다. 지난 해 처음으로 1조원이 넘는 영업이익을 달성한 홈어플라이언스(H&A) 사업본부는 올해도 프리미엄 제품을 중심으로 시장을 선도할 것으로 보인다. 주요 증권사들은 올해 1·4분기 LG전자가 어닝서프라이즈를 달성할 것으로 보고 주가 기대감을 높이고 있다. 특히 G6의 글로벌 판매는 부진했던 MC 사업부 실적의 턴어란운드를 이끌 전망이다.

LG전자는 지난해 4·4분기 352억3,700만원의 영업손실로 6년 만에 영업적자를 기록했다. 전략 스마트폰 ‘G5’ ‘V20’의 판매부진으로 MC사업부의 적자가 심화한 탓이다. 하지만 실적발표 이후 한 달이 지나며 주요 증권사들의 눈높이가 바뀌고 있다. 올해 실적 상승의 기대감을 반영한 보고서를 속속 나오고 있다. 에프앤가이드에 따르면 LG전자의 목표주가는 한 달전 6만4,714원에서 현재 6만8,410원으로 상향 조정됐다. 실제 주가도 6만2,500원으로 연초 대비 17%나 올랐다.

고평가의 이유는 1·4분기 실적 개선이다. 주요 증권사들은 LG전자가 올해 1·4분기에 전년 동기대비 약 3배 이상 늘어난 3,834억원의 영업이익을 달성할 것으로 전망했다. 실적 상승 기대의 디딤돌은 가전분야다. 생활가전을 담당하는 홈어플라이언스(H&A) 사업본부와 TV사업을 담당하는 홈엔터테인먼트(HE) 사업본부는 지난 해 연간 1조3,344억원의 영업이익을 달성했다. 특히 영업이익률 측면에서 프리미엄 제품을 기반으로 7.7%를 달성해 글로벌 경쟁사인 월풀(6.5%), 일렉트로룩스(5.2%)를 제치고 처음으로 글로벌 생활가전 업계에서 1위를 차지했다. 연간 매출 부분에서도 월풀에 이어 최초로 2위 자리에 올랐다.

이 같은 활약 덕분에 시장에서는 그간 저수익성 사업으로 여겨진 가전 분야가 LG전자의 반전을 이끌고 있다는 평가가 이어지고 있다. 프리미엄 제품 비중을 늘리면서 안정적인 수익을 확보할 체력을 갖췄다는 평가다. 김지산 키움증권 연구원은 “트윈워시, 도어인도어 냉장고, 듀얼 에어컨 등 프리미엄 제품군이 강한 모멘텀을 이어갈 것”이라며 “원자재 가격 상승에도 불구하고 지난 해에 수익성을 달성할 전망”이라고 말했다. HE사업본부도 OLED TV가 매출의 14%를 차지하며 수익성이 가장 우월한 영역으로 안착할 것으로 보인다. 김 연구원은 “패널 가격이 진정 국면에 접어들었고 점차 하향 안정화할 것으로 예상되기 때문에 하반기 TV 수익성이 반등할 것”이라고 말했다.

LG전자 실적 회복의 관건은 MC(모바일) 사업부의 적자 축소다. MC사업부는 지난 해 1조2,600억원의 영업손실을 기록했다. G4,G5의 연이은 실패 탓이다. 기존 G3는 출시 후 연말까지 600만대를 판매했지만 G4는 450만대, G5는 310만대를 판매하는 데 그쳤다. 신규 출시될 스마트폰G6가 G5 이상의 성과를 내지 못한다면 하반기 실적 전망 하향과 주가 약세는 불가피하다. 다만 최근 강도높은 체질 개선으로 리스크를 축소하고 재무건전성을 높인 만큼 전망이 나쁘지는 않다. 김동원 KB증권 연구원은 “신임 CEO 출범 이후 달라진 전략 변화와 프리미엄 매출 비중 확대로 인한 수익성 개선 등으로 향후 추가적인 주가 상승 여력이 충분하다”며 “과거 7년간 장기하락 추세를 이어왔지만 올해부터 이를 탈피할 것”이라고 말했다.