금융당국은 내년부터 단계적으로 저축은행의 대손충당금 적립 기준을 시중은행 수준으로 강화한다. 충당금은 부실이 날 것을 대비해 미리 쌓아두는 돈이다. 지금은 정상 대출은 0.5%, 요주의(주의가 필요한 대출)는 2%의 충당금을 적립한다. 하지만 당국이 규제를 강화하면서 최종적으로 정상(기업대출 기준)은 0.85%, 요주의는 7%로 적립률이 높아진다.

핵심은 요주의 대출이다. 저축은행을 찾아오는 거래처는 대부분 처음부터 요주의 업체다. 당국이 충당금 적립을 더 하라고 하면 그만큼 금리가 오를 수밖에 없다. 해당 기업 입장에서는 큰 부담이다.

당국의 건전성 규제 강화로 저축은행 대출길이 막히게 된 중소기업 대출 규모가 9조원에 달하는 것으로 확인됐다. 고객 이탈 시 저축은행 업계도 3년간 순익이 최대 7,000억원 줄어든다. 충당금 규제 영향권에 있는 대출의 규모와 저축은행의 순익감소분이 확인된 것은 처음이다.

1일 금융당국과 저축은행 업계에 따르면 현재 저축은행 기업대출 중 ‘부실징후’에 해당해 요주의 대출로 분류되는 여신만 9조원이다.

저축은행 감독규정은 담보가 있고 연체를 하지 않더라도 부실징후에 해당하는 기업은 처음부터 정상이 아닌 요주의로 분류하도록 하고 있다. 부실징후란 △최근 3회계연도 연속 당기순손실 △납입자본 완전잠식 △금융사 차입금이 연간 매출액 초과 △경영권·상속 등의 문제로 경영활동이 어려운 경우 등이다. 이들 업체는 담보가 있어도 시중은행 대출이 되지 않아 저축은행을 찾는다. 부실 가능성이 큰 기업들이지만 반대로 저축은행은 회사를 다시 살려볼 수 있는 마지막 자금줄이다.

하지만 내년부터 저축은행의 충당금 적립비율이 3년간 단계적으로 올라간다. 요주의의 경우 현행 2%에서 7%로 5%포인트나 상승한다. 현재 이들 기업에 대한 평균 대출금리는 연 6~7%. 충당금 적립률이 5%포인트 올라가면 저축은행도 손실을 볼 수는 없기 때문에 대출금리를 그에 맞춰 높인다. 미국 금리 인상도 앞두고 있어 이들 기업의 이자 부담은 두 배로 커질 수 있다. 저축은행 업계의 한 고위관계자는 “저축은행에 찾아오는 기업 대부분이 처음부터 요주의”라며 “이들 기업은 현재 수준에서 금리가 올라가면 더 이상 버틸 수 없는 기업들”이라고 밝혔다. 그는 이어 “이런 상황에서 충당금 적립률 인상에 따라 추가로 이자 부담이 늘어나면 선택할 수 있는 길이 없어지게 된다”고 덧붙였다.

특히 가계부채에 놀란 당국이 2금융권 대출을 전방위적으로 조이고 있기 때문에 부실징후 기업의 경우 상호금융이나 캐피털에서 더 나은 조건으로 대출을 받는 것은 어렵다.

당국은 저축은행을 포함해 2금융권 전체를 시중은행 수준으로 리스크 관리를 강화하고 있다. 이 때문에 부실징후 기업의 경우 상호금융이나 캐피털로도 가기 힘들다.

업계에서는 ‘핀셋’ 규제를 원하고 있다. 실제 A저축은행의 경우 신규 기업대출의 약 50%가 부실징후에 해당한다. 업계 내부 시뮬레이션 결과 내년부터 3년간 업계 순익이 6,000억~7,000억원 감소한다는 분석이 나왔다. 업계 관계자는 “시중은행과 2금융권은 상황이 다르고 거래고객도 다르다”며 “전반적인 리스크 관리의 필요성은 알지만 저신용 업체가 이용하는 2금융권에는 정교한 잣대를 들이대야 한다”고 강조했다. 거래기업의 신용도나 상황에 따라 세부 기준을 만들어 맞춤형 규제를 해야 한다는 뜻이다.

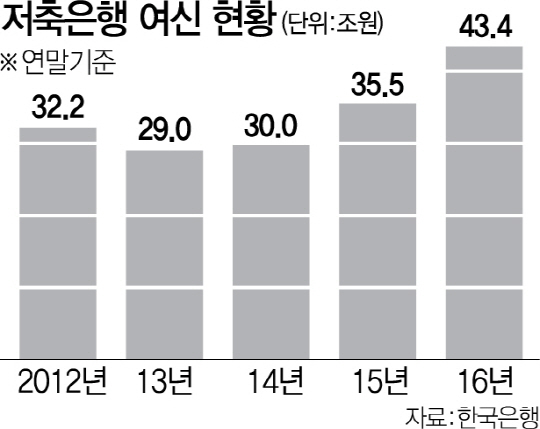

금융당국은 “업계 순익이 크게 늘었고 대응시간도 충분하다”고 밝혔지만 당국 내에서도 의견은 갈린다. 당국의 한 관계자는 “대출을 늘리라고 할 수는 없지만 은행 수준의 리스크 관리는 과도하다”고 설명했다.

저축은행 업계의 한 고위관계자는 “저축은행에 찾아오는 기업들은 은행 거래가 되지 않기 때문에 오는 업체들”이라며 “금융은 물 흘러가듯 해야 하는데 저축은행에서 길이 막히면 회사는 문을 닫을 수밖에 없지 않겠느냐”고 지적했다.