미국 금리 인상이 점진적으로 이뤄질 것이라는 전망에 증시 등은 호의적인 평가를 내놓았지만 미국의 꾸준한 금리 인상은 우리나라 한계기업에는 치명적인 독이 될 수 있다는 우려가 나온다. 대우조선해양과 같은 ‘대마불사’를 앞세워 대규모 고용과 지역경제를 이유로 정부의 보호를 받고 있는 대기업보다 현재도 운영자금 대출로 근근이 견디고 있는 영세 한계기업에 대한 구조조정이 더 큰 경제의 뇌관이 될 수 있다는 분석이다. 미국 금리 인상으로 영세 한계기업에 대한 도미노 도산이 현실화될 수 있다는 지적이 제기된다.

시중은행의 한 고위관계자는 16일 “지금은 이미 금리 인상이 선반영된 부분이 있지만 금리 인상기에 한계기업들이 가장 큰 문제”라면서 “미국이 8~9개월 내에 조기 인상을 할 경우 한계기업 구조조정 후폭풍은 엄청날 것으로 아주 심각하게 보고 있다”고 말했다. 이어 “중소기업의 경우도 부익부빈익빈이 심각하기 때문에 대기업 1차 업체와 같은 중소기업은 금리 인상 여파를 견딜 수 있지만 영세 중소기업의 경우 지금도 시중은행이 거래를 하지 않으려 해 이들에 덮칠 파고는 예상보다 훨씬 엄청날 것”이라고 덧붙였다.

미국의 꾸준한 금리 인상이 예고되면서 우리나라도 하반기 금리 인상 압력이 강해지면 금리 인상이 한계기업 도산의 뇌관이 될 수 있다는 설명이다. 경기악화가 장기화하면서 상당수 한계기업이 운영자금 등을 대출에 의존하고 있는데 금리 인상 압력은 이런 한계기업에 치명적인 부담이 될 수 있기 때문이다.

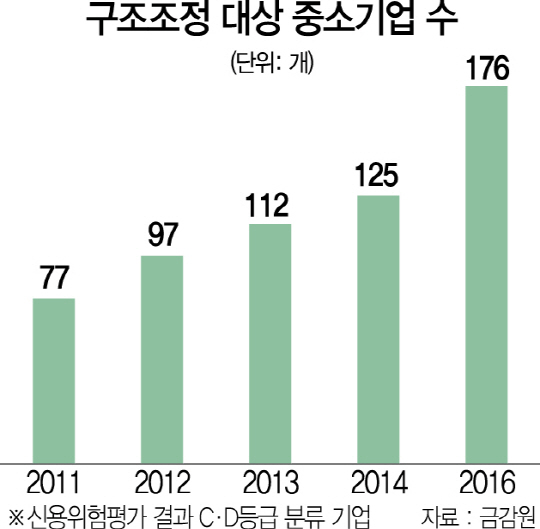

경기악화로 한계기업 도산 가능성은 어느 때보다 큰 상황이다. 금융감독원에 따르면 지난해 중소기업을 대상으로 신용위험을 평가한 결과 구조조정 대상(C·D등급)으로 선정된 중소기업이 176곳으로 나타났다. 이는 전년보다는 한 곳 늘어난 수준이지만 과거 3년 평균(137개사)보다 28.5% 증가한 것으로 글로벌 금융위기 여파가 있었던 지난 2009년 이후 7년 만에 최대 규모다. 업종별로는 △금속가공품제조업(22개사) △전자부품제조업(20개사) △기계장비제조업(19개사) △고무·플라스틱제조업(14개사) 등의 순이었으며 조선·건설·석유화학·철강·해운 등 5대 경기민감업종 기업은 26개사로 전체 구조조정 대상 기업의 14.8%를 차지했다.

한계기업에 금리 인상 파고가 닥치면 금융권에서는 대출금리 인상으로 이어지고 은행권은 대손충당금 압력이 되기 때문에 ‘비 올 때 우산 뺏기’ 관행이 되풀이될 수밖에 없다. 지난해 9월 말 기준 구조조정 대상 기업에 대한 금융권의 신용공여액은 1조9,720억원이다. 금융권역별로는 은행권이 1조7,000억원으로 88.6%를 차지한다.

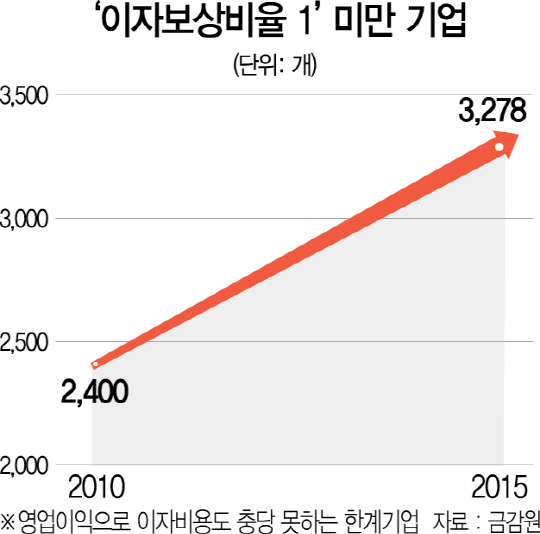

실제로 오랜 경기침체로 영업이익으로 이자비용도 충당하지 못하는 한계기업의 수가 꾸준히 증가하고 있다. 3년 연속 이자보상비율이 100% 미만을 기록한 기업은 2010년 말 2,400곳에서 2015년 말 3,278곳으로 급증했다. 중소기업대출 비중이 높은 중소기업은행의 경우 대출 중인 중소기업 26만개 중 23만개가 20인 이하 영세 소기업에 속한다. 이자보상비율 100% 미만은 영업이익으로 이자도 못 갚는다는 의미다.

중소기업 업계에서도 미국 금리 인상에 대한 우려를 표하고 있다. 중소기업중앙회는 “시중금리가 오름세로 올라설 경우 중소기업의 대출이자 부담은 늘어나 수익성 저하에 시달리는 영세 중소기업은 신용경색이나 재무구조 악화 등 경영난이 가중될 수 있다”고 밝혔다.

당국에서도 금리 인상으로 인한 한계기업 충격을 집중 모니터링하는 분위기다. 임종룡 금융위원장은 지난달 20일 “시중금리가 본격적으로 인상 국면에 진입하게 되면 기업의 부채상환 부담이 증가해 한계기업 수가 늘어날 것”이라고 경고했다.