6월 초대형 투자은행(IB) 출범을 한 달여 앞두고도 증권사들은 각종 규제에 발목이 잡히며 이름만 초대형 IB에 그칠까 우려하고 있다. 한국판 골드만삭스, 노무라증권 으로 도약을 외치는 증권사들이지만 741조원(1월 기준) 규모의 신탁 시장에선 사모사채에 손도 댈 수 없다. 자산가의 재산을 맡아 종합적인 자산관리 서비스를 제공하는 신탁 시장은 앞으로 빠르게 성장할 전망이지만 증권사만 족쇄를 찬 채로 경쟁해야 하는 셈이다.

금융투자업계는 규제에 틀에 갇힌 증권사들이 글로벌 IB와의 경쟁에서 생존자체가 의심스럽다고 입을 모은다. 사모사채뿐만 아니라 ‘고유계정대 운용’ 제한도 초대형 IB로 나가는 증권사들의 길목을 막고 있다. 신탁업자 중 증권사만 고유 재산을 활용한 일시적인 대여가 불가능하기 때문이다. 예를 들어 투자자가 영업시간을 넘긴 후 신탁 자금을 맡겨 예정대로 운용이 불가능할 경우 신탁업자는 고유 재산에서 잠시 자금을 융통해 운용한다. 하지만 역시 “증권사만 이 같은 고유계정대 운용이 금지돼 있어 돈을 놀리는 일이 발생한다”는 것이 업계 담당자들의 푸념이다.

은행권은 증권업계에만 적용되는 규제에 아랑곳하지 않고 한 발 더 나아가 아예 신탁업법 분리를 노리고 있다. 현재 신탁업은 자본시장법을 적용받고 있지만, 아예 신탁업법을 따로 만들어 은행권의 신탁 업무를 활성화하자는 주장이다. 이에 대해 박상철 금융투자협회 WM지원부장은 “이미 지난 2006년 무려 11차례의 공청회를 거쳐 논의가 끝난 일”이라며 “신탁업도 엄연한 금융투자업이라 현재 자본시장법으로도 충분히 사업이 가능한 데도 수고스럽게 법을 따로 만들자는 것은 기존 규제를 우회하면서 여타 업권과의 규제 차익을 얻겠다는 의미로 읽힌다”고 지적했다.

이밖에 법인지급결제와 외국환 업무의 제한은 최근 대형 증권사들 사이에서 골칫거리다. 여타 금융기관이나 스타트업, 심지어 명동 환전상도 처리하는 업무를 증권사에만 허용하지 않고 있기 때문이다. 기업금융 확대, 모험자본 공급 등을 골자로 하는 초대형 IB로의 도약을 외치는 증권사들의 현실이다. 증권업계에서는 “지금의 한국에서는 골드만삭스가 탄생할 수 없다”는 불만이 나온다.

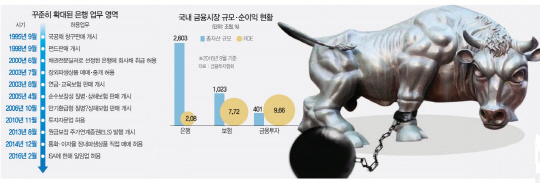

이 같은 불만은 뿌리가 깊다. 특히 국내 금융산업의 메인 플레이어인 은행으로부터 조금씩 영역을 빼앗겨 온 데 대한 박탈감이 크다. 은행은 지난 1990년대부터 펀드 판매, 보험 판매, 투자자문, 주가연계증권(ELS) 발행, 장내파생상품 매매 등으로 조금씩 영역을 넓혀왔다. 은행 고유의 업무인 예금·대출에서 벗어나 다양한 분야로 확장 진출한 것이다.

이는 금융업계 전체로 보면 은행이 서서히 증권사의 영역을 파고든 모양새이기도 하다. 이 과정에서 은행을 중심에 둔 금융규제 체계도 강화돼 왔다. 이 때문에 박현주 미래에셋그룹 회장도 통합 미래에셋대우 출범 전인 지난해 4월 사내 강연을 통해 “증권사가 은행의 서자라는 인식을 바꿔야 한다”고 역설한 바 있다.

그렇다면 은행과 증권사의 수익성은 어떨까. 금융투자협회의 분석에 따르면 지난해 9월 기준으로 은행은 국내 금융업계의 총자산 중 61.3%(2,603조원)을 차지하고 있지만 자기자본이익률(ROE)은 2.08%로 증권사(6.87%), 자산운용사(12.44%)보다 훨씬 낮았다. 증권사·자산운용사의 총자산 비중은 9.4%(401조원)에 불과하지만 상대적으로 열악한 환경 속에서도 은행을 뛰어넘는 수익을 내고 있다는 의미다.

은행의 자산 규모는 우리나라 전체 국내총생산(GDP)의 1.57배에 달한다. 이는 미국(0.86배) 등 해외와 비교해 봤을 때 과도하다는 지적도 제기된다. 반면 초대형 IB를 꿈꾸고 있는 국내 증권사들은 해외 주요 IB와 비교해 가뜩이나 몸집도 작다. 골드만삭스와 모간스탠리의 자기자본은 각각 102조1,000억원·88조500억원(2015년 말 기준)에 달한다. 국내에선 가장 덩치가 큰 미래에셋대우가 6조7,000억원(지난해 말)에 불과하다.