도시바 반도체 인수전이 막판 혼전양상으로 치닫는 가운데 한미일 간 ‘그랜드 컨소시엄’이 유력 후보로 부상하고 있다. 인수전에서 경쟁하던 컨소시엄끼리 다시 연합전선을 형성하는 방식으로 이럴 경우 SK하이닉스의 인수 가능성은 높아질 것으로 관측된다.

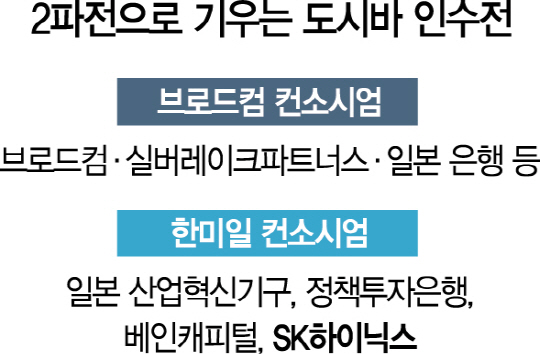

9일 반도체 업계 및 외신에 따르면 도시바 반도체 인수전에서 SK하이닉스와 연합해 독자 입찰했던 베인캐피털이 일본 민관펀드 산업혁신기구(INCJ)가 이끄는 ‘미일 컨소시엄’에 합류했다. 미일 컨소시엄은 KKR와 일본 산업혁신기구·정책투자은행 등으로 꾸렸는데 KKR가 빠지고 베인캐피털-SK하이닉스 연합군이 그 자리를 차지한다는 것이다.

미일 컨소시엄은 일본 정부의 지원을 받고 있어 이번 인수전에서 미국 브로드컴과 함께 유력 후보로 꼽혀왔다. 이 컨소시엄에는 인수전에서 도시바와 마찰을 빚은 미국 반도체업체 웨스턴디지털(WD)도 가담해 있는 것으로 알려졌다. 결국 미일 컨소시엄과 베인캐피털 컨소시엄이 합쳐지면 한국의 SK하이닉스, 일본의 정책금융 자본, 미국의 웨스턴디지털·사모펀드까지 가담하는 한미일 간 ‘그랜드 컨소시엄’이 형성되는 셈이다.

지금까지는 가장 높은 인수액을 써낸 미국 브로드컴과 실버레이크파트너스 연합이 유력 후보로 거론됐지만 컨소시엄 구성이 달라지면 게임은 다시 원점으로 돌아갈 수밖에 없다. SK하이닉스가 포함된 한미일 간 그랜드 컨소시엄 구성이 완료되면 강력한 경쟁력을 확보하기 때문이다. 이 컨소시엄에 포함된 일본 산업혁신기구·정책투자은행은 사실상 일본 정부와 한 몸통으로도 해석할 수 있다.

반도체 업계 관계자는 “도시바 인수전의 발목을 잡아온 미국 웨스턴디지털과 일본 정책금융, 미 사모펀드, SK하이닉스를 모두 끌어들이는 컨소시엄은 인수 자금력을 높이면서도 기술유출 우려를 방지하는 효과가 있다”고 분석했다. 지분율이 높지는 않겠지만 SK하이닉스의 도시바 반도체 인수가 충분히 가능하다는 얘기다. 박정호 SK텔레콤 사장이 인수전과 관련, “깜짝 놀랄 카드는 아직 나오지 않았다”고 밝힌 것도 이를 염두에 둔 게 아니냐는 의견도 나온다.

다만 SK하이닉스 입장에서 아직 변수로 남아 있는 것은 독점금지법 심사다. 당초 베인캐피털과 SK하이닉스 컨소시엄은 베인캐피털이 자금 출자를 위해 특수목적법인(SPC)을 세운 뒤 SK하이닉스가 자금을 투입하기로 했다. 메모리 사업자인 SK하이닉스가 독점금지법 심사를 피할 수 있는 방식이었다. 하지만 미일 컨소시엄은 이 같은 방식의 컨소시엄이 아닌 것으로 알려져 SK하이닉스가 독점금지법 문제를 어떻게 풀어낼지 주목된다. 도시바는 이달 중 우선협상대상자를 선정한다.