현대중공업그룹의 지주사 체제 전환에 속도가 붙고 있다. 지난 4월 현대중공업그룹의 지주사로 등극한 현대로보틱스가 공정거래법상 지주사 요건을 충족하기 위한 자회사 지분 추가 확보에 착수했다. 현재 13% 수준인 자회사 지분율을 공정거래법상 기준인 20% 이상(상장사 기준)으로 끌어올리는 게 목표다. 이와 함께 현대중공업 분할 과정에서 형성돼 오는 9월 말까지 기한인 신규 순환출자 고리 해소에도 탄력이 붙을 전망이다.

현대로보틱스는 자회사인 현대중공업과 현대일렉트릭, 현대건설기계 주식을 공개 매수할 예정이라고 13일 밝혔다. 현대중공업그룹의 지주사격인 현대로보틱스는 현대중공업과 현대일렉트릭, 현대건설기계 지분을 13.4%씩 보유하고 있다.

현대로보틱스는 현대중공업 주식 820만주를 주당 17만5,159원에 공개 매수하는 것을 비롯해 현대건설기계 52만주(주당 31만7,647원), 현대일렉트릭 53만주(31만6,617원)를 사들일 계획이다. 공개 매수에 드는 전체 예상 비용은 1조7,693억원 규모로, 현물출자 유상증자를 통해 감당한다. 현대로보틱스가 공개 매수에 참여하는 현대중공업, 현대일렉트릭, 현대건설기계 주주들로부터 해당 회사의 주식을 사들이는 대가로 새로 발행한 신주를 배정하는 방식이다. 현대로보틱스 이사회는 이를 위해 지난 12일 신주 438만주를 주당 40만3,687원에 발행하기로 결의했다.

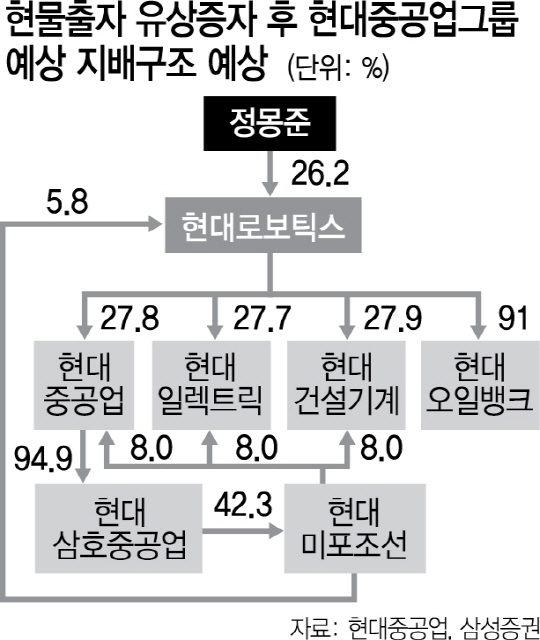

공개 매수와 현물출자 유상증자 등 일련의 과정을 거치면 현대중공업, 현대일렉트릭, 현대건설기계에 대한 현대로보틱스의 지분율은 27.9%까지 확대된다. 공정거래법상 지분율 요건 20%를 넘어 안정적인 지분율을 가져갈 수 있다. 현대로보틱스의 유증 및 공개 매수에 현대중공업 등 3개 자회사 지분 10.2%를 보유한 정몽준 아산재단 이사장이 참여할 것으로 예상되는데, 이럴 경우 정 이사장의 현대로보틱스에 대한 지분율은 크게 증가할 것으로 전망된다.

정동익 KB증권 연구원은 “미포조선을 제외한 최대주주와 특수관계인만 현물출자에 참여하고 발행가액이 주당 40만3,687원으로 확정될 경우 정 이사장의 지분율은 10.2%에서 28.4%로 확대될 것”이라고 말했다.

현대중공업그룹이 현대로보틱스의 지주사 요건 충족의 가장 큰 과제인 자회사 지분율 확대에 착수한 만큼 여타 지주사 전환을 위한 작업도 착착 진행될 것으로 보인다. 현대중공업은 4개사 분할 과정에서 ‘로보틱스→현대중공업→삼호중공업→미포조선→로보틱스’로 이어지는 신규 순환출자 고리가 생겼는데, 분할 기일인 4월 1일로부터 6개월 내 이를 해소해야 한다. 미포조선이 보유한 로보틱스 지분율 7.9%(로보틱스 유증 후에는 5.8%)를 처분해야 한다. 현대중공업은 로보틱스에 대한 지배력 약화를 최소화하기 위해 ‘백기사’ 확보에 나선 상황이다.

이와 별개로 지주사의 손자회사는 증손회사의 지분을 100% 보유하거나 아예 보유하지 않아야 한다는 공정거래법에 따라 삼호중공업(로보틱스의 손자회사)이 보유한 미포조선(증손회사) 지분율도 43.2%에서 100%를 만들거나 제로(0)를 만들어야 한다. 이 조건을 만족하기 위해 현대중공업과 삼호중공업의 합병 가능성이 점쳐진다.