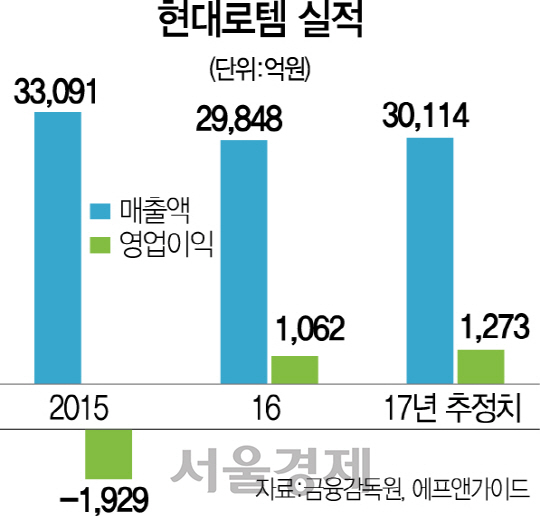

18일 투자은행(IB)업계 등에 따르면 현대로템이 9개월 만에 공모 회사채 시장 문을 다시 두드린다. 직전 두 차례 회사채 수요예측에서 모집액을 채우는데 실패했지만 이번엔 수주 회복을 앞세워 투자자를 끌어들일 예정이다. 다음 달 7일 2년물 500억원과 4년물 300억원으로 나눠 발행되는 로템 회사채는 운영자금에 사용된다. 현대로템은 2014~2015년 주력인 철도·방산·플랜트 부문의 수주 감소로 실적이 크게 악화되며 회사채 시장에서 외면을 받았다. 국내 신용평가사들도 신용등급을 ‘A+’에서 ‘A’로 떨어뜨리고 ‘부정적’ 전망까지 붙여었다. 하지만 이번에는 다를 것이라고 현대로템측은 강조한다. 지난해 수주잔고는 약 6조6,000억원으로 1년 만에 1조원이나 증가했고 영업이익도 1,062억원으로 흑자 전환했다. 올 1·4분기 영업이익(348억원)도 전년 동기 대비 13% 늘었다. 이 같은 변화를 반영해 국내 신평사 세 곳은 지난달 일제히 신용등급 전망을 ‘부정적’에서 ‘안정적’으로 변경했다.

한라그룹 지주사인 한라홀딩스도 8개월 만에 회사채 공모 발행에 재도전한다. 한라홀딩스는 다음 달 12일 3년 만기 회사채 400억원을 발행할 계획이다. 차입금 상환을 위한 자금조달이다. 기관투자가들을 상대로 한 수요예측은 다음 달 5일께 진행한다. 한라홀딩스는 지난해 3월(1,000억원)과 11월(600억원) 공모 회사채 시장 문을 두드렸지만 두 번 모두 수요예측에서 모집액을 채우는데 실패했다. 적잖은 기관들이 자회사인 한라의 재무적 부담을 우려했다. 한라도 실적 증가를 바탕으로 회사채 재수에 기대를 걸고 있다. 한라의 올 1·4분기 영업이익은 277억원으로 전년 동기 대비 12.6% 증가했다. 주택 분양경기 호조 속에 이익을 늘리고 있다는 분석이다. 2015년 말 9,804억원이었던 총 차입금도 올 1분기 7,283억원으로 감소, 재무적 부담이 경감됐다.

대림코퍼레이션도 7개월 만에 회사채를 발행에 다시 뛰어들었다. 오는 28일 3년 만기 회사채 500억원어치를 발행해 운전자금 등에 사용한다. 2015년부터 꾸준히 실적 개선세를 보여줬지만 작년 10월말 600억원어치 회사채 발행을 위해 진행한 수요예측에는 430억원의 매수주문만 들어왔다. A급 회사채와 건설업종에 대한 투자심리가 가라앉았기 때문이라고 하지만 대리그룹 지주회사의 체면을 구겼다. 회사측은 최근 대림산업(신용등급 A+) 롯데정밀화학(A+) ㈜한화(A+) 한솔제지(A) 한국콜마(A) 등 탄탄한 실적을 갖춘 A급 기업들은 수요예측에 모집액의 네 배가 넘는 청약이 몰린 만큼 이번에는 수요예측에 성공할 것으로 전망하고 있다. 지난 2일 대림산업 회사채 수요예측에는 발행금액(1,000억원)의 다섯 배가 넘는 5,320억원의 자금이 몰리자 지난 2일 채권금액을 2,000억원으로 늘려 발행했다.