가파른 인구 고령화로 저성장·저금리가 고착화 되더라도 우리나라 금융산업의 성장세는 앞으로도 10년 넘게 이어질 것이란 전망이 나왔다. 고령층이 노후 대비를 위해 금융자산을 늘리는 데 대응해 장기금융시장 활성화, 투자은행(IB) 육성 등의 노력이 필요하다는 지적이다. 다만 우리나라 고령층의 실물자산 보유경향이 강한 점을 고려해 부동산 유동화 제도 활성화도 긴급한 과제로 제시됐다.

17일 한국은행 금융안정국 금융안정연구팀의 윤경수 차장 외 3명은 ‘인구 고령화가 금융산업에 미치는 영향’ 보고서에서 국제 패널 자료와 우리나라 가계금융복지조사 자료를 토대로 우리나라의 고령화에 따른 가계의 저축·자산·부채의 변동을 예측한 결과를 발표했다.

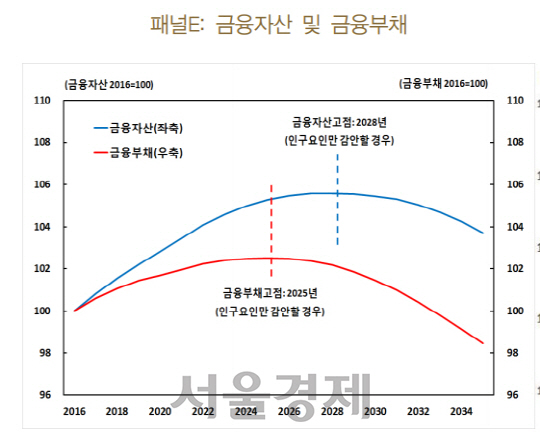

보고서에 따르면 최소한 2020년대 후반까지는 우리나라 금융산업의 성장세가 지속될 것으로 전망됐다. 고령화에 따라 보유자산이 상대적으로 많은 50대 후반 가구주 수가 늘어나고, 긴 노후를 설계하는 과정에서 자산 축적 기간을 늘리는 반면 자산 축소는 점진적으로 하기 때문이다. 연구진은 우리 가계의 금융자산 규모가 2028년경 최고 수준에 이를 것으로 시산했다. 반면 금융부채는 2025년 고점을 찍은 뒤 감소할 것이란 전망이다.

한편 고령화가 진전됨에 따라 저성장이 고착화되고 장기금리가 하락하면서, 기존 금융기관들이 의존해온 예·적금이나 수익률 보장상품의 수익성은 악화될 것으로 보인다. 연구진은 이와 함께 저금리 환경에서 고령층의 주식·펀드 등 고수익 투자에 대한 관심은 늘어날 가능성도 크다고 봤다. 이에 따라 금융기관의 영업모델도 이제까지의 예대마진 위주에서 자문서비스·PB영업, 대체투자 등으로 바뀌어야 한다는 지적이다.

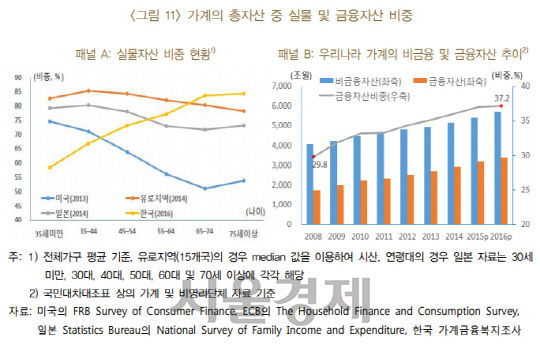

다만 보고서는 우리나라 고령층이 부동산 등 실물자산에 대해 특히 높은 선호도를 보인다고 분석했다. 미국, 일본, 유로지역 등 대부분의 선진국은 연령대가 높아짐에 따라 실물자산 비중이 줄어드는 데 반해 우리나라는 고령층으로 갈수록 실물자산 비중이 늘어나는 경향을 보였다. 이에 따라 우리나라 고령층은 집값 변동 및 유동성 리스크에 특히 취약한 상황이다.

보고서는 “국내 고령층 자산의 실물자산 편중 현상이 향후 장기간 계속될 수 있다”면서 주택연금 운영 활성화, 토지연금제도 도입 등의 부동산 유동화 제도 활성화 필요성을 강조했다.

아울러 가계가 노후 대비를 위해 보험·연금 등 장기금융자산을 늘리는 데 대응해 장기금융시장도 활성화해야 한다는 지적이다. 보고서는 “초장기 국채 등 장기채 공급을 확대하고, 투자은행의 전문역량 강화를 통해 증권산업의 위험인수 여력를 늘려 초장기 회사채 시장을 활성화해야 한다”고 조언했다.