이랜드그룹의 구조조정이 한고비를 넘어서며 시장 신뢰 회복에 주력하고 있다. 시장 신뢰 회복이 뒤따르지 못할 경우 이랜드그룹의 브랜드 매각을 통한 뼈아픈 구조조정 노력이 물거품이 될 수 있기 때문이다. 시장에서는 7,000억원이 넘는 모던하우스 매각 대금이 입금되고 호텔 등 비주력 자산을 팔면서 이랜드가 숨통은 틔었지만 앞으로 최소 3년은 외부 투자 등을 통해 조 단위 이상의 자금이 투입되는 구조조정이 필요할 것으로 보고 있다. 갈 길이 아직 먼 셈이다.

25일 투자은행(IB) 업계와 이랜드그룹에 따르면 이랜드그룹은 본업이던 패션과 미래사업으로 추진한 호텔·레저의 비중을 줄이는 대신 유통을 강화하는 방향으로 구조조정의 방향을 잡았다. 구조조정의 재무적 성과도 나타나고 있다. 그룹의 핵심 계열사인 이랜드 리테일은 지난 17일 MBK에 매각한 모던하우스 대금 7,130억원을 받았다. 이랜드리테일은 이를 차입금 상환에 사용할 계획이어서 개별 부채비율은 70%대로 좋아진다.

이랜드파크가 보유한 켄싱턴 제주호텔과 강원도 평창 켄싱턴 플로라호텔, 경기도 포천 베어스타운에 대한 매각도 착수했다. 시장에서는 호텔신라나 호텔롯데 등 호텔업을 전문으로 하는 기업의 인수 가능성을 높게 보고 있다. 그 밖에 부동산 매각을 통해 현재까지 약 5,300억원의 현금이 들어왔고 앞으로 6,700억원의 부동산을 추가로 팔 예정이다. 제화 브랜드 엘칸토 매각도 지분 89%를 405억원에 넘기되 재매각 시 이랜드월드가 우선매수권을 갖는 조건으로 마무리했다.

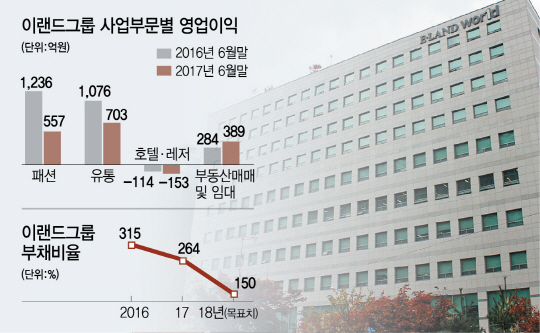

이랜드리테일의 상장 전 투자유치(프리 IPO)과정에서 상환전환우선주(RCPS) 투자를 받은 것은 직접적인 현금 유입은 아니지만 일부 신용평가사 기준 수정차입금 규모를 줄이는 효과를 낸다는 점에서 긍정적이다. 이 같은 구조조정 결과 2016년 315%에 달했던 부채비율도 현재 264%로 낮아졌다. 이랜드그룹 관계자는 “불필요한 자산 매각을 추가로 진행해 내년까지 이랜드월드 연결기준 부채비율을 150%까지 낮출 계획”이라고 설명했다.

이랜드그룹은 올 상반기 한때 상표권과 법인 등을 담보로 제2금융권에서 약 4,300억원의 대출을 검토할 정도로 단기자금 압박이 있었다. 업계 관계자는 “일시 유동성 부족을 메우기 위해 대출을 검토했으나 모던하우스 매각 대금이 들어오면서 부담이 완화됐다”고 말했다.

그러나 이랜드그룹이 재기를 노리려면 사업구조를 근본부터 뜯어고쳐야 한다는 지적이 나온다. 당장 모던하우스 매각으로 거액이 들어왔지만 그만큼 앞으로 영업 활동으로 인한 수익은 낮아졌기 때문이다.

한국기업평가는 최근 보고서에서 “재무구조 개선이 대부분 영업자산 매각을 통해 이뤄졌고 패션 등 본업에서 실적 저하가 우려돼 그룹의 유동성 위험은 해소되지 않았다”고 지적했다. 패션사업은 6월 말 기준 영업이익이 1년 만에 1,236억원에서 557억원으로 줄었고 유통이나 호텔·레저도 하락세다. 특히 이랜드월드는 만기 6개월 이내의 자금을 50% 이상 사용하는데 금융기관으로부터 차환 거절을 받는 것으로 파악된다.

시장에서는 특히 그룹의 불투명한 의사결정 방식에 문제를 제기한다. 계열사 상장을 추진하다 돌연 취소하거나, 투자의 전제였던 상장을 여러 번 미뤘고 계열사 매각 과정에서는 경영권 이양 여부를 둘러싸고 잡음이 일기도 했다. 투자 유치 과정에서 숙고할 시간을 주지 않아 포기한 사례도 나온다. 이랜드와 거래한 관계자는 “이랜드그룹이 오너를 중심으로 여러 경로가 가동돼 의사결정이 바뀌는 일이 잦은데 그럴 때 충분한 설명과 설득이 없어 신뢰를 잃는 경우가 많다”고 꼬집었다. 이에 대해 이랜드 그룹 관계자는 “지주회사로 전환하면 각 사업부 대표의 자율경영체제가 될 것”이라고 답변했다.

/임세원·송종호·박호현기자 why@sedaily.com