‘스텔라데이지호’ 침몰 사고로 기업공개(IPO)가 내년으로 미뤄진 폴라리스쉬핑이 회사채 발행에도 차질을 겪고 있다. 단기적인 자금 공백을 메우기 위해 추진했던 회사채 발행이 유효 수요가 없어 계획보다 적은 수량이 발행될 예정이다.

1일 금융투자업계에 따르면 폴라리스쉬핑은 1년물과 1.5년물 발행에 대해 기관투자가를 대상으로 수요예측을 실시한 결과 1년물만 발행하기로 결정했다. 예정 발행금액은 1년물과 1.5년물 각각 500억원, 200억원이었으나 1년물 600억원만 발행할 예정이다.

폴라리스쉬핑은 올해 9월까지 상장을 마무리한다는 목표로 상반기 IPO 작업에 착수했다. 지난 2012년 10월 상환전환원주(RCPS) 33만434주를 주당 11만5,000원에 발행하며 4년 안에 IPO를 추진하겠다는 조건을 내걸었다. 이에 따라 지난해 한 차례 상장을 추진했으나, 해운업 침체 등으로 미뤄졌다.

앞서 폴라리스쉬핑은 상장을 위해 폴라에너지앤마린을 지주사로 전환하는 작업을 끝냈다. 폴라에너지앤마린은 폴라리스쉬핑 창업주인 한희승 회장과 김완중 회장이 50대50으로 출자해 만든 회사로 두 회장은 자신들의 지분을 포함해 계열사가 보유하고 있는 폴라리스쉬핑 지분 80%를 현물출자 방식으로 넘겼다. 창업주의 지분율이 높아 IPO에 걸림돌로 작용할 수 있다는 판단에서 지주사로 전환한 것이다. 상장 전 마지막 준비 단계였던 프리 IPO 역시 지난달 말 성공적으로 마무리했다. 교직원공제회·행정공제회·KDB캐피탈 등이 이니어스-NH투자증권 PE컨소시엄에 자금을 투자해 펀드를 조성했고 이들은 1,500억원 규모의 폴라에너지앤마린 교환사채(EB)를 취득했다. 상장에 실패할 경우 프리 IPO에서 투자받은 자금의 상환 문제가 발생할 수도 있다.

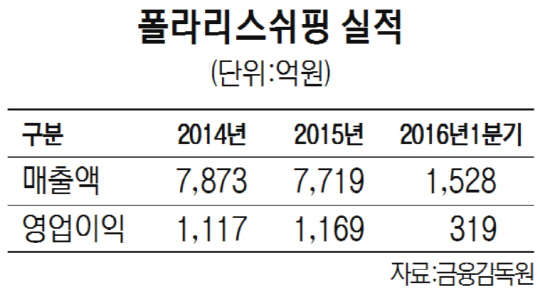

그러나 상반기 스텔라데이지호가 침몰하며 IPO가 연기됐다. 사고선박에 대한 재해손실이 반영돼 밸류에이션 하락이 불가피해졌기 때문이다. 폴라리스쉬핑은 지난해 영업이익이 11% 감소하고, 당기순손실도 94억원으로 적자전환했다.

업계 관계자는 “낮은 BBB+ 신용등급에다가 해운업에 대한 우려 탓에 수요예측의 결과가 긍정적이지 못했다”며 “내년 상반기까지 실적을 지켜본 뒤 상장 작업 진행 여부를 결정할 것”이라고 말했다.