여러 개의 헤지펀드를 하나의 공모펀드로 묶어 소액투자자도 가입할 수 있게 하는 ‘사모투자 공모 재간접펀드’가 시장에 첫선을 보이며 투자 선택의 폭을 넓혀 주고 있다. 가입금액이 최소 1억원인 탓에 고액자산가나 기관투자가의 전유물로 여겨지던 헤지펀드의 문호가 일반 투자자에게도 열렸다.

사모투자 공모 재간접펀드란 최소 500만원으로 헤지펀드에 투자할 수 있는 상품이다. 지난해 5월 금융위원회는 최소 1억원으로 설정된 헤지펀드의 최소투자금액 규제가 고액 자산가가 아닌 일반 투자자의 사모펀드 투자를 막고 있다며 최소 5개의 헤지펀드에 분산투자하는 사모투자 재간접펀드를 도입하겠다고 밝혔다. 이어 1년 뒤인 지난 5월 이 같은 내용이 담긴 ‘자본시장과 금융투자업에 관한 법률 시행령(자본시장법 시행령)’ 개정안을 공포했다. 개정안에 따르면 사모투자 공모 재간접펀드 내 개별 헤지펀드의 비중은 20%, 펀드를 출시하는 운용사의 헤지펀드 비중은 50%로 제한된다. 1개의 사모투자 공모 재간접펀드에 가입하면 최소 5개의 헤지펀드에 투자하는 효과를 낼 수 있는 셈이다.

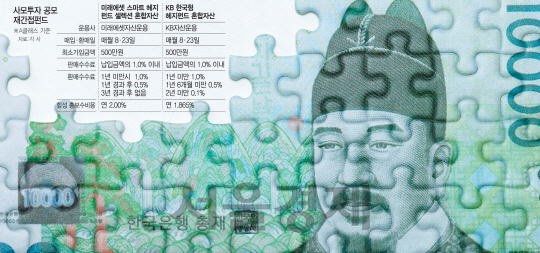

현재까지 상품을 출시한 곳은 미래에셋자산운용과 KB자산운용 두 곳이다. 가장 먼저 상품을 출시한 곳은 미래에셋운용. 미래에셋운용은 지난달 국내 최초의 사모투자 공모 재간접펀드인 ‘미래에셋 스마트 헤지펀드 셀렉션 혼합자산펀드’를 출시했다. 미래에셋운용은 “국내 설정된 운용규모 300억원 이상, 설정된 지 1년 이상 지난 헤지펀드이며 미래에셋운용의 정량·정성평가와 실사 등을 거친 우수 편드를 편입했다”며 “편입펀드는 집중도를 높이고 투자전략은 롱숏, 채권차익거래, 메자닌, CTA 등으로 다변화해 다양한 시장 상황에서도 안정적인 성과를 낼 수 있도록 관리하는 것이 특징”이라고 설명했다. 롱숏전략은 종목의 상승 혹은 하락 전망에 따라 매수와 매도 포지션을 보유해 주가가 상승할 때 뿐만 아니라 하락할 때에도 수익을 낼 수 있는 전략이다. 채권차익거래전략은 채권 만기 간이나 종목 간에 차익거래를 내는 전략이며, 메자닌전략은 주식과 채권의 특성을 동시에 보유한 자산에 대한 투자기회를 활용해 수익을 추구하는 전략, CTA전략은 사람의 의사결정보다는 프로그래밍에 기반한 시스템적인 투자의사 결정을 바탕으로 다양한 파생상품을 활용하여 수익을 추구하는 전략을 뜻한다. 지난달 출시된 이 펀드의 설정액은 약 140억원에 달한다.

미래에셋운용에 이어 KB운용도 지난달 24일 ‘KB 한국형 헤지펀드 혼합자산’을 출시했다. KB운용은 미래에셋운용과 마찬가지로 롱숏, 메자닌 전략을 취하며 이 밖에도 롱·숏바이어스와 이벤트 드리븐, 매크로, 멀티전략 등을 실행한다. 롱·숏바이어스 전략은 롱숏 전략을 수행할 때 매수·매도 포지션을 동시에 보유하지만 시장의 방향성에 따라 한쪽 포지션의 비중을 반대 포지션의 비중보다 높게 유지하는 전략을, 이벤트 드리븐 전략은 실적발표나 액면분할 혹은 자사주 매입과 같이 기업가치에 유의미한 변화를 줄 수 있는 기업 이벤트를 활용한 포트폴리오 운용 전략을 뜻한다. 매크로전략은 금융시장의 가격변동을 예측해 금융시장의 방향성에 투자하는 전략이며 멀티전략은 이 전략들을 포함해 다양한 운용전략을 통해 포트폴리오는 운용하는 것을 말한다. 가입자 모집은 이달 말부터 진행될 예정이다.

다만 헤지펀드를 편입하는 펀드의 특성상 일반 공모펀드와 달리 매입과 환매 등이 제한되는 점은 유의해야 한다. 매입과 환매에 제약이 없는 기존 공모펀드와 달리 두 펀드 모두 매입과 환매는 월 2회 특정일에만 가능하다. 최소가입금액에도 제한이 있어 최소 500만원부터 가입이 가능한 것도 특징이다. 가입금액의 일부를 환매할 경우에도 500만원 이상을 계좌에 남겨 놓아야 한다. 예를 들어 1,000만원을 가입한 투자자가 500만원을 환매하는 것은 가능하지만 600만원을 환매하는 것은 불가능하다. 기존 공모펀드에 비해 수수료나 보수 등이 비교적 높은 점도 가입 시 주의해야 할 사항이다. KB 한국형 헤지펀드 혼합자산에 1,000만원을 투자할 경우 투자자가 부담하게 되는 수수료 및 보수·비용(A클래스 기준)은 1년 28만8,099원, 3년 68만1,396원, 5년 110만730원, 10년 227만773원이다. 여기에 편입된 헤지펀드에 성과보수를 지급하는 경우 비용은 이보다 증가한다.