현대중공업그룹이 하이투자증권 매각에 성공하면서 4,500억원 규모의 자금을 추가로 확보한다. 이번 매각으로 현대중공업은 지주사 체제를 공고히 다지는 한편 지난해 세웠던 3조5,000억원 규모의 자구계획 목표를 초과 달성하게 됐다. 하지만 자구계획을 세울 당시 예상했던 것보다 조선 업황이 악화한 탓에 추가로 자산 매각에 나설 가능성도 점쳐진다.

7일 조선·금융 업계에 따르면 DGB금융그룹은 8일 이사회에서 하이투자증권 인수 안건을 확정할 계획이다. DGB금융그룹과 현대중공업그룹은 안건이 이사회를 통과하면 주식매매계약을 체결한다. 인수 가격은 4,500억원 수준으로 알려졌다.

이번 매각으로 현대중공업은 현대로보틱스를 정점으로 하는 지주사 전환 작업을 거의 마무리하게 된다. 앞서 현대중공업은 현대로보틱스를 지주사로 한 지배구조 개편 작업에 돌입했는데, 현대로보틱스의 손자회사인 현대미포조선이 하이투자증권의 최대주주(85.32%)인 탓에 처분이 불가피했다. 현행 공정거래법은 지주회사가 금융 계열사 지분을 보유하는 것을 금지하고 있다.

아울러 현대중공업은 글로벌 선박 시장 침체가 예상보다 심각한 상황에서 가뭄에 단비 같은 자금을 추가로 확보할 수 있게 됐다.

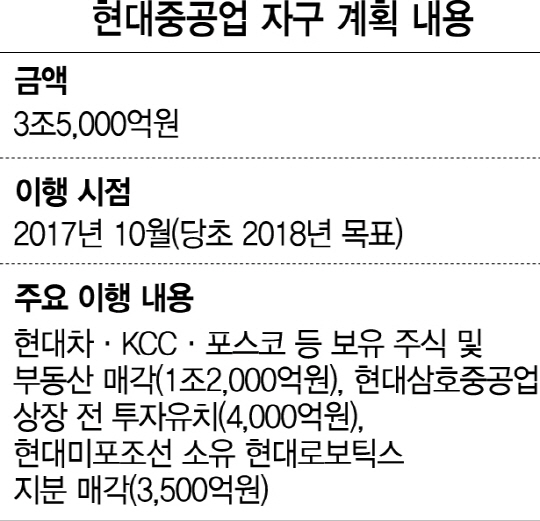

현대중공업은 이미 3조5,000억원에 달하는 자금을 확보해둔 상태다. 현대중공업은 지난해 6월 글로벌 선박 발주량 급감으로 조선업의 침체가 예상되자, 비핵심 자산 매각과 인력 구조조정 등을 통해 2018년까지 이를 마련하겠다는 자구계획을 발표한 바 있다. 이에 지난해부터 현대차 등 주식과 유휴 부동산, 비핵심 사업을 정리하며 자구안 이행에 속도를 내왔고, 지난 10월 현대미포조선이 보유하던 현대로보틱스 지분 처분으로 목표치 조기 달성에 성공했다.

이처럼 자구계획을 조기에 달성했지만 현대중공업은 추가 자금 확보가 절실하다는 입장이다. 지난해 선박 발주 추세를 예측한 뒤 이를 반영해 자구계획을 만들었지만, 업황이 예상보다 더 나빠졌기 때문이다. 특히 지난해 하반기 수주 실적이 예상치를 한참 밑돌았던 것으로 알려졌다. 현대중공업 관계자는 “자구 계획을 세울 당시에도 수주 절벽을 예상해 예상 발주 선박 척수를 가능한 보수적으로 잡았는데, 막상 닥쳐보니 그보다 업황이 심각했다”고 설명했다.

현대중공업은 내년도 업황이 개선되기만을 기대하고 있지만 바람대로 될지 불투명하다. 올 들어 선박 발주량이 늘었다고는 하나 지난해 최악의 발주절벽에 따른 기저효과라는 게 업계 중론이다.

이 때문에 업계에서는 하이투자증권 매각 뒤에도 현대중공업이 추가 자금 확보에 나설 가능성을 점치고 있다. 현재 현대중공업은 독일 야케법인, 중국 타이안법인 등 비핵심 사업 정리에도 나선 것으로 알려졌다. 현대중공업 관계자는 “추후 시장 상황에 따라 추가 자구 노력이 필요할 수도 있을 것”이라고 말했다.