‘칼처럼 빗어 넘긴 머리, 딱 붙는 고급 정장과 수천만원짜리 시계, 30대의 임원, 수십억원의 성과보수….’

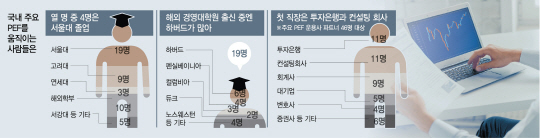

기업 사냥꾼으로 불리는 사모투자펀드(PEF) 운용자의 겉모습은 영화나 드라마에 나오는 ‘실장님’ 모습 그대로다. 이들 중에는 하버드대 등 해외에서 손꼽히는 경영대학원을 졸업했고 유력 가문의 자제도 눈에 띈다. 최근에는 글로벌 3대 PEF 운용사 요직을 한국인이 꿰차며 전 세계 PEF 업계가 코리안 돌풍에 휩싸인다는 평가를 받기도 했다.

그러나 한 꺼풀 들추면 냉혹한 거래의 현장이 보인다. 금수저를 물고 태어난 엘리트임에도 투자자 앞에서는 한없이 몸을 낮추는 ‘을’이다. 수익률이 떨어지며 엄청난 성과보수는커녕 한 번의 손실로 PEF 운용사 자체가 소리 소문 없이 사라지기도 한다. 성과보수를 놓고 전직 대표가 운용사에 소송을 걸거나 아들에게 운용사를 넘기겠다는 오너와 임원이 다투는 등 볼썽사나운 사건도 벌어진다.

그렇지만 세계 톱 클래스 대학의 경영학도 사이에서 가장 선호하는 직장 중 하나가 PEF다. 국내에서도 은행·증권 등 전통적인 금융업종을 제치고 취업 1순위다. 한국인에게는 무엇인가 PEF에 맞는 피가 흐르는 것일까. 흙수저의 분투기를 다룬 ‘오늘은 내 인생의 첫날이다’의 저자 윤승환 SK네트웍스 M&A 파트장은 허생전의 ‘허생’의 행동들이 놀랄 정도로 PEF 투자 전략과 닮았다고 말한다. 돈은 없지만 능력이 뛰어난 인재 허생이 장안의 갑부에게 돈을 빌린 뒤 이 돈으로 매점 매석을 일으키며 빌린 돈을 갚고도 남을 수익을 챙기는 모습은 딱 PEF의 전략이다.

국내 PEF 산업은 외환위기(IMF) 탓에 남의 손으로 물꼬가 터졌다. 미국의 PEF H&Q가 1998년 굿모닝증권(옛 쌍용증권, 2002년 신한금융그룹이 인수)을 지금 돈 약 900억원에 인수한 것이 시작이다. 2003년까지 론스타·뉴브릿지캐피털(현 TPG) 등 외국계 PEF가 닥치는 대로 기업을 사들인 뒤 국내에 되팔아 엄청난 차익을 챙겼다. 그러자 국부유출을 우려한 금융당국이 2004년 직접 PEF 산업 육성에 총대를 메게 된다.

처음에는 MBK파트너스 등 해외 유학과 글로벌 투자은행(IB) 출신이 세운 해외파가 득세했다. 업계 상위권인 한앤컴퍼니·글랜우드 PE가 여기에 해당한다. 이후 공적자금이 투입된 구조조정을 겪으면서 자신감이 생긴 정책 금융기관과 은행·증권사 출신이 PEF 운용사를 차리기 시작한다. 산업은행 PE, 미래에셋자산운용, 신한·우리·NH PE 등이다. 해외파가 국내 소비재 업종을 중심으로 공격적인 투자를 벌였다면 이들 금융권파는 은행 위주의 자금운용 관행으로 투자 성향이 보수적인 편이다.

최근 활발한 PEF는 소액을 투자하던 벤처캐피털이나 기업 구조조정 전문회사가 발전하거나 회계법인에서 거래를 자문하던 회계사가 창업한 토종파다. IMM PE, 스틱인베스트먼트, 이큐파트너스, 큐캐피탈파트너스 등이 대표적이다. 이들은 인수한 기업의 기존 인력을 존중하고 과도한 차입을 배제하는 등 한국적 경영 관행에 익숙한 모습을 보이고 있다. 만약 IMF가 없었다면 지금처럼 경영권을 넘기는 거래는 반으로 줄었을 것이라는 게 업계의 평가다. 컨설팅 회사 베인앤컴퍼니 보고서를 보면 1997년부터 14년간 국내에서 약 305조원의 기업 인수합병(M&A)이 일어났고 그 중 41%가 ‘IMF거래’였다. IMF 거래란 IMF 사태로 재무가 악화돼 기업을 팔거나 한 번 주인이 바뀐 기업이 다시 매물로 나온 경우, 무리하게 기업을 인수했다 되파는 경우다. 많게는 수조원의 거래를 다루는 PEF 운용자의 성과보수는 수십억~수백억원에 이를 것이라는 예상이 많지만 최근 양상은 다르다. 경쟁이 치열해지면서 수익률은 떨어지기 때문이다.

PEF 성과보수는 흔히 ‘8-20% 룰’이라고 해서 전 세계의 관행이 같다. 기준 수익률 8%를 넘는 수익의 20%를 PEF 운용사가 가져간다. 그러나 현실적으로는 연기금 등 기관투자가가 각종 실사비용을 고려해 최소한 12% 이상 넘기도록 요구한다. 최근에는 PEF 운용사가 손해를 감수하고 최저 수익률을 보전해주는 계약을 맺기도 한다.

수익률에 대해서도 바깥에 알려진 것과 실제 수익률은 다르다. 국내 1위권에 있는 대형 PEF 운용사의 평균 수익률은 23%대로 알려져 있지만 펀드당 투자와 회수가 끝난 청산 수익률로 보면 첫 번째 펀드의 수익률은 한자릿수다. 투자자가 보는 것은 이 청산 수익률로 운용사는 성과보수를 받기 어려운 셈이다.

PEF가 최근 눈여겨보는 시장은 새 정부의 재벌개혁이다. 비주력 사업을 매각해야 하는 재벌에 먼저 거래를 제안하거나 성사된 사례가 다수 나오고 있다. 일감 몰아주기 논란을 겪던 한화그룹이 IT사업부를 스틱인베스트먼트에 넘기고 중소기업 적합업종인 중고차 매매사업부를 한앤컴퍼니에 매각한 SK그룹이 대표적이다. MBK파트너스의 한 관계자는 “정부의 정책 기조에 따라 내년 이후부터 대기업을 중심으로 한 본격적인 사업 재편 거래가 벌어질 것으로 생각한다”고 밝혔다.