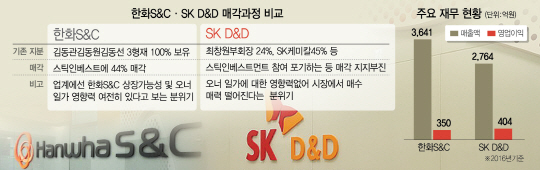

공정거래위원회의 압박에 대기업 오너 일가의 지분 매각이 속도를 내고 있다. 특히 김상조 공정거래위원장이 ‘일감 몰아주기’ 규제부터 지배구조 개편까지 속속 들여다보겠다고 밝히자 지주회사 개편에 따른 지분 정리를 서두르고 있다. 대기업들의 유휴 지분이 시장에 나오자 사모투자펀드(PEF) 운용사들이 앞다퉈 덤벼들고 있지만 막상 지분 인수를 위해 뚜껑을 열어본 결과는 다르다. 지난 9월 시장에 동시에 나왔던 한화(000880)그룹 3세의 한화S&C 지분과 최창원 SK케미칼(006120) 부회장의 SK D&D 지분 매각은 지배구조 개편을 위한 오너 일가의 지분 매각이라는 공통점을 가졌지만 기존 사업의 수익성과 미래 가치에 대한 평가가 엇갈리며 PE들의 인수 전략도 달라졌다. 한화S&C는 속전속결로 처리된 반면 SK D&D의 지분 매각은 여전히 오리무중이다.

22일 투자은행(IB) 업계에 따르면 SK D&D 지분 매도자 측은 최 부회장의 소유분 24% 매각 입찰에서 여타 후보들이 인수를 포기한 가운데 모건스탠리PE만 남았다. 매각 측은 모건스탠리PE와 두 달째 단독 협상을 진행하고 있다. 연내 매각을 마무리 지을 계획이었으나 협상 기간은 예상보다 길어지고 있다. 이와 달리 한화S&C의 물적분할 후 나온 지분은 시장에 나오자마자 PE들의 러브콜을 받으며 스틱인베스트먼트가 서둘러 인수했다.

한화그룹과 SK그룹의 오너 지분 매각은 올해 PE 업계가 촉각을 곤두세운 딜이다. 두 회사 모두 그룹의 핵심계열사일 뿐 아니라 각자 사업 부문에서 역량을 발휘하며 두각을 나타내고 있기 때문이다. SK D&D는 지식산업센터와 오피스 등 다수의 개발 프로젝트를 성공적으로 수행한 만큼 인수 후 기업가치를 높여 외국계 투자가들에 되팔 수 있다는 기대감이 높았다. 한화S&C도 한화에너지를 100% 자회사로 보유하고 있으며 한화에너지는 삼성·한화그룹 빅딜 과정에서 인수한 한화종합화학 지분 39.16%를 보유한 최대주주다. 오너 일가 3형제가 지분 전체를 보유하고 있어 한화그룹 지배구조 개편 과정에서 중추적인 역할을 할 것이라는 기대감이 높았다. PE 업계에서는 한화S&C의 기업가치를 높여 그룹 지주사인 ㈜한화와 합병해 승계 과정을 밟을 것으로 예상했다.

알짜 매물이었던 두 회사의 매각은 향후 사업성과와 기존 그룹과의 관계에 따라 엇갈렸다. 문재인 정부 출범 이후 일감 몰아주기 이슈 등 끊임없는 잡음에 휩싸이자 한화그룹은 한화S&C를 물적분할한 뒤 스틱 컨소시엄에 분할된 사업 부문 지분 44.6%를 2,500억원에 매각했다. SI 가격 책정 등 정책 및 규제 이슈에 대한 위험회피조항 등 까다로운 조건이었지만 한 달 만에 지분 정리를 끝냈다. 인수한 스틱 컨소시엄 측은 한화S&C의 경영권을 인수하지는 못했지만 그룹과 연관된 사업에서 꾸준한 수익을 창출할 수 있다는 점을 높이 평가했다.

IB 업계 고위 관계자는 “한화S&C는 지분 일부를 팔았지만 나머지 지분을 오너 아들들이 여전히 가지고 있는데다 그룹사 물량을 여전히 소화할 것이라는 기대감이 있다”고 평가했다. 한화S&C와 비슷한 시점에 지분을 내놓았지만 매각 후 오너 일가의 영향권이 없을 것으로 SK D&D를 평가하자 시장의 반응이 싸늘해졌다. 네 곳의 후보가 본입찰에 참여해 경쟁하던 한화S&C와는 달리 SK D&D는 두 곳의 후보가 참여했다가 결국 스틱인베스트먼트가 검토를 중단하며 모건스탠리PE 단독 협상이 진행 중이다. IB 업계에서는 SK D&D는 기본적으로 계열사 물량이 확보돼 있지도 않을뿐더러 사실상 그룹의 ‘메리트’가 전무하다고 분석했다. IB 업계 고위 관계자는 “SK D&D의 지분을 오너 일가가 판다면 SK라는 이름만 남을 뿐”이라며 “대기업 지분 매각에서 PE 입장에서는 향후 사업성을 보장받을 수 있는 매물을 선택할 수밖에 없다”고 말했다.

또한 자금 회수(엑시트) 여부에서도 두 기업의 희비가 엇갈렸다는 설명이다. 인수 후보자로 거론됐던 재무적 투자자(FI)인 PEF 운용사들은 엑시트 여부가 중요하다. 인수 후보들에게 상장 가능성을 확인시킨 한화S&C와는 달리 SK D&D는 재매각이나 상장 등이 쉽지 않을 것으로 전망했다. 업계 관계자는 “재계에서는 한화S&C가 상장을 하거나 비슷한 성격의 한화 계열사가 한화S&C 사업 부문 법인의 지분을 매입하는 방안 등이 활용될 것”이라며 “한화S&C를 인수했던 스틱이 SK D&D를 검토하다 중단한 뒤로는 이렇다 할 관심을 가진 후보들이 없다”고 말했다.

/김보리·박시진기자 see1205@sedaily.com