하나금융그룹이 외환은행과 하나은행 통합 이후 순이익·자본적정성·건전성 등 주요 지표들이 크게 개선되면서 주가가 2년 새 두 배 이상 오른 것으로 나타났다. 특히 최근 2~3년간 외형적 성장보다는 내실을 다지는 데 주력했던 만큼 올해 김정태 회장이 비은행 계열사 인수합병(M&A)에 나설지 주목된다.

1일 금융권에 따르면 하나금융지주 주가는 지난달 28일 장 마감 기준 4만9,800원으로 지난 2015년 말 2만3,600원에서 111%나 뛰었다. 특히 지난달 21일에는 신한지주 주가를 5년 4개월 만에 추월하기도 했다. 다만 시가총액은 연말 기준 하나금융은 14조7,410억원으로 23조4,255억원인 신한(28일 종가 4만9,400원)과는 격차가 있다. 하나금융의 한 고위관계자는 “지난해 사상 최대 이익을 시현했고 주가도 2016년 초 2만원에서 5만원대에 도달했다”며 “자본의 적정성과 리스크 관리가 크게 개선됐다”고 자평했다.

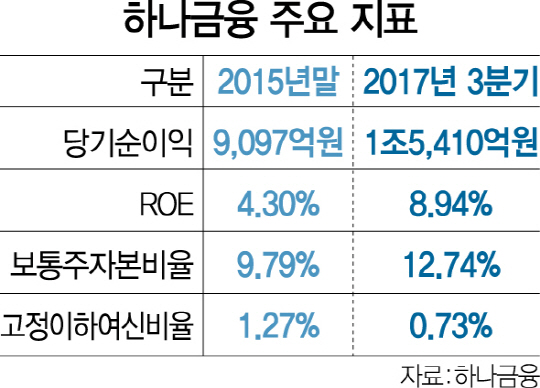

이처럼 하나금융은 2015년 9월 KEB하나은행이 출범한 후 실적과 건전성 모두 안정됐다. 당기순이익은 2015년 말 9,097억원에서 2017년 3·4분기 누적 기준 1조5,410억원으로 증가했고 같은 기간 수익성지표인 총자산순이익률(ROA)은 0.29%에서 0.61%로, 자기자본순이익률(ROE)은 4.30%에서 8.94%로 각각 두 배 이상 향상됐다. 또 자본적정성을 나타내는 보통주자본비율은 같은 기간 9.79%에서 12.74%로 30% 개선했다. 보통주자본비율은 보통주자본을 위험가중자산(RWA)으로 나눈 비율을 의미한다. 건전성 측면에서도 고정이하여신비율(NPL·부실채권비율)은 1.27%에서 0.73%로 42% 줄였고 연체율도 0.68%에서 0.41%로 낮아졌다.

하나금융은 은행의 조기 통합을 바탕으로 비용절감을 이끌었고 지난 2년간 위험 업종 중심으로 대기업 대출을 줄이며 경상적 대손충당금을 하향 안정화시켰다는 평가를 받고 있다. 더불어 견조한 대출 성장에 따른 이자이익 증가와 함께 올해 금리 상승으로 지난해 3·4분기 기준 1.94%인 순이자마진(NIM)과 ROE가 더욱 향상될 것으로 전망된다. KB금융과 신한금융의 ROE는 11% 수준인 만큼 더 개선할 여지가 크다는 해석이 나온다.

특히 하나금융은 자본을 축적하며 보통주자본비율 목표치(12.5%)를 넘어섬에 따라 올해 비은행 계열사 M&A에 본격적으로 나설 것으로 예상된다. KEB하나은행의 순이익 비중이 89%에 달할 정도로 아직 비은행 부문 경쟁력이 타 금융지주에 비해 취약한 게 고민이기 때문이다. 이에 따라 하나금융이 올해 공격적인 M&A에 나설 수 있을 것으로 전망된다. 하나금융의 한 고위관계자는 “자산운용·증권·카드·보험 등 비은행 계열사의 체질 개선을 추진하고 기회가 오면 M&A를 통한 사업 포트폴리오 다변화도 검토하고 있다”고 말했다. 하나금융은 오는 2025년 비은행 비중 30%, 글로벌 비중 40%, 은행 이익 1위라는 비전을 세워놓고 있다. 올해는 은행과 금융투자의 투자은행(IB) 부문 협업을 통해 부동산금융과 인수금융 시장에서 영향력을 확대할 방침이다.