미래에셋대우(006800)와 전략적 제휴를 위해 자사주를 맞바꾼 네이버가 미래에셋대우의 증자를 놓고 이러지도 저러지도 못할 상황에 놓였다. 서로의 자사주에 투자한 후 미래에셋대우가 각종 악재로 주가가 하락한 상황이지만 주요 주주로서 증자를 외면하기는 어려운 형국이기 때문이다.

18일 금융투자 업계에 따르면 네이버는 미래에셋대우의 7,000억원 유상증자 참여 여부를 논의하고 있다. 네이버 관계자는 “어떤 쪽으로도 기울지 않은 상황으로 검토하고 있다”면서 “네이버의 주주들도 장기 투자에 동의한 상태”라고 설명했다. 네이버는 지난해 6월 미래에셋대우 자사주에 5,000억원을 투자하면서 지분 7.1%를 보유했고 미래에셋캐피탈(21.8%), 미래에셋대우자사주(16.6%), 국민연금(8.6%)에 이어 네 번째로 많은 지분을 보유하고 있다. 자사주는 의결권이 없고, 국민연금은 경영에 관여하지 않는 재무적 투자자를 자처하는 만큼 사실상 미래에셋캐피탈에 이은 주요 주주의 지위를 확보하고 있다.

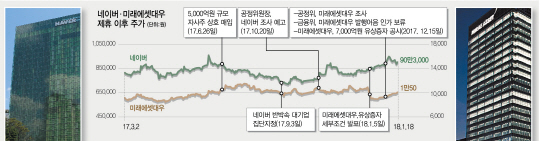

네이버가 지난해 6월26일 미래에셋대우와 디지털금융 서비스 공동추진을 위한 파트너십 강화를 위해 사들인 자사주의 주당 가격은 1만550원이다. 하지만 지난해 12월15일 공정거래위원회가 미래에셋대우 조사에 나서면서 주가는 2거래일간 17.4% 하락해 9,000원선으로 떨어졌다. 이후 코스닥 시장 상승에 증권주의 수혜가 기대되며 이날 기준 1만50원까지 올랐지만 아직도 네이버의 매입가에 비해 236억원 손실이다. 반면 미래에셋대우는 네이버의 자사주를 88만8,000원에 사들인 후 이날 기준 90만3,000원으로 1.6% 올라 84억원의 차익을 보고 있다. 주가만 두고 본다면 8개월간의 전략적 제휴에서 미래에셋대우가 ‘남는 장사’를 한 셈이다.

미래에셋대우와 네이버의 지분 맞교환은 디지털금융 사업 목적 외에도 지배구조를 튼튼히 하려는 목적도 있었다. 의결권이 없는 자사주를 서로 바꾸면 의결권이 살아나기 때문이다. 또 미래에셋대우 입장에서는 초대형 투자은행(IB) 출범을 위해 자기자본을 늘릴 필요가 있었는데 자사주는 자기자본 산정에서 불리했다.

주가에서 손실을 보고 있는 네이버의 고민은 미래에셋대우가 초대형 IB로 발돋움하기 위해 7,000억원의 증자를 추진하는 것이다. 전략적 제휴를 맺은 미래에셋대우의 주요 주주로서 증자에 참여하는 게 당연하지만 자본 활용입장에서 증자 참여가 남는 장사인지 좀 더 고민해야 하는 부분이다. 여기다 미래에셋대우의 최대주주인 미래에셋캐피탈이 지분만큼 증자에 참여할 수 없다는 점도 네이버로서는 부담이다. 미래에셋캐피탈은 보유 지분율만큼이라면 약 1,228억원을 출자해 증자에 참여해야 하지만 여신전문금융업법상 자회사 지분이 자기자본의 150%를 넘을 수 없다. 현재 미래에셋캐피탈은 자기자본의 147%만큼 자회사를 보유하고 있으며 최근 부동산 114를 매각하면서 다소 여력은 생겼다. 그러나 미래에셋캐피탈이 최근 현대산업개발에 부동산114 지분 71.91%를 460억원에 매각한만큼은 증자가 가능하지만 나머지 800억원 규모의 우선주는 실권주로 시장에 내놓을 것으로 보고 있다. 네이버의 경우 지분율대로 증자에 참여한다면 497억원의 돈을 다시 미래에셋대우에 넣어야 한다. 5,000억원의 자사주 맞교환 이후 네이버 입장에서는 주가손실과 예기치 않은 유상증자로 733억원의 손실을 감내해야 하는 셈이다. 미래에셋캐피탈 입장에서는 여전법 핑계로 증자에 참여하지 않아도 지배력에는 문제가 없다. 의결권이 없는 배당 우선주 형식이어서 외부 투자자가 참여하더라도 미래에셋캐피탈의 지배력은 희석되지 않는다. 네이버 측은 이에 대해 “자사주 교환은 애초에 사업적인 목적으로 한 것으로 단기적인 주가 변동이나 손익 때문이 아니었다”면서 “국민연금 등 네이버 주주들도 현재까지 부정적인 의견을 표출하지 않았다”고 밝혔다.

한편 일각에서는 이번 증자의 형식이 일종의 발행어음과 유사하다고 지적한다. 연 배당수익률이 2.4%로 현재 시중에 나와 있는 발행어음 수익률 2.3%와 유사한 수준이다. 업계 관계자는 “개인투자자 입장에서는 엇비슷한 조건의 투자 상품이 될 수 있다”고 설명했다./임세원·조양준기자 why@sedaily.com