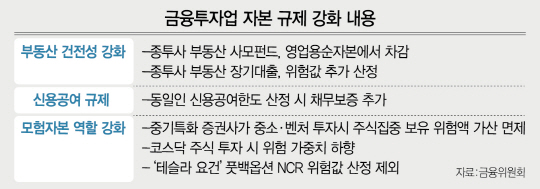

금융위원회는 금융투자업계의 중소·벤처기업 장기 투자를 유도하는 한편 부동산 대출 관련 규제는 대폭 강화한다.

우선 종합금융투자사 대출의 부동산 쏠림 현상을 막기 위해 대출 위험액 산정 시 부동산 프로젝트파이낸스(PF) 등 부동산 장기 대출에 대해서는 일정 비율로 위험값을 추가하기로 했다. 기존에는 거래 상대방별 위험값(0~32%)만 적용해왔다.

또 현재는 종투사가 부동산을 직접 보유할 경우에만 영업용순자본에서 차감하고 있지만 앞으로는 집합투자증권(펀드)으로 운용해도 영업용순자본에서 제외하기로 했다. 금융위 측은 “집합투자증권의 경우 직접 보유보다 위험값이 24%까지 낮아져 규제 차익이 발생해왔다”며 “단기간 내에 매각이나 환매 가능성이 없는 부동산 사모펀드는 앞으로 직접 보유한 것과 마찬가지로 분류된다”고 말했다. 다만 금융위는 부동산 펀드 전액을 영업용순자본에서 단번에 차감하면 종투사의 평균 순자본비율(NCR)이 220%나 크게 하락할 것으로 추정되는 만큼 유예기간을 부여하는 방안을 검토하고 있다.

아울러 종투사는 물론 일반 증권사 역시 동일인 신용공여한도를 산정할 때 대출과 어음할인뿐 아니라 채무보증도 추가하기로 했다. 은행과 보험·저축은행 등 다른 금융권과 동일한 기준을 적용하기 위해서다. 현재 증권사의 채무보증 총 잔액(26조3,000억원) 가운데 부동산 관련 채무보증은 약 17조5,000억원(66.5%)에 이른다.

반면 모험자본 역할 강화를 위해 중기 특화 증권사가 중소·벤처기업에 투·융자할 경우 주식 집중 보유에 따른 위험액 가산을 면제해주고 건전성 부담도 위험 수준에 따라 차등 적용하기로 했다. 또 현재는 모든 증권사가 코스닥 주식에 투자하면 코넥스와 동일하게 위험가중치(6~12%)를 적용하고 있는데 앞으로는 코스닥 주식 투자의 경우 5~10%로 위험가중치를 낮춰준다. 적자 기업의 상장 통로인 ‘테슬라 요건’을 활용하는 상장주관사가 일반청약자의 요구에 따라 공모가의 90% 이상으로 매수하는 환매청구권(풋백옵션)은 NCR 위험값 산정 대상에서 제외한다.