한국콜마(161890)가 치열한 경쟁 끝에 CJ(001040)헬스케어 인수에 성공했지만 막대한 인수대금 때문에 배탈이 나는 게 아니냐는 우려를 낳고 있다. 한국콜마는 CJ헬스케어의 탄탄한 재무구조를 바탕으로 절반은 차입금으로, 절반은 다시 재무적투자자(FI)와 한국콜마 자체 신용으로 조달할 예정이다. 전체 인수금의 70%를 차입으로 메워야 한다. 신용평가사들과 시장이 걱정하는 부분은 한국콜마가 직접 조달할 3,600억원 안팎의 돈이다. 이에 대해 한국콜마 측은 “전혀 문제가 없다”고 밝혔다. 꾸준한 이익과 탄탄한 재무구조로 충분히 가능하다는 입장이다.

23일 투자은행(IB) 업계에 따르면 한국콜마 컨소시엄은 인수대금 1조3,100억원을 크게 6,000억원의 인수금융과 7,100억원의 자체조달 및 FI로 나눠 CJ헬스케어를 인수한다. 사실상 한국콜마의 CJ헬스케어 인수는 FI들과의 공동으로 이뤄지는 셈이다. 한국콜마는 한꺼번에 큰 인수대금을 빌리기보다 상대적으로 안전한 대출과 재무적 투자로 쪼개면 위험이 덜하다는 판단했다.

인수금융 6,000억원은 한국콜마와 H&Q코리아, 미래에셋자산운용 프라이빗에쿼티(PE), 스틱인베스트먼트가 차주가 돼 조성한다. 인수금융은 한국투자증권과 하나투자증권이 공동 주선하며 3년 만기 4%대 금리로 대출처를 구성하고 있다. 교직원공제회를 비롯한 대형 기관투자가들이 관심을 보이고 있어 투자자 구성에는 어려움이 없다는 게 자체적 평가다. 이자 등을 포함한 금융비용은 연간 280억원이다. 나머지 7,100억원 가운데 3,600억원은 한국콜마가, 3,500억원은 FI가 나눠낸다. FI는 3,500억원을 상환전환우선주(RCPS) 형태로 투자할 예정이다. IB 업계는 한국콜마가 자체 조달해야 하는 3,600억원에 관심을 집중하고 있다. 한국콜마는 현금성 자산 600억원을 뺀 3,000억원은 은행 등에서 대출하고 전자단기사채를 동원해 메울 계획이다. IB 업계 관계자는 “전체 대금 중 FI와 한국콜마가 공동 차주가 돼 일으키는 인수금융 6,000억원은 특수목적회사(SPC)를 만들어 SPC가 실질적인 차주로 대출받는 구조이기 때문에 문제가 발생하더라도 한국콜마나 CJ헬스케어에 영향을 미치지 않는다”면서 “CJ헬스케어가 한 해 1,000억원의 법인세 상각 전 영업이익이 들어오기 때문에 대출금과 이자를 갚는 데 문제가 없다”고 설명했다.

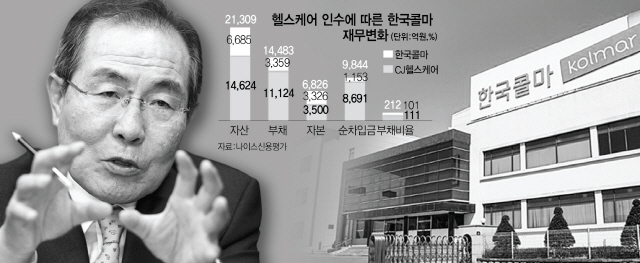

그러나 한국콜마 컨소시엄의 인수대금 마련 방안을 검토한 신용평가사들의 생각은 달랐다. 쪼개서 대출을 받더라도 결국에는 한 해 합쳐서 400억원에 이르는 금융비용이 한국콜마에 영향을 미칠 수 있다는 것이다. 한국기업평가는 “인수자금의 69%인 9,000억원을 외부차입금으로 조달할 예정이어서 인수 후 재무안정성이 신용도를 훼손할 정도로 저하될 가능성이 높다”고 지적했다. 나이스신용평가도 “지난 2017년 기준 한국콜마와 CJ헬스케어의 상각 전 영업이익을 합치면 1,800억원에 이르지만 인수 후 총차입금이 상각 전 영업이익의 6배를 넘기기 때문에 재무부담은 크게 상승할 것”이라고 진단했다.

이에 대해 한국콜마 측은 “차입금을 모두 적용하더라도 부채비율이 101%에서 212%로 증가하는 데 그쳐서 큰 위험은 아니다”라면서 “중장기 먹거리를 위해 큰 투자를 한 만큼 기업의 지속가능성이 높아질 수 있으며 단기적으로 추가 대규모 투자는 어려운 만큼 더 이상의 재무적 부담은 없을 것”이라고 답변했다.