삼성그룹이 한화종합화학 잔여지분 매각 막바지에 주요 조건을 바꾸면서 뜨거웠던 입찰 열기가 식어버렸다. 매각 후 상장에 따른 기업가치 변화를 보장하는 조건을 변경하자 일부 인수후보자들은 입찰을 포기하는 등 고민에 빠졌다.

13일 투자은행(IB) 업계에 따르면 한화종합화학 잔여지분 매각을 주관하는 씨티글로벌마켓증권은 지난 12일까지 본입찰자를 대상으로 새로운 조건에 따라 가격을 낮춰주겠다고 통보했으나 세 후보 중 한 곳만 이에 응했으며 그나마 삼성이 내놓은 가격보다 더 낮은 가격을 역제안했다. 매각 대상은 삼성물산(028260)(20.05%)과 삼성SDI(006400)(4.05%)가 보유한 한화종합화학 지분 24.1%다.

앞서 지난달 21일 실시한 본입찰에는 한국투자파트너스·베인캐피털·IBK투자증권-스톤브릿지캐피탈 컨소시엄이 참여해 평균 1조원 중반대의 가격을 써냈으나 이번 조건 변경으로 가격은 시장에서 거론되는 초기 수준으로 떨어질 것으로 전망된다. 나머지 세 후보는 본입찰 이후 가격 호가 경쟁(프로그레시브 딜)에 참여하는 등 적극적으로 인수경쟁을 벌였다. 이들은 투자수익 외에 좀처럼 사모투자펀드(PEF) 운용사와 거래하지 않는 삼성그룹과 거래를 튼다는 점에서도 이번 딜에 적극적으로 참여했다.

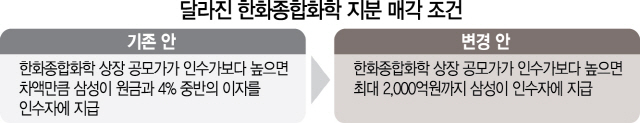

삼성은 본입찰 이후 우선협상 대상자 선정을 미루다가 지난주 한화종합화학 기업공개(IPO) 시 공모가가 인수가보다 낮으면 투자원금에 연 4% 중반의 이자를 쳐주는 조건을 고쳐 보장 한도를 2,000억원까지 설정하는 추가 조건을 제시했다. 한 증권사 관계자는 “상장 가치에 따라 정산하는 조건이 삼성물산과 삼성SDI의 재무에 변화를 줄 수 있다는 점을 삼성 측이 점검하지 않았을 리가 없다”며 “일각에서는 이재용 삼성전자 부회장이 출소한 직후 조건이 달라졌다는 이유를 들어 주요 사업 재검토 과정에서 이처럼 결론을 내린 것이 아니냐는 해석도 나온다”고 말했다. 입찰 참여자들은 “석유화학 업종이 고점을 찍었고 경영권 매각도 아니면서 1조원 이상의 대규모 지분 투자에 참여한 것은 투자금과 일정 수익을 보장한다는 조건 때문”이라면서 “그 조건이 없다면 4~5년간 사고팔 수도 없는 비상장사에 돈이 묶이는 위험을 감수할 투자자는 흔하지 않을 것”이라고 입을 모았다.

삼성의 결정은 안정성을 중시한 것이지만 결과적으로 손해라는 견해도 있다. 원래 조건은 삼성이 1조원 넘는 가격에 판 후 한화종합화학을 상장했을 때 기업가치가 이보다 떨어지면 그 차액만큼 원금과 이자를 보장한다는 것이었다. 삼성은 예상 가격보다 더 높은 금액을 인수후보들이 써내면서 보전할 차액이 늘 것으로 우려했다.

반면 시장에서는 한화종합화학의 기업가치가 현재보다 크게 오를 것이기 때문에 삼성이 아예 보전할 필요가 없거나 하더라도 적은 금액만 보전할 것으로 보고 있다. 하지만 달라진 조건에 따라 삼성이 예상보다 낮은 가격에 매각하면 상장 후 오른 기업가치는 인수자가 가져가고 삼성은 아무 이득도 취할 수 없다. 이번 매각 관계자는 “삼성그룹이 IB 업계 특유의 고위험 고수익 거래보다는 안전하고 명료한 거래를 선호한다는 점이 나타났다”고 말했다.

/임세원·강도원기자 why@sedaily.com