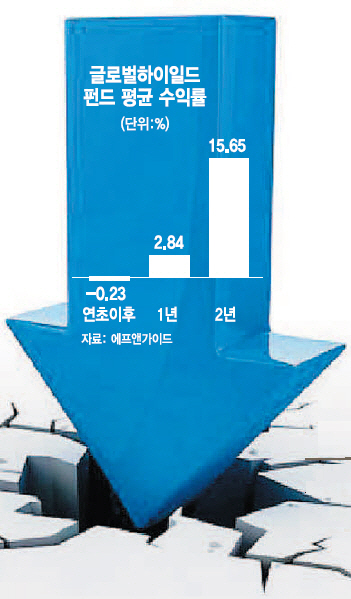

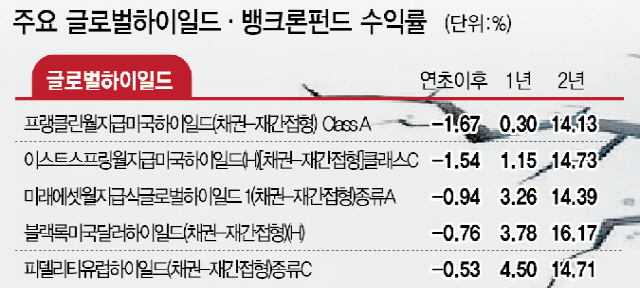

미국 연방준비제도(Fed·연준)의 금리 추가 인상으로 금리 상승 기조가 본격화됐지만 금리 인상기 효자상품으로 여겨지던 글로벌 하이일드(High-Yield)펀드의 연초 이후 수익률이 -0.23%를 기록하는 등 고전을 면치 못하고 있다. 금리와 연동해 수익률이 결정되는 뱅크론펀드 역시 같은 기간 최고 수익률이 0.8%에 그쳤다. ‘금리 상승기=하이일드·뱅크론펀드’라는 공식이 깨졌다. 하이일드펀드의 고전은 금리 인상이 이미 시장에 충분히 반영되며 하이일드 채권과 기준채권(국채)의 금리 스프레드가 좁혀졌기 때문이다. 금리 인상 유망상품이라는 이유만으로 뒤늦은 투자는 낭패를 볼 수 있다고 전문가들은 지적한다.

22일 금융정보업체 에프앤가이드에 따르면 글로벌 하이일드펀드 가운데 국내에서 판매되는 60종 중 연초 이후 7종류만 0%대를 기록하고 나머지는 모두 마이너스 수익률을 나타냈다. 글로벌 하이일드펀드의 2년 평균 수익률이 15.85%, 3년 12.71%, 5년 21.20%를 기록했던 것을 감안하면 기대를 모았던 금리 상승기에 오히려 수익률이 떨어진 셈이다. 글로벌 하이일드펀드의 연초 이후 수익률은 같은 기간 해외주식펀드(4.86%), 국내 액티브주식펀드(3.34%) 수익률과 비교해도 낮은 수준이다. 설정액인 가장 많은 AB글로벌고수익증권투자신탁의 경우 2년 수익률은 20.03%인 반면 올해 초 이후 수익률은 -0.01%, 교보악사미국하이일드증권자투자신탁도 -0.09%에 그쳤다.

설정액도 감소세가 뚜렷했다. 글로벌 하이일드펀드는 연초 이후 1,886억원이 유출됐고 1개월과 3개월 사이에도 각각 473억원, 1,955억원이 빠져나갔다. 지난해 3,792억원이 들어오고 2년 동안 5,883억원이 유입됐던 만큼 올 들어 자금유출은 이례적이다.

하이일드펀드는 수익률은 높지만 신용도가 취약한 신용등급 BBB 이하 채권에 투자하기 때문에 금리보다 부도 위험에 더 영향을 받는다. 경기회복에 따른 금리 인상기에는 부도 위험이 줄어드는 만큼 일반채권보다 하이일드 채권이 유리하다.

하지만 문제는 하이일드 채권 금리와 국채 금리의 차이인 스프레드가 이미 충분히 줄어들면서 투자 매력이 감소했다는 점이다. 동일한 만기의 국채와 하이일드 채권의 수익률 차이를 보여주는 하이일드펀드 스프레드가 하락하면 하이일드펀드의 매매 차익을 기대할 수 있다. 하이일드 채권펀드는 스프레드가 줄어들 때 채권 가격 상승분에 대한 차익을 얻는다. 그러나 이미 지난해 하이일드 채권에 수요가 몰리면서 가격이 올랐고 이에 스프레드가 충분히 축소됐다는 지적이 나오고 있다. 실제 하이일드 스프레드는 지난 2016년 초 약 800bp에서 최근 300bp 수준으로 축소돼 5년래 최저치다. 한 운용사 관계자는 “글로벌 하이일드 채권펀드가 지난해와 같은 성과를 내는 것은 사실상 어려울 것”이라며 “최근 스프레드가 줄어든 만큼 향후 기대수익에 대한 눈높이도 낮춰야 할 것”이라고 말했다.

경기회복 속도에 비해 기업 부도율이 예상만큼 떨어지고 있지 않은 점도 하이일드펀드에 악재다. 무디스 등 글로벌 신용평가사들에 따르면 지난해 말 미국 회사 부도율이 4% 수준에서 올해 상반기 2%대로 떨어질 것으로 예상했으나 실제 부도율은 3%에 그쳤다. 예상보다 부도율이 낮아지지 않은 점도 글로벌 하이일드펀드에는 악재다. 그나마 공모주를 담은 하이일드펀드는 선방했다. 3% 수익을 낸 ‘KTB코넥스분리과세하이일드펀드’의 대박 공모주는 스튜디오드래곤이다. ‘교보악사분리과세하이일드[채혼]ClassA’ 역시 이전 상장한 엔지켐생명과학의 효과를 톡톡히 본 펀드이다.

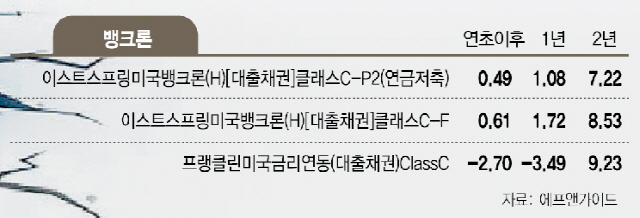

금리 인상기 또 다른 피난처였던 뱅크론펀드도 실망스럽다. 국내에서 판매되고 있는 30개 뱅크론펀드는 연초 이후 23개가 0%대를 기록하고 나머지 7개 상품은 손실을 보였다. 설정액이 3,764억원으로 가장 많은 ‘프랭클린미국금리연동특별자산자투자신탁’은 -2.70%의 손실을 기록했다. 뱅크론펀드는 신용등급 ‘BB+’ 이하 등급 기업의 대출채권을 유동화한 상품이다. 대출금리가 상승하면 수익률이 오르는 흐름이 나타나 금리 상승기에 매력적인 투자 상품으로 꼽힌다. 증권사들이 미국 기준금리 인상기 유망 재테크 상품으로 대거 추천하면서 지난해에만 약 7,000억원의 자금이 몰렸다. 뱅크론펀드가 부진를 면치 못하는 것은 미국의 금리 인상 속도가 예상보다 빠르지 않기 때문이라는 분석이다. 미국 국채 10년물 금리는 지난해 3월 연 2.6%까지 올랐다가 지난해 9월에는 2.0%대를 기록했다. 다만 이날 미국의 금리 상승으로 미 국채 10년물 금리는 2.8%까지 치솟는 등 3%대 전망이 나오는 만큼 상승 가능성이 점화됐다는 의견도 나온다. 전문가들은 금리 인상기에 기대 하이일드·뱅크론펀드와 같이 기존 금리 상승기에 인기를 보였던 상품에 무턱대고 투자하기보다는 시장의 세부 상황을 살펴야 한다고 조언한다. 운용사 관계자는 “미국 금리가 본격적인 상승 국면에 들어섰다고 해도 하이일드 채권펀드의 수익률은 2016~2017년에 비해 저조할 것으로 전망된다”면서 “최근 1~2년간 하이일드 채권이 고수익을 내왔기 때문에 이자수익과 자본수익 모두 전보다 둔화할 가능성이 높다”고 말했다.