올해 1·4분기 국내 기업공개(IPO) 시장에서는 코스피 1호 상장 기업 애경산업(018250)을 잡은 대신증권의 활약이 돋보였다. 그 밖에 JTC·카페24(042000) 등이 상장하면서 IPO 주관 증권사 순위에 지각 변동이 나타났다.

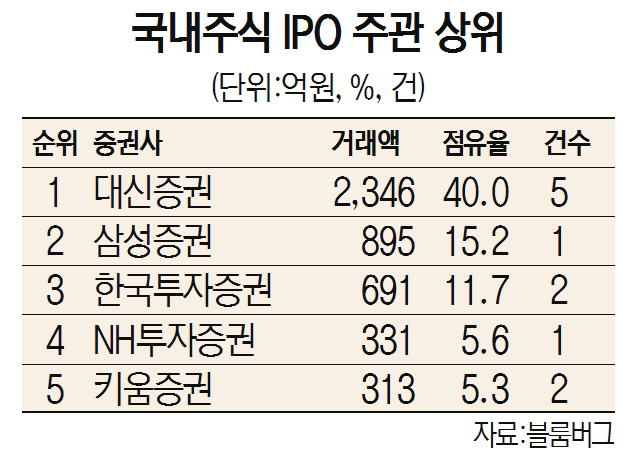

블룸버그가 26일 발표한 올해 1·4분기 자본시장 리그테이블에 따르면 대신증권은 2,347억원(5건) 규모의 IPO를 주관해 시장점유율 40%로 국내 주식 IPO에서 1위에 올랐다. 지난해 1·4분기 시장점유율 2.3%로 6위에 불과했던 대신증권은 올해 코스피 상장 1호였던 ‘애경’의 IPO를 대표로 주관하면서 순위를 다섯 단계나 끌어올렸다. NH투자증권과 신한금융투자·하나금융투자는 공동주관사로 참여했다. 대신증권은 그밖에 에스지이·에코마이스터 등의 IPO를 주관했다. 애경산업은 국내 기준으로 1·4분기 가장 큰 규모의 IPO 자리를 차지했다.

국내 주식 IPO에서는 삼성증권과 한국투자증권이 각각 점유율 15%(1건), 11%(2건)로 뒤를 이었다. 전년 동기 1위였던 NH투자증권은 4위에 머물렀다. 올해 1·4분기 국내 IPO 시장 규모는 1조5,674억원(총 16건)으로 지난 2016년에 비해 거래총액 기준 305% 증가했다. 섹터별로는 애경산업이 포함된 필수소비재 영역이 34%로 가장 큰 성과를 나타냈다. 건강관리와 자유소비재는 각각 19%, 18%를 차지했다.

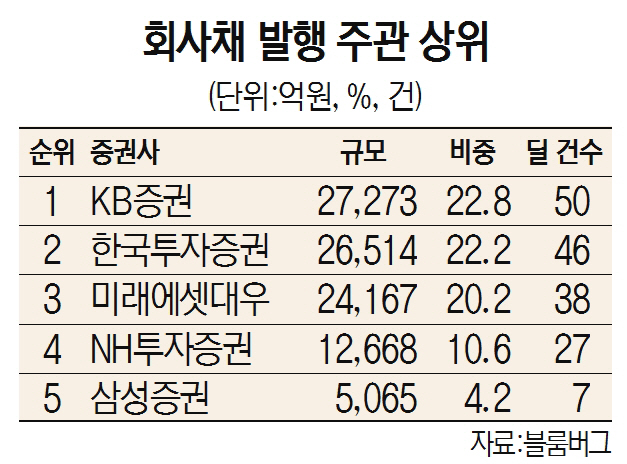

채권발행 부문은 KB증권이 이변 없이 1위를 차지했다. 지난해 같은 시간 2위였던 KB증권은 2조7,273억원(50건)의 거래를 주관해 시장점유율 22.8%로 1위에 올랐다. KB증권의 발행 채권 중에는 현대스틸 123-2회차가 3,300억원으로 가장 큰 규모를 차지했으며 KCC(002380) 65-1회차(3,000억원), LG화학(051910) 51-4회차(3,000억원)가 뒤를 이었다. 한국투자증권과 미래에셋대우는 각각 시장점유율 22%(46건), 20%(38건)로 뒤를 이었다. 지난해 1·4분기 1위였던 NH투자증권은 시장점유율이 상위 3개사의 절반에도 못 미치는 10%(27건)로 4위로 내려앉았다.

자산유동화증권(ABS)에서는 SK증권이 7,475억원(22.52%)으로 1위를 차지했으며 신한금융투자는 6,505억원(19.6%), 한국투자증권이 2,850억원(8.59%)으로 각각 뒤를 이었다.