가계대출 증가세가 주춤하면서 지난 6월 5개 은행의 신용대출과 주택담보대출 월 증가액이 1조원 미만으로 떨어졌다. 부동산 거래가 위축된데다 금융당국의 대출규제 압박 영향이 복합적으로 작용했기 때문으로 풀이된다.

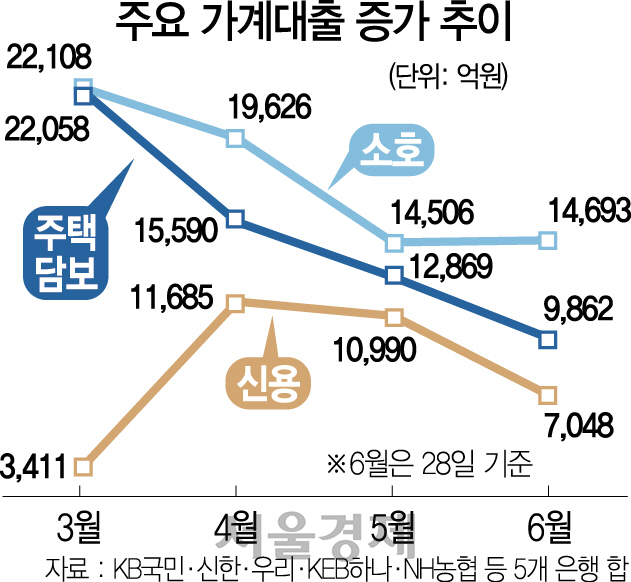

1일 KB국민·신한·우리·KEB하나·NH농협 등 5개 은행에 따르면 지난달 28일까지 신용대출 잔액은 101조5,815억원을 기록, 전달보다 7,048억원 증가하는 데 그쳤다. 주담대를 옥죄자 풍선효과로 지난 4월(1조1,685억원)과 5월(1조990억원) 두 달 연속 증가액이 1조원을 돌파한 이후 3개월 만에 1조원 아래로 내려간 것이다. 금융권 관계자는 “자체적인 여신심사 강화 정책은 없었다”며 “대출 규제로 인해 한도가 적게 나올 수도 있고 금리 상승으로 인한 대출 수요 감소도 있을 것”이라고 말했다.

꾸준히 하락 추세를 보이던 월별 주담대 증가액도 6월에 9,862억원을 기록하며 1월 이후 5개월 만에 1조원 밑으로 떨어졌다. 잔액은 386조7,759억원이었다. 정부가 주택담보인정비율(LTV) 규제부터 다주택자 양도세 중과 등 전방위적인 부동산 규제에 나서면서 주담대 증가액은 3월 2조2,058억원, 4월 1조5,590억원, 5월 1조2,869억원으로 꺾이는 모습이다. 시중은행의 한 관계자는 “신DTI(총부채상환비율)와 총부채원리금상환비율(DSR) 등의 규제에다 부동산 시장 거래도 급격히 줄어들면서 사실상 집단대출 중심으로만 이뤄지고 있다”고 분석했다.

자영업자(소호) 대출도 당국이 주택구입 용도 전용에 대해 경고한 여파로 전달과 비슷한 수준을 유지하며 212조9,908억원의 잔액을 기록했다. 5월 1조4,506억원에서 6월 1조4,693억원으로 증가세가 움츠러드는 모습이다.

이처럼 전체 가계대출 증가세가 둔화되자 시중은행들의 고민도 깊어지고 있다. 주담대 규제에 이어 당국이 신용대출과 소호대출 압박에 나서면서 적극적인 프로모션을 하기 어려워졌기 때문이다. 금융당국은 신용대출, 전세자금대출, 자영업자 대출 등 3대 부문에 걸쳐 집중점검을 예고했다. 또 중소기업 법인 시장의 경우 우량 기업에 대해서는 제 살 깎아먹기 식의 경쟁이 벌어지는 반면 리스크가 큰 기업들은 회피하는 등 편중된 모습을 보이고 있다. 금융권 관계자는 “3~4년만 지나면 금융기관도 ‘악’ 소리가 날 것이라는 우려가 나올 정도로 지속적인 수익 창출에 대한 의구심이 강하다”고 말했다.