터키 리라화가 미국과의 외교관계 악화로 브레이크 없는 폭락세를 이어가면서 글로벌 자금이 빠르게 미국 달러, 일본 엔 등 안전자산으로 움직이고 있다. 터키의 통화위기가 신흥국뿐만 아니라 유럽 등 다른 국가로 전이될 것이라는 우려가 고조되면서 이머징국가 통화를 팔고 선진국 채권으로 자금을 이동시킨 것이다. 터키발 공포에 머니무브가 본격화된 셈이다.

13일 금융시장에 따르면 신흥시장에 대한 공포는 미국 국채로 돈이 이동하며 채권가격을 상승(금리하락)시켰다. 13일 미국 국채 10년물 수익률은 2.8% 중반으로 3주 만에 최저치를 기록했다. 장기 인플레이션 전망에 민감한 30년물 수익률 역시 3.019%를 나타냈다. 미국 국채 수익률은 지난 5월 이탈리아발 정치 위기로 급락한 이래 터키 위험에 다시 최저치를 기록하고 있다.

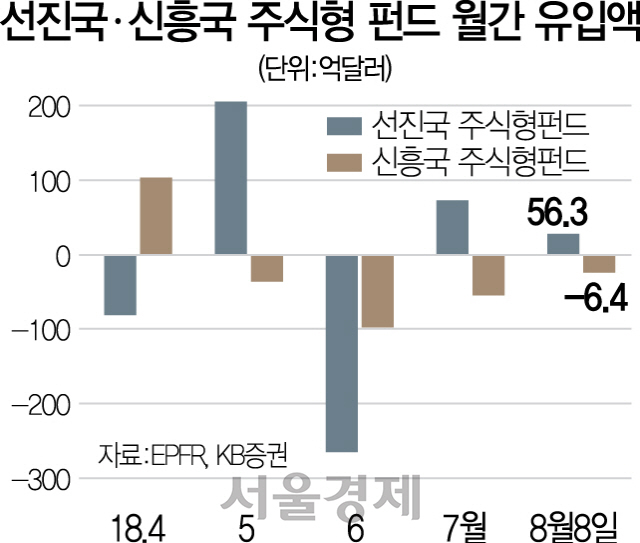

터키의 위기 조짐이 확산되던 지난주 글로벌 펀드 자금도 신흥국에서 선진국으로 이동했다. 지난주(8일 기준) 신흥국 주식형 펀드에서는 6억4,000만달러, 채권형에서는 5억달러가 빠져나갔다. 지역별로 주식형은 일본을 제외한 아시아 지역에서 5억4,000만달러가 빠져나갔고 라틴아메리카와 유럽·중동·아프리카는 각각 1억5,000만달러, 1억1,000만달러가 빠졌다. 반면 선진국 주식형은 56억3,000만달러, 채권형은 55억3,000만달러가 유입됐다. 선진국 주식형 펀드는 북미펀드에 46억4,000만달러가 유입됐지만 터키 리스크 전이권에 포함된 서유럽 펀드에서는 자금이 오히려 빠져나갔다. BNP파리바 등 직접적인 터키 익스포저를 보유한 프랑스펀드에서는 6억4,000만달러가 유출됐다. JP모건은 “터키 리라화 폭락의 영향이 유럽 은행의 익스포저와 글로벌 리스크 여건 훼손 등의 경로로 유로에 전이되고 있다”면서 “유로 매수 포지션을 줄이고 달러 매수를 늘렸다”면서 머니무브를 설명했다. 일본국채(JGB) 선물가격도 상승했다. JGB 선물 10년물은 0.07포인트 오른 150.34로 2일 기록한 저점 149.75에서 반등세를 지속하고 있다.

국내 시장 안전자산으로 자금 이동이 진행됐다. 직격탄을 맞은 터키 국채는 이날 원화기준 리라화 환율이 168원41전으로 전일 대비 10.97%나 떨어지고 터키 국채 10년물 금리가 22.11%까지 급등하며 자본손실과 환손실이 60% 이상으로 커졌다. 터키발 공포에 신흥국 통화가 약세를 보이자 신흥국 채권펀드에서는 1조원의 자금이 이탈했다. 운용 규모가 가장 컸던 해외 채권형 펀드인 ‘미래에셋글로벌다이나믹증권자투자신탁 1(채권)’에서는 연초 이후 1조1,500억원이 넘게 빠져나갔다. 신흥국 채권에 투자하는 KB이머징국공채인컴증권자투자신탁(채권)의 6개월 수익률은 -9.00%, 미래에셋이머징로컬본드증권자투자신탁도 -6.57%를 기록해 수익률도 엉망이다.

일각에서는 터키 리라화 급락을 단기 이슈로 보는 시각도 있다. 이재선 KTB증권 연구원은 “터키발 금융위기 확산으로 재점화하는 ‘신흥국 위기설’이 전체 신흥국으로 번질 가능성은 작다”며 “터키처럼 대내외 취약성이 동시에 발생하는 국가에 한해 금융 불안이 나타날 것”이라고 예상했다. 위기 진화에도 신흥국 자금 유출은 단기 악재에 지나지 않을 것이라는 전망도 나온다. 운용사 관계자는 “신흥국 채권의 디폴트 리스크를 헤지하기 위한 신용부도스와프(CDS) 거래가 급증했고 터키를 포함한 일부 국가의 CDS 프리미엄이 기록적인 상승세를 보이고 있다”면서 “일부 채권 구루들 사이에는 파키스탄부터 중국까지 회사채 디폴트가 급증해 과거 1997년 아시아 위기와 같은 상황이 벌어질 것이라는 경고도 나온다”고 설명했다.