‘XX증권 모 지점 30억원짜리 깡통계좌 등장.’ 30일 증권가에서 이 같은 루머가 돌았다. 해당 증권사에서는 “사실무근”이라고 밝혔지만 증시가 폭락하면서 투자자들의 공포심이 극에 달했음을 보여주는 사례다. 특히 개인투자자들은 눈덩이처럼 불어난 손실을 감당하지 못해 빚잔치에 허덕이고 있다. 눈물을 머금은 자체 손절은 그나마 나은 사례다. 신용융자 등 빚을 내 투자했다 강제 반대매매로 이어지면서 다시 증시에 부담을 주는 악순환 고리에 빠졌다는 분석도 나온다.

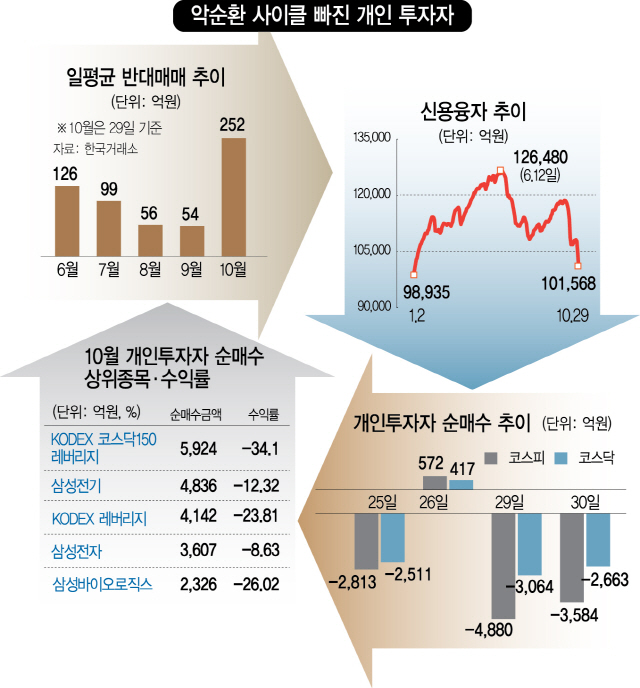

이날 한국거래소에 따르면 최근 5거래일 동안 개인투자자들은 유가증권시장·코스닥시장에서 총 2조1,073억원을 순매도했다. 특히 29~30일 이틀간은 각각 7,944억원, 6,247억원어치를 내다 팔았다. 개인투자자들이 코스피·코스닥시장에서 하루 동안 이처럼 대규모로 투매한 것은 지난 1월23일(순매도 금액 8,269억원) 이후 최대다. 다만 당시는 코스피가 사상 최고점까지 가파르게 오르면서 개인투자자들이 대거 차익실현에 나섰다는 점에서 이번 투매와는 전혀 성격이 다르다.

개인투자자들의 ‘패닉 셀링’은 손실이 감당할 수 없는 수준까지 불어났기 때문으로 보인다. 이달 들어 30일까지 코스피는 14%, 코스닥은 22%나 급락했다. KODEX 코스닥150 레버리지 ETF(5,924억원), 삼성전기(4,836억원), KODEX 레버리지 ETF(4,142억원), 삼성전자(3,607억원), 삼성바이오로직스(2,326억원) 등을 이달 순매수했지만 같은 기간 다섯 종목의 수익률은 -21%로 추락했다.

결국 개미들의 손실은 반대매매 급증으로 이어지고 있다. 개인투자자들은 증권사로부터 신용융자로 자금을 빌려 주식에 투자하는데 이때 증권사는 대체로 투자자로부터 140%가량의 증거금(신용거래보증금)을 받는다. 하지만 최근처럼 주가가 급락해 주식평가액이 증거금 이하로 떨어지면 증권사는 해당 계좌의 주식을 강제로 매도하는 반대매매에 나선다. 투자자가 증거금을 추가로 납입할 수는 있지만 급락장 속에서 당장 현금을 마련하기 여의치 않은 이들도 적지 않다. 실제로 반대매매 규모는 코스피·코스닥을 합쳐 이달 1일 50억원대에 불과했지만 30일에는 20배인 1,007억원까지 폭증했다. 일평균 반대매매 규모도 지난달 54억원에서 이달에는 252억원으로 네 배 늘었다.

반대매매를 통해 신용융자가 청산되면서 신용융자 잔액도 급감하고 있다. 올 6월 12조6,000억원을 넘어섰던 국내 증시의 신용융자 잔액은 이달 29일 10조1,000억원대까지 줄었다. 특히 이달에만 약 1조3,000억원이 감소했다. 개인투자자 비중이 80%가 넘는 코스닥의 신용융자만 떼놓고 보면 이달 초 5조8,000억원대에서 4조9,198억원까지 떨어졌다. 코스닥 신용융자 금액이 5조원 아래로 떨어진 것은 지난해 11월21일 이후 처음이다. 급락장 속에서 개미들의 쓰디쓴 빚잔치가 벌어지고 있는 것이다.

증권가에서는 이 같은 투매를 불러일으킨 증시 급락이 과도하다는 데 의견을 모은다. 현재 한국 경제와 기업실적 등 펀더멘털을 감안하면 2000년 닷컴버블, 2008년 금융위기 수준의 주가 하락은 지나치다는 진단이다. 정훈석 한국투자증권 연구원은 “리스크의 척도인 환율, 크레디트디폴트스와프(CDS) 프리미엄의 큰 변화가 없는 가운데 주가가 유례없는 급락세를 보였다는 것은 결국 펀더멘털보다는 수급·심리적 측면에서 원인이 있다는 것”이라며 “수출이나 경기지표가 개선될 조짐을 보인다면 반등할 가능성이 충분하다”고 밝혔다.

이날 증시 하락이 6거래일 만에 멈췄다는 점, 외국인투자가들이 최근 선물 매수를 재개했다는 점이 긍정적인 변화다. 외국인투자가들은 최근 5거래일 동안 코스피200 선물을 1조2,569억원 규모로 순매수했다. 향후 증시 반등을 전망하고 있다는 신호다.