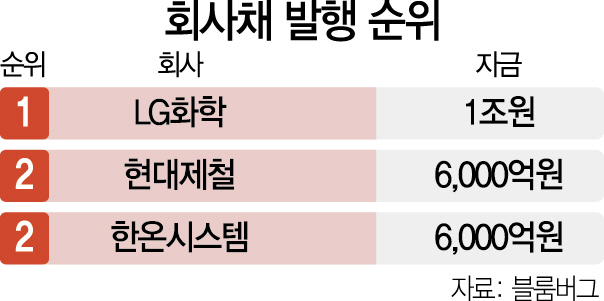

올해 회사채를 가장 많이 발행한 회사는 LG화학(051910)으로 1조원에 달하는 자금을 시장에서 조달한 것으로 나타났다. 원화 표시 공모채 발행은 지난해보다 30%가량 늘어 금리 상승기에 대비해 기업들이 미리 자금을 비축하려는 움직임이 많았다. 신디케이티드론(공동대출) 시장도 부동산 관련 대출이 늘면서 지난해보다 23% 증가했다.

블룸버그가 21일 기준으로 집계한 리그테이블에 따르면 LG화학은 올해 51회에 걸쳐 1조원 규모의 회사채를 발행했다. 현대제철이 123회에 걸쳐 6,000억원, 한온시스템(018880)은 9번 회사채를 찍어 6,000억원을 조달했다. 국내 기업이 발행한 원화 표시 공모채 발행은 총 397건으로 43조8,150억원 규모였다. 주관사 순위를 보면 채권 강자 KB증권이 올해도 10조7,542억원을 주선해 1위를 차지했다. NH투자증권이 9조7,592억원으로 2위, 한국투자증권이 6조8,085억원으로 3위에 올랐다. 지난해와 순위가 같다.

국책은행이 강세를 보이는 해외발행 채권에서는 수출입은행과 산업은행이 각각 83억3,662만달러와 53억7,641달러를 조달해 나란히 1·2위에 이름을 올렸다. 신한금융지주가 22억5,741만달러로 3위를 차지해 눈길을 끌었다.

올해 인수금융을 포함한 공동대출 규모는 45조8,530억원으로 이 가운데 부동산 관련 대출이 1년 만에 142%가 급증했다. 올해 가장 규모가 큰 부동산 관련 대출은 총 8,000억원으로 롯데인천터미널 프로젝트 리파이낸싱이었다. 국민은행·다이와증권·KB증권이 공동주관했다.

공동대출 주관사 순위는 KB금융(105560)지주가 지난해에 이어 올해도 9조8,793억원으로 1위에 등극했다. 신한금융지주가 전년보다 한 계단 올라 2위, 산업은행이 한 계단 떨어진 3위를 기록했다. 대출 법률자문은 차입기관 상대로는 김앤장이 가장 많이 수임했고 대출기관 상대로는 광장이었다.