IT 기업의 지배력이 강화되면서, 워런 버핏을 비롯한 세계에서 가장 성공한 일부 투자자들이 자신들의 투자 원칙을 재점검하고 있다. ‘적응하지 못하면 도태되는’ 시장 환경에서 그들이 어떻게 대처하고 있는지 소개한다. BY Adam Seessel

오마하에서 열린 2018년 버크셔 해서웨이 BERKSHIRE HATHAWAY 연례 주주총회에서, 가치투자 대가 워런 버핏은 만약 다른 사람의 입에서 나왔다면 큰 파문을 일으켰을 법한 발언을 했다.

버핏은 거의 70년 전 투자를 시작했다. 그는 주로 자산의 청산가치 이하로 거래되는 기업들(활력을 잃은 구닥다리 회사들이다)에 투자했다. 그가 뉴 잉글랜드의 낡은 방직공장 버크셔 해서웨이를 소유하게 된 배경이기도 하다. 이 기업은 훗날 그가 세운 ‘투자 왕국’의 주춧돌 역할을 했다. 이후 버핏은 수익률이 좋을 브랜드 기업, 지루하지만 재투자용 현금을 많이 벌어준 보험 회사들에 초점을 맞췄다. (신뢰할 수 있고, 이름이 있고, 친숙한) 코카콜라 같은 소비재 대기업과 가이코 Geico 같은 보험회사는 그가 수십 년 동안 선호해온 대표적인 기업들이다. 추종자들도 같은 기간 버핏의 투자원칙을 따랐다.

지금 그는 약 4만 명의 주주와 추종자들에게 “새로운 현실에 적응해야 한다”고 넌지시 말하고 있다: 세상은 변하고 있고, 가치 투자자들이 오만하게 무시했던 IT기업들이 생활의 일부가 돼 엄청난 가치를 갖게 됐다는 메시지다.

그는 “현재 시가총액 기준 상위 4개 기업은 어떠한 순수 유형자산도 필요로 하지 않는다”며 “그들은 이익 창출을 위해 막대한 자본이 필요한 AT&T, 제너럴 모터스, 엑손 모빌과 다르다. 우리는 ’자산 경량화(Asset-Light)‘ 경제로 바뀌고 있다”고 말했다. 버핏은 이어 “버크셔가 구글 모회사 알파벳 주식을 매수하지 않은 건 실수였다”고 시인했다. 또 2016년 초부터 매수하기 시작한 애플에 대한 자신의 입장도 밝혔다. 약 500억 달러 규모의 애플 지분은 버핏이 보유한 단일 기업 중 최대 비중을 차지하고 있다. 비중 2위 업체(뱅크 오브 아메리카)보다 2배가 더 많다.

그러나 이어진 칵테일 파티에서, 필자는 온통 보험회사에 관한 이야기만 들어야 했다-보험업은 전통적인 가치주로, 성숙기에 접어든 자본집약적 산업이다(버핏은 “백미러 속으로 사라지는” 사양산업이라고 말했다. 자산운용 전문가이자 버크셔 주주인 필자는 문득 이런 생각이 들었다: 과연 투자의 대가가 과거보다 미래를 봐야 한다고 제안한 적이 있었던가?

투자업계에선 요즘 심오하고 중요한 논쟁이 진행되고 있다. 이 논쟁은 자산운용 전문가들과 그들의 고객 모두에게 상당한 영향을 미칠 것이다. 일부는 버핏이 옳다고 믿고 있다: 우리가 자산 경량화 경제로 변모하고 있다는 점, 그리고 가치 투자자들이 그런 변화를 수용하는 쪽으로 적응할 필요가 있다는 점에서 그렇다. 예컨대 마켈 코프 Markel Corp의 톰 게이너 Tom Gayner와 오크마크 펀드 Oakmark Funds의 빌 나이그렌 Bill Nygren 같은 저명한 가치 투자자들은 아마존과 알파벳 같은 기술주를 포트폴리오에 가장 많이 담고 있다. 이런 종목들의 밸류에이션은 시장가치보다 높지만, 그들은 개의치 않았다(전통적인 가치 투자자들은 한때 고평가된 종목을 가장 경계했다). 이 기업들의 미래가 밝기 때문에, 그럴만한 가치가 있다고 보고 있다.

반면, 그린라이트 캐피털 Greenlight Capital의 데이비드 아인혼 David Einhorn과 페어홀름 Fairholme의 브루스 버코위츠 Bruce Berkowitz는 버핏이 오랫동안 지지해온 ‘구경제 기업’에 베팅하고 있다. 펀드평가사 모닝스타가 ‘2000~2010년 최고의 국내 주식 펀드 매니저’로 선정한 버코위츠는 최근 10년 동안 부진한 성적을 내왔다. AT&T와 특히 작년 가을 파산 선언을 한 시어스 홀딩스 Sears Holdings를 보유하고 있기 때문이다. 아인혼의 실적 역시 실망스럽다: 그가 가장 많이 보유한 주식은 제너럴 모터스다. 반면 테슬라와 넷플릭스, 아마존을 포함한 소위 ‘거품 바구니(Bubble Basket)’ 종목들에 대해선 매도 포지션을 유지해왔다고 말하고 있다.

모든 가치 투자자들은 가격이 가치의 주요 구성 요소라는 점에 변함없이 동의하고 있다. 우리가 ’가치 투자자‘라고 불리는 이유이기도 하다. 현재 벌어지는 논쟁은 가치를 이끌 요소-21세기 경제에서 가치를 구성하는 요소-들이 무엇인지, 그리고 다음 세대 동안 경제와 시장을 이끌 원동력이 무엇인지에 관한 것이다.

가치 투자자는 가치를 추구하고, 기업 가치와 부합하는 가격에 집중한다는 측면에서 다른 투자자들과 쉽게 구별할 수 있다. 예를 들어, 모멘텀 투자자들은 오직 가격에만 신경을 쓴다. 매수 가격이 얼마든 더 비싼 가격에 팔기만 하면 된다는 논리다. 이는 소위 ’더 큰 바보 이론(Greater Fool)‘/*역주: 훗날 누군가가 더 높은 가격으로 살 것이라는 가능성을 근거로 어떤 가격을 정당화하는 이론/접근법이다. 그리고 성장 투자(Growth Investing)가 있다. 현재 가격보단 한 기업의 급성장 전망을 훨씬 중시하는 투자법이다. 가치 투자에선 내재 가치 대비 가격을 고려하는 것이 가장 중요하기 때문에, 성장 투자자들은 미래를 보고 현재를 견디는 ’구두쇠‘라는 평가를 받는다.

‘가치 투자의 아버지’는 벤저민 그레이엄 Ben Graham이다. 다우존스 산업평균지수가 100% 산업주로 구성됐던 100년 전, 그는 가치 투자라는 개념을 창시했다. ’유형의 경질자산(Hard assets)‘이 아나콘다 코퍼 Anaconda Copper와 내셔널 리드 National Lead 같은 기업을 이끌고, 소비자 마케팅이 막 태동하던 때였다. 1915년 당시 다우지수 편입종목 중 소비재 기업이라 할만한 기업은 제너럴 모터스나 아메리칸 비트 슈거 American Beet Sugar 정도가 전부였다.

그레이엄은 1914년 학과 2등으로 컬럼비아 대학을 졸업했다. 타고난 지적 능력을 지녔던 그는 3개 학과(철학, 수학, 영문학)로부터 교수 자리를 제안 받았다. 하지만 가난한 어린 시절을 보낸 그는 금융 분야를 선택했다. 그가 활동하던 시절의 금융 시장은 내부정보 제공자들과 사기꾼, 투기꾼들이 장악하고 있었다. 그리고 유나이티드 코퍼 United Copper의 주식을 사재기 하던 투자자들로 인해, ‘1907년 공황(Panic of 1907)’ /*역주: 뉴욕증권거래소 지수가 전년 최고치 대비 50%까지 폭락해 다수의 은행에서 뱅크런이 발생했다/이 터졌다. 당시 미망인이던 그레이엄 모친이 예금 전부를 날릴 정도였다. 그는 그런 투기를 혐오했지만, 주식의 긍정적인 면에 매력을 느꼈다. 그는 주식을 본래 목적(한 기업을 일부 소유할 수 있다는 점) 그대로 받아들였다.

학구적인 기질과 현실적인 필요성이 그레이엄을 움직였다. 그는 주식으로 돈을 벌기 위해 예측가능하고 시스템적인 방법을 모색하기 시작했다. 그에 대한 해답으로 기업의 재무제표와 그 안에 포함된 유형자산에 관심을 갖게 됐다. 그레이엄은 주식이 ’시장의 심술‘에 따라 단기 등락을 보이지만, 기업의 유형자산-단조 및 주조 공장들과 생산된 제품 재고 등-은 견고하고 분명한 가치를 갖는다는 점을 알게 됐다. 그래서 정확한 수학적 방식으로 그 가치를 계산하기 시작했다. 그는 스스로에게 물었다: 자산을 청산해서 부채를 갚고 나면 기업에 얼마의 가치가 남을까? 때때로 청산은 실제로 일어난다(이 경우, 투자자들은 아무 것도 챙길 수 없다). 하지만 어떨 땐 그레이엄이 이론적 연습을 통해 정립한 ’안전마진(Margin of Safety)‘/*역주: 회사가 망해서 청산할 때, 빚을 갚고 난 후 투자자 개인이 받을 수 있는 최소한의 금액/을 얻을 수 있다. 그는 이 실험을 통해 주식을 매수할 때 ’안전마진‘을 확보할 수 있다고 판단했다.

그는 가치를 계량화해 주가와 나란히 비교하면 시장을 이해할 수 있다는 것을 발견했다. 그후 ’유가증권 분석‘과 ’가치 투자‘ 개념이 차례대로 탄생했다.

가치 투자는 초창기부터 기업의 정량적 및 유형적 측면에 집중했다. 그레이엄은 추상적 개념 속에서 살았던 지식인이었다. 따라서 기업이 만든 제품에는 별 관심을 두지 않았다. 그레이엄의 제자 중 한 명인 어빙 칸 Irving Kahn은 버핏의 전기작가 로저 로벤슈타인 Roger Lowenstein에게 “만약 누군가 그레이엄에게 기업이 실질적으로 벌이는 사업에 대해 말하기 시작한다면, 그는 지겨워하며 창 밖을 바라볼 것”이라고 말한 바 있다. 청산 가치에 주목한 그레이엄은 지루하고 완전히 활기를 잃은 기업을 인수하는 경향을 보였다(훗날 그 유명한 ’담배꽁초‘ 투자로 알려졌다. 결국은 버려야 하지만 몇 모금이라도 더 빨 수 있는 꽁초를 줍는 방식이다). 월터 슐로스 Walter Schloss는 그레이엄에게 할로이드 Haloid-훗날 제록스 복사기가 될 유망 기술권리를 소유했던 기업-를 추천한 적이 있었다(그는 그레이엄 밑에서 애널리스트로 활동하다가, 이후 자신의 힘으로 전설적인 가치 투자자가 됐다). 그레이엄이 창 밖을 봤는지는 기록이 없지만, 그는 “할로이드 투자는 안 할거야”라고 답했다.

그는 “월터, 그 기업은 충분히 싸지 않아”라고 말했다.

그레이엄의 제자 가운데 한 명은 오마하 출신 한 젊은이였다. 대공황 때 태어난 그는 전쟁 이후 낙관적인 경기 확장기에 성년이 됐다. 워런 버핏은 청소년 시절 주식 차트와 다른 기술적 지표를 연구하며, 주식 시장을 이해하려 노력했다. 그리고 그레이엄의 저서를 접했을 때, 그는 “다마스쿠스로 가는 바울”/*역주: 바울은 예수를 믿는 사람들을 잡으러 예루살렘에서 다마스쿠스로 가는 도중 갑자기 하늘에서 강한 빛이 내려와 시력을 잃고 거꾸러졌다. 이후 예수님의 말씀을 전하는 사람이 됐다/처럼 사고의 전환을 하게 됐다고 말했다. 버핏은 당시 컬럼비아대학에서 강의를 하던 그레이엄의 지도를 받기 위해 동부로 건너와 경영대학원을 다녔다. 그리고 졸업 후 그레이엄 회사에서 잠시 일했다. 하지만 전형적인 중부(네브라스카) 출신이었던 버핏은 곧 뉴욕을 떠나 자신이 사랑하는 고향으로 돌아갔다.

회사를 설립/*역주: 버핏은 25세였던 1956년 Buffett Partnership, Ltd라는 회사를 차렸다하고 1950년대 중반의 경제를 연구하던 버핏은 당시 주식시장이 그레이엄이 젊은 시절 경험했던 시스템과 완전히 다르다는 점을 알게 됐다. 여전히 다우존슨 산업평균지수는 산업주 중심이었지만, 프록터앤드 갬블 Procter & Gamble, 시어스 로벅 Sears Roebuck, 제너럴 푸드 General Foods 같은 소비재 기업도 편입돼 있었다. 이들은 제조업체와 근본적으로 달랐다: 기업 가치의 주요 요소들이 유형자산과 별 연관성이 없었다. 오히려 기업 브랜드가 더 중요했다(소비자들은 아이보리 비누와 젤로 젤라틴 같은 브랜드에 충성심과 친숙함을 느꼈다). 대중 마케팅이 소비자와 기업의 유대관계를 고취하고, 더욱 탄탄하게 만들었다. 따라서 기업들은 비교적 평범한 제품을 더 비싸게 팔 수 있었다.

이 기업들을 성공시킨 일등공신은 전국 TV방송의 등장이었다(문화적 동질성은 전국 TV방송으로 인해 형성됐고, 이후 더욱 강화됐다). 시장 선도 브랜드는 제조업체와 매우 다르지만, 그에 못지 않게 효율적인 방식으로 ‘규모의 경제’를 활용했다. 압도적인 시장 점유율을 가진 맥주, 샴푸, 또는 콜라 브랜드는 경쟁사들보다 더 많은 광고를 주요 3대 TV 방송국에 내보낼 수 있었다. 하지만 매출 대비 홍보 비용은 경쟁사보다 덜 썼다. 독점 브랜드는 선순환을, 그리고 상대적으로 약한 브랜드는 악순환을 경험하게 됐다. 버드와이저 같은 브랜드는 점점 더 강해졌고, 한때 뉴 잉글랜드에서 1등을 달렸던 내러갠셋 Narragansett 맥주 같은 지역 브랜드 강자들은 서서히, 하지만 확실하게 시장에서 밀려났다.

파트너 찰리 멍거 Charlie Munger의 도움으로 버핏은 이런 ‘생태계’-당시에는 생태계라는 용어 자체가 없었다-를 연구하고, 심도 있게 이해할 수 있었다. 두 사람은 이후 수십 년 동안 브랜드 기업들과 그 기업들의 원군이 된 전국 TV방송국 및 광고 대행사에 잇따라 투자해 쏠쏠한 수익을 올렸다. ‘담배꽁초’ 투자가 그레이엄을 대표하는 투자 방식이었다면, 버핏은 다른 곳에서 큰 돈을 벌 수 있다는 것을 알게 되었다. 그는 지난 1967년 “나는 스스로를 주로 정량적(quantitative) 분석 학파로 분류한다. 하지만 지난 몇 년간 내가 가졌던 정말 파격적인 아이디어를 고려할 때, 나는 정성적(qualitative) 분석 학파에 더 가깝다. 거기에서 ‘수익을 올릴 가능성이 높은 기업을 찾는 통찰력’을 키우게 됐다. 그것이 ‘금전 등록기가 끊임없이 돈을 세도록’ 만드는 방법”이라고 말했다.

그 무렵 메사추세츠 주 에식스 Essex에 위치한 자산운용사 이스트 코스트 애셋 매니지먼트 East Coast AsManagement의 CEO 크리스 베그 Chris Begg가 ‘가치 투자 2.0’이라는 개념을 만들었다: 우량 기업을 발굴해 합리적인 가격에 투자하는 방식이었다. 이 투자법에서 안전 마진은 유형자산이 아닌 기업 자체의 지속 가능성에 있었다. 이 개념의 핵심은 ‘수익을 올릴 가능성이 높은 기업을

찾는 통찰력’이었다. 한 기업의 시장 지배력이 크고 미래까지 안정적이라면, 현재 이익을 기준으로 책정되는 주가 배수는 현 수준을 유지할 뿐만 아니라 더욱 커질 것이라는 가정이 깔려 있다. 당시로선 이런 통찰력이 혁명적이었지만, 버핏에게 그것은 당연한 수학적 개념이었다: 미래 수익이 더 많이 보장되면 될수록, 오늘 더 높은 가격을 지불할 수 있다는 것 뿐이었다.

버핏이 수십 년 동안 기술주를 피했던 이유가 바로 여기에 있다. IT 기업들이 분명 성장하고 있었지만, 미래에 대한 확신은 부족했다. 시장 상황이 너무 빨리 바뀌었고, 자산가격의 과열(Boom)은 항상 거품 붕괴(Bust)를 동반했다. 그런 변화의 한 복판에서 누가 ‘우량 기업을 찾는 통찰력’을 가질 수 있을까? 버핏은 1967년 잘 알려지지 않은 폴란드 딱정벌레를 언급하며 “나는 그 벌레(chrzaszcz)의 짝짓기 습관만큼이나 반도체와 직접회로에 대해 아는 것이 별로 없다”고 말한 바 있다. 그는 30년 후 자신에게 마이크로소프트를 주목해야 한다고 추천한 친구에게 편지를 보내기도 했다. 버핏은 “회사가 장기간 안정적인 성장을 유지해온 것처럼 보인다. 하지만 향후 20년 동안 그 기업에 대한 나의 확신이 80%일지, 아니면 55%일지 측정하는 건 바보 같은 짓”이라고 적었다.

그럼에도 애플은 현재 버핏의 최대 투자기업이 되어 있다. 실제로 애플은 버핏이 두 번째로 많이 보유한 구경제(old-economy) 대표기업 뱅크 오브 아메리카보다 두 배 이상 비중이 높다.

이유는 뭘까? 변한 것은 버핏이 아니라 세상이었다.

그것도 매우 갑작스럽게 변했다: 10년 전, 세계 시가총액 기준 상위 4개 기업은 엑손 모빌 Exxon Mobil, 페트로차이나 PetroChina, 제너럴 일렉트릭 General Electric, 그리고 가즈프롬 Gazprom 등 에너지 회사 3개와 제조업체 1개였다. 지금은 전부 IT기업(애플, 아마존, 마이크로소프트, 알파벳)이다. 그러나 이들은 반도체나 직접회로업체 같은 IT 기업과 운영방식이 다르다. 사실 이들 기업은 전후 시장을 오랫동안 지배해온 소비재 기업과 많은 공통점을 갖고 있다. 제품과 서비스가 수 십억 명의 일상생활에 깊숙이 자리잡고 있다. 매일 이용된다는 점과 오래된 인간 습관 덕분에 이런 밀접한 관계는 시간이 지나면서 더욱 강화될 것이다.

CNBC와의 인터뷰에서 애플 투자 배경을 설명한 버핏은 증손자들과 그 친구들을 데어리 퀸 Dairy Queen/*역주: 패스트푸드 체인점으로 모기업이 버크셔 해서웨이다/에 데려가는 동안, 애플 주식 매수를 생각하게 됐다고 회상했다. 당시 아이들이 아이폰에 너무 몰입해 무슨 아이스크림을 원하는지 파악하기조차 힘들 정도였다는 것이 그 이유였다.

버핏은 지난해 연례 주주총회에서 “애플이 기술주였기 때문에 전혀 매수하지 않았었다”며 “하지만 애플이 조성한 생태계 가치와 그 생태계가 얼마나 영구적으로 지속될 수 있는지를 지켜봤기 때문에 애플에 투자하게 됐다”고 밝혔다.

세계 대전 후 소비재 브랜드가 ’규모의 경제‘를 구현했다면, 21세기 초반은 소위 디지털 플랫폼의 시대이다. 이전의 브랜드 기업들처럼, 디지털 플랫폼도 장기 가치 투자에 부합하는 영속성과 가능성을 갖고 있다. 혁신을 전문적으로 연구하는 학자 카를로타 페레스 Carlota Perez는 한 기고문에서 “서양 문명에선 최소 다섯 차례 신기술이 나타났고, 투기적 열풍, 그리고 거품 붕괴로 이어지는 순환이 일어났다. 그리고 근본적인 체질 개선 후 장기간 안정기에 정착하게 됐다”고 설명했다. 우리는 첨단 기술의 출현, 광란의 닷컴 호황기 그리고 그 거품 붕괴를 모두 경험했다. 그리고 우리는 이제 ’자본 없는 자본주의(Capitalism Without Capital)‘의 공동저자 조너선 해스켈 Jonathan Haskel과 스티언 웨스트레이크 Stian Westlake가 명명한 ’정착(Bedding-In)‘ 단계에 진입해있다.

브랜드 기업들과 달리, 디지털 기업들은 종종 ‘네트워크 효과’의 혜택을 누린다: 단일 플랫폼을 이용하려는 소비자들의 성향 때문에 특정 상품을 애용하는 소비자 심리를 뜻하는 ‘소비자 선호(Consumer Preference)’와 플랫폼 가치가 더욱 강화된다. 이런 까닭에 플랫폼 기업들이 소비재 대기업들의 시장 점유율을 잠식하게 된다. 그리고 이들처럼 소프트웨어 기업들도 종종 ‘승자 독식’ 혹은 ‘승자 다식’ 구조라는 특징을 보이게 된다. 게다가 그들의 성장에는 자본이 거의 혹은 전혀 필요하지 않다. 이 두 가지 사실이 결합되면, 그게 바로 당신이 경험할 ‘가치 투자 3.0’이다. 이는 파격적으로 새롭고, 엄청난 가치를 가진 비즈니스 모델이다

오크마크의 나이그렌 펀드 매니저는 “과거엔 ‘규모의 경제’를 달성하기 위해 엄청난 자본이 필요했을 것”이라며, “하지만 플랫폼 기업들은 코드를 개발해 ‘보내기’ 버튼만 누르면 된다”고 설명했다(오크마크 펀드는 알파벳을 가장 많이 보유하고 있다).

앞선 브랜드 기업들처럼, 플랫폼 기업들은 엄청난 현금흐름을 핵심 사업뿐만 아니라 완전히 새로운 플랫폼 사업들에 현명하게 재투자하고 있다. 필자의 펀드가 보유 중인 알파벳을 살펴보자: 알파벳은 전통적 쌍방 시장인 검색사업으로 출발했다. 상품과 서비스를 찾는 소비자들은 그들에게 접근하려는 광고주들과 만나게 된다. 구글은 우월한 검색 알고리즘 덕분에 사업 초기부터 우위를 점했다. 그리고 ‘구글’이라는 단어가 일상 생활에서 동사로 사용되면서, 구글은 전체 모바일 검색 시장의 95%를 장악하게 됐다.

구글은 하루에 두 번씩 자체 알고리즘을 업데이트해 우월한 검색 능력을 유지한다. 한편, 이런 자산 경량화 플랫폼에서 발생하는 현금 흐름은 매우 풍부하기 때문에, 모기업 알파벳은 R&D에 연간 200억 달러를 쓸 여력을 갖는다. 이는 코카콜라와 아메리칸 익스프레스의 연간 영업이익을 합친 것보다도 많은 금액이다. 이 현금은 핵심 사업뿐만 아니라 유튜브(사용자가 만드는 비디오 콘텐츠), 안드로이드(스마트폰 운영체계), 그리고 웨이모 Waymo(무인 자동차) 같은 초기 단계 플랫폼에도 투입된다. 신규 사업들 중 당장 큰 돈을 버는 곳은 없지만, 곧 그렇게 될 수 있다. 그들은 구글의 검색 플랫폼으로부터 전폭적인 자금 지원을 받고 있다. 과거 아마존 창업자 제프 베이조스가 한 동료에게 “구글을 산이라고 생각해라. 그 산을 오를 순 있어도 결코 옮길 순 없다”고 말했다는 건 결코 놀랄만한 얘기가 아니다.

한편 베이조스는 자신만의 산을 한 두 개 정도 세우고 있다. 전자상거래의 독점적인 퍼스트 무버로서, 그는 창고 네트워크와 물류 설비를 구축했다. 이를 통해 이틀 내에 1억 명 이상의 프라임 Prime 유료 회원들에게 택배를 배달할 수 있다. 그리고 그는 아마존의 이익을 다양한 행태의 사업에 재투자하기로 했다: 베이조스는 ▲고객을 위한 저렴한 비용 ▲프라임 비디오 Prime Video 등 부가 서비스 ▲아마존 웹 서비스 Amazon Web Services-차세대 디지털 스타트업에게 필수적이고 용역화된 웹호스팅 환경을 제공한다-등 완전히 새로운 사업을 추진 중이다. 미국에서 20년 이상 동안 소매 상거래에 집중해왔지만, 아마존의 핵심 소매 사업은 여전히 시장점유율 5%대에 머물러 있다. 현재의 아마존 주가는 어쩌면 고평가 되어 있는지도 모른다. 하지만 고객들의 엄청난 충성도와 저비용 공급자 지위라는 ‘이중 해자(垓子)’를 구축했다는 점에서 아마존의 가치가 엄청나다는 점에는 이론의 여지가 없다.

플랫폼 기업들은 현재 수 십억 달러 가치를 창출하고 있다. 동시에 그들은 버핏이 이해했고, 또 수익을 올렸던 전후 생태계를 무너뜨리고 있다. 경제의 모든 부문이 현재 위기에 처해 있다. 따라서 투자자들은 ‘가치 투자 3.0’을 긍정적으로 바라보고, ‘가치 투자 2.0’에 기반한 자신들의 포트폴리오에서 취약한 부분을 재검토해야 한다.

소매업이 직면한 일부 리스크는 분명하다(시어스 백화점의 명복을 빈다!). 더욱 중요한 사실은 소위 ‘미디어와 소비재의 밀월 관계’가 서서히, 그러나 확실하게 막을 내리고 있다는 점이다. 20년 전, 유명 브랜드들은 전국 TV방송을 이용해 수 백만 명의 미국인-그들은 ‘프렌즈 Friends’와 ‘아빠 뭐하세요(Home Improvement)’ 같은 시트콤을 동시에 시청했다-들에게 접근할 수 있었다. 그리고 그후 특화된 케이블 방송사가 등장했다. 이들은 전국 방송(Broadcasting)을 틈새 방송(Narrowcasting)으로, 그리고 1인 방송(Monocasting)으로 바꿔 놓았다. 오늘날 구글과 페이스북은 개인을 타깃으로 광고를 할 수 있다. 불과 30년 만에 우리를 둘러싼 환경이 전국 방송에서 틈새 방송으로, 그리고 1인 방송으로 빠르게 변해왔다는 의미이다.

그 결과 TV 생태계의 네트워크 효과가 전체적으로 약화하고 있다. 이 현상은 전통적인 미디어 기업뿐만 아니라, 그 안에서 성장한 모든 브랜드의 위기를 시사한다. 미국 인구 중 가장 큰 비중을 차지하는 밀레니얼 세대들은 광고 기반의 TV와 유명 브랜드를 외면하고 있다. 한편, 아마존과 다른 인터넷 소매업체들은 ‘가격 투명성’과 ‘매우 편리한 선택’을 제공하고 있다. 게다가 건강에 대한 미국인들의 관심이 더 많아지고 더 많이 지역 제품을 구매하면서, 틈새 브랜드 선호 현상도 나타나고 있다. 사양길을 걷던 내러갠셋 맥주조차 인기를 회복하고 있다. 매출 성장세와 가격 결정력, 그리고 무엇보다 이런 브랜드들이 한때 우리에게 미쳤던 영향력 등 모든 것이 불확실해진 상황에선 다음과 같은 질문이 적절해진다: 과연 소비재 ‘프랜차이즈’ 기업의 적정 가치는 얼마일까?

분명 일부 디지털 혁신 스토리는 과장되어 있다. 과연 암호화폐가 은행 시스템을 대체할 수 있을까? 그럴 가능성은 적다. 테슬라와 넷플릭스에 대한 데이비드 아이혼의 매도 포지션은 옳은지도 모른다. 이 종목들이 비싼 탓이 아니라, 갈수록 경쟁이 치열해지고 있기 때문이다. 자율 주행차도 마찬가지다. 이야기는 떠들썩 하지만 아직 피부에 와 닿지 않는다. 그러나 15년 내에 많은 것들이 바뀔 수 있다. 구글에서 ‘1900년과 1913년 뉴욕시 부활절 행진’ 풍경을 검색하고 비교해보라. 1910년 사진에는 거의 100% 말들이 끄는 마차가 등장하지만, 불과 3년 후인 1913년에는 거의 100% 말이 없는 운송수단 즉, 자동차가 보일 것이다. 무인차가 보편화되면, 자동차 산업에는 무슨 일이 일어날까? 그리고 자동차 보험업계-투자자들이 칵테일 파티에서 즐겨 대화 주제로 삼고 있는 자본집약적 상품 사업이다-에선 무슨 일이 벌어질까?

장기 투자자들은 그런 변화를 심사숙고할 필요가 있다. 아울러 변화에 맞서지 말고 보조를 맞춰 포트폴리오를 재편해야 한다. 아마존과 알파벳을 보유하고 있는 마켈의 펀드매니저 가이너는 “다윈의 적자생존론은 종종 오해를 받는다. 최종적으로 살아남는 건 단지 가장 적합한 기업이 아니라, 변화에 가장 잘 적응하는 기업”이라고 강조했다.

#이 글의 필자 애덤 제셀 Adam Seessel은 1991년 미국의 권위 있는 조지 폴크 언론상 George Polk Award을 받았다. 그는 그래비티 캐피털 매니지먼트 Gravity Capital Management의 창업자 겸 CEO다. 그의 펀드는 이번 기사에서 언급된 일부 기업의 주식을 보유하고 있다.

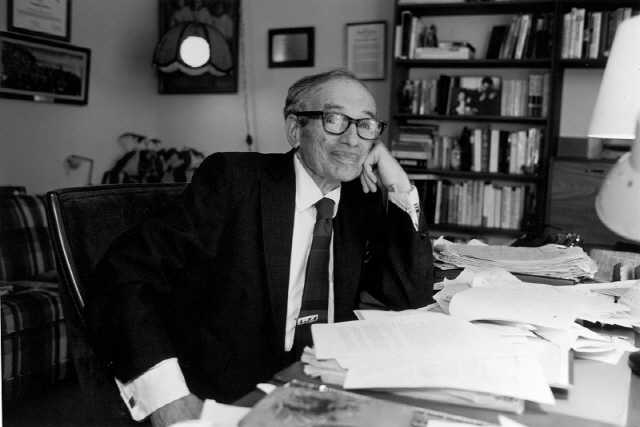

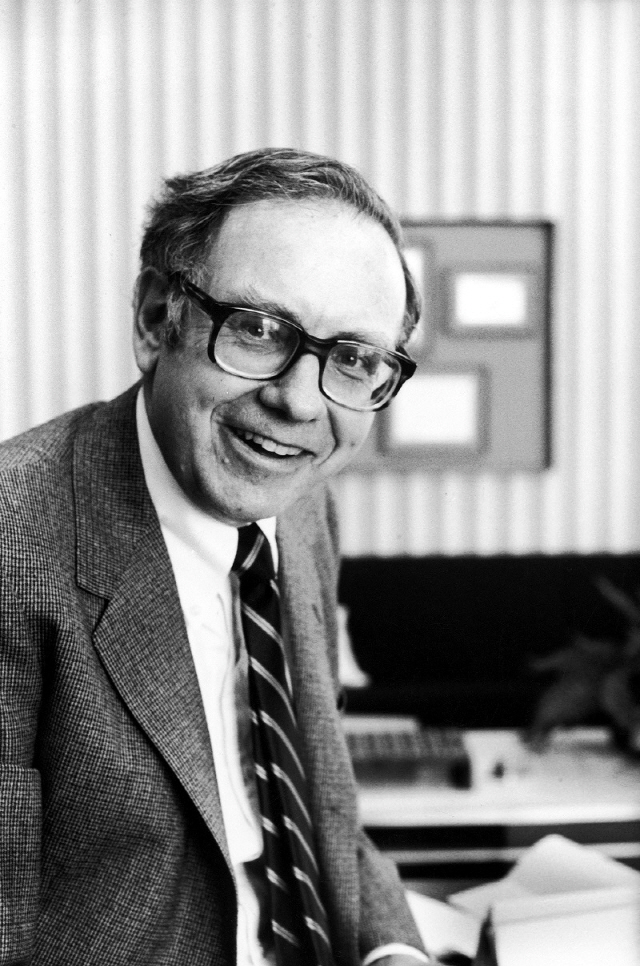

▲가치 투자를 탄생시킨 주역들

그들의 이름은 영원한 ’지적 유산‘으로 남아있다: 벤저민 그레이엄과 워런 버핏은 한 세대 터울로 태어났다. 이들은 금융업계에서 가장 영향력이 크고 영구적 개념 중 하나인 ’가치 투자‘의 원칙을 개발하고 대중화했다.

그레이엄은 미국 경제가 제조업 중심이었던 시기에 월가에서 활동했다. 그는 기업 가치와 투자 ’안정성‘을 판단하는 체계적인 접근법을 고안했다. 주로 공장들과 생산 재고 등 기업의 유형 자산을 기준으로 삼았다. 그레이엄의 저서 중 특히 데이비드 도드 David Dodd와 공동 저술한 ’현명한 투자자(The Intelligent Investorㆍ1949년 출간)‘는 수십 명의 젊은 투자자들에게 큰 영향을 미쳤다. 경영대학원에서 그레이엄의 수업을 듣고, 잠시 그의 회사에서 일한 버핏도 그 중 한 명이었다. 버핏은 그레이엄의 통찰을 대중 마케팅 시대에 맞게 더욱 발전시켰다. 브랜드와 고객 충성도 자체가 투자자들에게 엄청난 수익을 줄 수 있는 자산이라 본 것이었다. 버핏은 버크셔 해서웨이에서 거둔 눈부신 수익률과 소탈한 인간성 덕분에, 자신 또한 하나의 브랜드로 우뚝 설 수 있었다. -Matt Heimer

▲가치 투자 3.0 규칙: 워런 버핏의 많은 가치투자 원칙들은 기술 주도 경제 변화 속에서도 적용되고 있다. 해야 할 일들과 해서는 안 되는 일들을 소개한다.

-해야 할 일들

■항상 확실한 경쟁 우위를 가진 기업을 찾아라. 당신이 배우자에게 장기 수익을 안겨줄 투자처로 어떤 기업의 특별함을 설명할 수 없다면, 그 기업은 장기 수익 종목이 아니라는 얘기다. 아마존은 전자상거래 시장을 장악하고 있다. 구글은 검색 사업을 보유하고 있다. 필자의 펀드가 보유한 셔윈 윌리엄스 Sherwin Williams는 페인트 소매 시장을 지배하고 있다. 다음 세대에 엄청난 이익을 거두기 위해 기업은 어떤 경쟁력을 갖춰야 할까?

■현재는 시장 점유율이 낮지만, 접근할 수 있는 거대한 시장과 압도적 경쟁 우위를 가진 기업들을 발굴하라. 이 방법은 워런 버핏이 가이코-한때 소규모 자동차 보험회사였던 이 업체는 판매 대행사에 수수료를 지급하는 대신, 소비자에게 직판을 했다-에 적용했던 성공 노하우다. 이런 특징들은 음식배달 시장의 퍼스트무버 그럽허브 GrubHub(왼쪽 사진)에서 발견할 수 있다(필자의 펀드도 이 기업 주식을 보유하고 있다). 이 기업은 동종 업계 1위 시장 점유율을 기록하고 있다. 하지만 연간 미국에서 소비되는 전체 레스토랑 음식을 고려하면, 여전히 1%도 안 되는 점유율이다. 물론 더 확인해야 할 사항들이 있다: 소비자들이 레스토랑 외식을 계속 멀리할지, 그리고 우버와 아마존이 그럽허브의 사업을 빼앗으려 하지 않을지 여부이다.

-하지 말아야 할 일들

■버핏이 말했듯, 성장하는 산업과 수익성 좋은 산업을 혼동하지 말라. 실제 2000년대에 있었던 교훈적인 에피소드 하나를 들려주겠다: 바로 인터넷 전화 서비스 분야의 선구자였던 보니지 Vonage의 사례다. 이 기업의 비즈니스는 10년간 폭발적으로 성장했다. 하지만 경쟁자들도 마찬가지였다. 그러자 모든 관련 기업들의 이익이 급감했다. 그 결과 (종종 그렇듯) 소비자가 최대 승자가 됐다. 보니지 주가는 단 한번도 공모가 17달러를 회복하지 못했다

■전성기가 지난 기업들은 가급적 피해라. 현재 이익이나 장부가 대비 저가에 살 수 있더라도 마찬가지다. 장기적으론 핵심 사업 성과가 가격보다 우선하기 때문이다. 사례 1: 시어스 홀딩스는 작년 가을 파산을 선언할 때까지 계속 가격이 싸 보였다. 그런데 지금도 여전히 아주 싼 가격에 시어스의 미래를 조금 살 수 있다(이 기사를 쓰는 현재 주가는 36센트이다).

▲주목할 산업과 경계해야 할 산업: 일부 산업은 ‘가치 투자 3.0’의 핵심 요소(네트워크 효과와 집약적 자본이 필요 없는 성장)와 더 많은 전통적 장점(광범위한 경쟁 우위)의 수혜를 모두 입을 수 있는 최적의 위치에 있다. 지금 당장 관심을 가져야 할 일부 산업과 조심해야 할 산업을 소개한다.

-매력적인 산업

플랫폼 기술: 알파벳의 자회사 구글이 자사의 모바일 검색 시장 점유율 95%를 잃을 것이라곤 상상하기 어렵다. 현재 인터넷 광고는 전세계 마케팅 지출의 30%밖에 되지 않는다. 그래서 구글은 더 성장할 여지가 있다. 마찬가지로 아마존도 미국 소매 지출 점유율이 아직 5%에 불과하다. 촘촘한 물류망과 매우 편리한 고객 인터페이스 덕분에, 아마존은 막강한 경쟁 우위를 갖고 있다.

-항공우주 : 강력한 디지털 플랫폼이 모든 산업을 점령할 것처럼 보인다. 하지만 대부분 사업이 인터넷 공간 대신 현실 세계에서 지속적으로 이뤄지는 것 또한 사실이다. 항공우주 산업을 예로 들어보자: 이 산업은 지난 50년 동안 전 세계 GDP 증가율을 훨씬 앞선 연 5%씩을 성장해왔다. 하지만 세계 인구의 80%는 아직 비행기를 타 본 적이 없다. 게다가 항공우주 기업들은 양강 체제나 과점 상태로 시장을 지배하는 경향이 있다. 강력한 경제적 성과를 보장하는 복합요소들이다. 제조 대기업 허니웰 Honeywell과 유나이티드 테크놀로지 United Technologies(우주복 제조사ㆍ왼쪽 사진)가 모두 항공우주 사업에 집중하는 건 어찌 보면 당연한 일이다.

-불투명한 산업

자동차: 무엇보다 이 자본집약적 산업이 위기다. 경기를 타는데다, 차별성 없는 제품을 생산하기 때문이다. 무인차가 현실이 되면, 차량공유 서비스도 곧 대중화할 것이다. 일단 이런 일이 벌어지면, 자동차를 필요로 할 일이 줄어들 것이다. 고정 비용 증가에 생산량 감소가 일어날 것이다. 추락을 조심하라!

보험: 경쟁력을 상실한 또 다른 경기 민감형 산업이다. 자본을 제외하곤 특별한 진입장벽도 없다. 사실상 누구나 진출할 수 있다. 보험업계의 자기자본이익률(Returns On Equity)은 지난 30년간 구조적인 하락세를 보여왔다. 특히 개인 보험 부문이 위기다. 자신의 회사 버크셔 해서웨이가 보험 기업에 투자하고 있는 워런 버핏도 자율 주행차가 자동차 보험료를 상당히 떨어뜨릴 가능성이 있다고 인정했다. 그렇게 보험료가 낮아지면, 이 업계도 향후 30년 내에 ’유용성‘ 측면에서 자동차 산업처럼 사양길을 걸을 수 있다.

번역 박정호