1일 공정위에 따르면 현대중공업과 대우조선의 합병은 공정거래법상 사전 기업결합 심사 대상이다. 공정거래법은 신고회사와 상대회사의 자산총액이나 매출액이 각각 3,000억원, 300억원 이상이면 의무적으로 심사를 받도록 하고 있다. 지난해 5월 기준 현대중공업의 자산총액은 56조1,000억원, 대우조선은 12조2,000억원이다.

공정위는 기업결합 신고가 들어오면 합병으로 인한 경쟁 제한 여부를 심사해 최대 120일 안에 승인, 조건부(일부 자산 매각 명령) 승인, 불허 가운데 판단을 내린다.

공정위 관계자는 “경쟁 제한성은 매출·점유율 등을 감안해 판단한다”며 “조선업은 국내에서 굵직한 인수합병(M&A) 사례가 없었던 것으로 파악돼 고민”이라고 말했다.

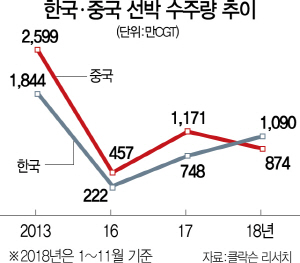

공정위 승인보다 더 큰 장벽은 글로벌 시장에서 경쟁을 벌이는 중국·일본·미국 경쟁 당국의 정책적 판단이다. 현대중공업과 대우조선은 수주잔량 기준 세계 1·2위인 거대 조선사여서 ‘반독점’ 문제를 들고 나올 개연성이 있다.

실제 미국 퀄컴은 네덜란드 반도체 회사 NXP 인수를 선언한 뒤 유럽연합(EU)·한국 등 8개국의 승인을 받고도 중국이 2년 가까이 심사를 끌면서 끝내 인수를 포기했다. 당시 미국과의 무역분쟁에 따른 앙금이 작용했다는 분석이 많았다. 이황 고려대 법학전문대학원 교수는 “중국은 경쟁 제한성 여부뿐 아니라 정치적 고려까지 하는 경우가 많아 심사의 예측 가능성이 떨어진다”며 “우리나라와 경쟁 관계에 있는 자국 기업 보호를 위해 딴죽을 걸 수 있어 걱정”이라고 말했다. /세종=빈난새기자 binthere@sedaily.com