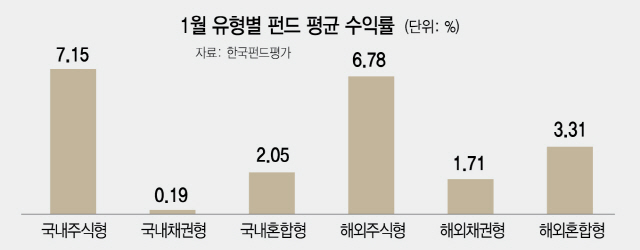

지난달 코스피 지수는 제롬 파월 미국 연방준비제도(Fed·연준) 의장의 비둘기파적인 발언에 이은 금리 동결 결정과 더불어 미중 무역 협상 기대감에 긍정적인 영향을 받아 8.03% 상승하며 강세를 보였다. 이에 국내 주식형이 플러스 성과(7.15%)를 기록했지만 벤치마크(코스피200, 9.13%)를 하회했다. 이 중 액티브주식형은 5.63%의 수익률을 기록하며 인덱스주식(8.11%)에 비해 낮은 성과를 기록했는데, 이는 대형 반도체주 중심의 장세에서 삼성전자와 SK하이닉스의 비중이 상대적으로 낮은 것이 영향을 미친 것으로 보여 진다. 액티브주식 내에서는 배당주식형(6.58%)이 유일하게 벤치마크(KOSPI고배당50, 4.78%)를 상회했는데, 이 중 ‘베어링고배당증권투자’ 펀드는 8.48%의 수익률을 보이며 유형 내 최상위에 올랐고, ‘삼성퇴직연금액티브배당’(7.65%), ‘하나UBS코리아배당1’(7.29%)이 뒤를 이었다.

지난달 채권 수익률 곡선은 장기채 위주의 금리 상승폭이 확대되며 오랜만에 커브-스티프닝(Curve Steepening)을 나타냈다. 대외적으로는 글로벌 주가 반등, 1월 미국 금리동결, 미국 중국 무역전쟁 완화로 인한 글로벌 경기회복에 대한 기대감이, 대내적으로는 연기금·보험사의 초장기물 수요충족을 위한 국고50년 발행 정례화에서 기인했다. 유형별로 살펴보면 국공채 일반형을 제외한 전 유형이 플러스 성과를 보였으며 그 중 회사채 일반형이 가장 높은 0.29%를 기록했는데, 이는 회사채 스프레드 축소에도 불구하고 시장에서 저평가된 회사채를 선별 투자하여 안정적인 자본 차익을 거둔 결과로 보인다. 펀드별로 살펴보면 회사채 일반 유형 내에서는 ‘한국투자크레딧포커스증권(채권)’펀드가 0.31%의 수익률로 최상위권에 포진했다.

지난달 초 중국 제조업지표 부진 및 애플 쇼크로 글로벌증시는 하락 출발했지만, 이후 미국 중국 무역협상에 대한 우려 완화 및 국제유가의 상승으로 글로벌증시는 상승세를 이어갔다. 지난달 중반 영국의 브렉시트(Brexit·영국의 유럽연합(EU) 탈퇴) 합의안 부결소식이 있었지만 증시에는 큰 영향을 미치진 않았으며, 월말 미 연준이 정책금리를 동결 및 추가 금리인상을 자제하겠다는 뜻을 밝히면서 글로벌 증시가 급등했다. 이에 해외주식형은 월간 6.78%의 수익률을 기록, 대부분의 유형이 플러스 성과를 나타냈다. 특히 월말 미국 금리인상이 동결되면서 신흥국증시의 상승세가 두드러졌고, 브라질은 경제회복세와 새 정부 출범 후 연금·조세개혁, 공기업 민영화, 감세에 대한 기대감 등이 호재로 작용하면서 증시가 연초부터 상승세를 보였다. 이에 브라질주식형이 월간 12.76%로 유형 내 가장 높은 성과를 기록했고, ‘멀티에셋삼바브라질증권’ 펀드가 월간 16.2%의 성과로 유형 상위에 올랐다. 또한, 미국이 베네수엘라에 대한 원유수출 제재를 본격화 한 것이 유가 급등의 원인으로 작용하면서 지난해 말 배럴당 40달러선까지 떨어졌던 서부텍사스산원유(WTI)가 54달러 선까지 상승하며 원유 수출국인 러시아 증시에 호재로 작용했다. 이에 러시아주식형(10.71%)이 브라질주식형의 뒤를 이어 높은 성과를 기록했고, 브라질주식형 펀드를 비롯한 러-브(러시아, 브라질)펀드들이 유형 상위에 포진했다.

지난달 미국 금리인상 동결, 미국 중국 무역분쟁의 완화, 유가 상승 등으로 대부분의 신흥국 증시가 상승세를 나타냈지만 원유수입국인 인도 증시는 변동성을 보였다. 또한 4~5월 총선을 앞두고 모디 인도 총리의 재선 가능성이 불확실해짐에 따라 정치적 불안감이 더해지면서 인도주식형이 유형 내 유일한 마이너스 성과(-3.61%)를 기록했다. 이에 ‘미래에셋연금인디아인프라’ 펀드를 포함한 인도주식형 펀드가 모두 하위에 포진했다.