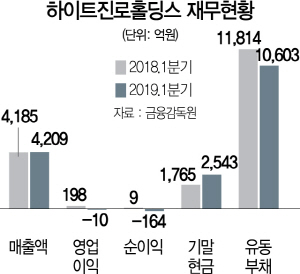

하이트진로홀딩스가 최대 1,000억원 규모의 회사채를 발행한다. 새로 출시한 맥주 테라의 인기로 실적 개선이 기대되면서 부채비율 290%인 하이트진로홀딩스의 재무구조도 한층 개선될 것으로 전망된다.

8일 투자은행(IB) 업계에 따르면 하이트진로홀딩스는 3년 만기 500억원 규모의 회사채 발행을 결정했다. 수요가 확보되면 최대 1,000억원까지 증액한다는 계획이다.

발행 주관은 SK증권이 맡는다. 신용등급은 A- 수준이다. 조달한 자금은 차환할 것으로 알려졌으며 24일 발행할 예정이다.

하이트진로홀딩스는 올해 2월에도 900억원 규모의 공모채를 발행했다. 지난해 공모 당시 금리는 3.39%였지만 올 초에는 3.004%로 조달비용을 대폭 낮췄다.

하이트진로홀딩스의 자회사 하이트진로의 맥주 사업 부문은 그간 경쟁 심화로 실적이 꾸준히 악화됐다. 지난 2016년 7,667억원을 기록했던 맥주 사업 부문의 매출액은 7,141억원까지 감소했다. 수입맥주의 인기와 클라우드 등 국내 경쟁 맥주가 시장을 잠식한 이유가 크다.

하이트진로홀딩스는 주력 자회사 하이트진로가 연결회사에서 차지하는 비중은 90% 이상이다. 재무적 관점에서 걱정거리였던 맥주 사업 부문이 신제품 테라의 흥행으로 실적 개선을 이룰지에 관심이 모아지고 있다.

테라는 출시 100일 만에 1억병 판매를 돌파했다. 올해 1,600만 상자 판매도 무난히 달성할 것으로 회사는 보고 있다. 테라 출시로 기존 맥주 점유율이 떨어지지 않고 있어 하이트·맥스·테라 등 기존 맥주 라인업의 동반 매출 증가가 기대된다. 지난달 하이트진로의 맥주 판매량은 전년 같은 기간 대비 5% 증가한 것으로 알려졌다. 하이트진로의 소주 가격 인상분도 2·4분기부터 반영되면서 실적 개선에 긍정적인 영향을 미칠 것으로 평가된다.

심은주 하나금융투자 연구원은 “3·4분기부터는 맥주 가동률 상승, 소주 판가 인상 효과가 이어지면서 손익 개선도 가능할 것”이라고 분석했다.